文/尹路郑慧

俄罗斯和乌克兰爆发冲突之后,全球大宗货物价格都开启了上涨通道,其中与电动车关系最为密切的是镍金属的价格波动。受俄乌冲突影响,伦敦金属交易所镍的现货结算价2月25日突破2.6万美元,是2011年5月以来的最高点。

俄罗斯是全球第三大镍金属生产国,2020年占全球产量的11%,排名前两位的分别是印尼和菲律宾。但具体到动力电池需要的高纯度镍,俄罗斯是全球第一大生产国,仅俄罗斯诺瑞斯克(Norilsk)一家公司就占据全球电池级镍市场15%以上的份额,是全球第一大电池级金属镍供应商。

由于俄罗斯在电池级金属镍市场的强势地位,俄乌冲突爆发后,在心理、金融、贸易三重焦虑的影响下,动力电池供应链本就脆弱的神经再次承受巨大压力。但《财经十一人》在综合分析各方信息后判断,俄乌冲突短期内的确会刺激镍价冲高,但电池级金属镍的市场基本盘不会发生大变化,作为电池级金属镍最大的生产国和消费国,俄罗斯与中国的交易不会受到大冲击。

心理、金融两大因素推高镍现货价格

目前镍金属的现货结算价格虽然冲上十年高点,但伦敦金属交易所镍期货价格在2月24日站上高点后,25日已经回落到了18日的价位。另外,国内沪镍期货价格也在24日冲高之后回落。镍金属呈现现货涨势凶猛,期货大幅震荡的情形。

推高现货价格的首要原因是心理影响。据国泰君安期货高级研究员邵婉嫕介绍,2022年1月份,全球镍市场显性库存处于极低位置并且延续了下降态势,全球精炼镍库存合计在11.09万吨左右,其中伦敦金属交易所(LME)库存9.48万吨,国内库存1.61万吨。低库存造成了市场对供应情况的担忧,这种担忧在俄乌冲突爆发后进一步加剧,进而快速推高了现货价格。

除了心理因素,金融因素也是俄乌冲突爆发后市场担忧镍供应不足的重要原因。西方现在制裁俄罗斯的一个重要手段就是将俄罗斯踢出SWIFT金融转账系统。如果是两国之间点对点的现货交易,有多种手段可以绕过SWIFT,但金融市场却无法绕开SWIFT。有色金属的金融属性极强,一旦俄罗斯与SWIFT的联系被切断,俄镍的交易势必困难重重,想从国际市场上自由获取俄镍产品几乎不可能。

电动车供应链在俄乌冲突爆发后已经表现出对镍价的焦虑,因为电池原料在过去一年多的不断飞涨已经把整个新能源车产业链的成本消解能力消耗一空。现在任何原材料的价格波动都能马上引起车企和电池企业的高度紧张。

镍是三元锂电池正极的主要原料,高镍三元锂电池是电池企业产品线中还可以创造利润的少数高端产品。由于高镍三元电池对碳酸锂等价格飞涨的原材料依赖度较低,而镍金属过去一年的涨幅和其他电池主材比起来几乎可以忽略不计,所以过去一年虽然磷酸铁锂电池的装机量在大增,但三元锂电池才是电池企业的主要利润来源。

镍价如果继续上涨,会侵吞电池企业最后的盈利空间。所以虽然镍在整个新能源车产业链中占比不高,但镍的价格波动却造成了车企和电池企业的共同焦虑,为了缓解这种焦虑,提早锁定镍供应是最合理的操作,而这种做法势必也会造成镍价的进一步走高。

在心理和金融两大因素的共同作用下,市场对镍的短期供应担忧情绪大增,这是造成现货价格突破十年高点的主要原因。但期货价格并未一路高涨,特别是国内沪镍价格2月24日晚盘冲高之后一路下行,截至2月25日下午三点,跌幅已达2%。对于镍的远期供应,市场并不像现货如此焦虑。

镍市场基本盘未变

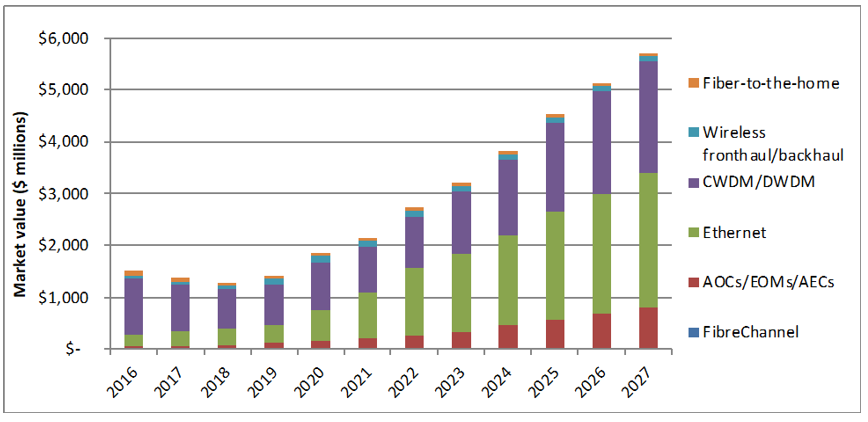

镍的主要用途有两个,制造不锈钢和三元锂电池。第一个用途是成熟用途,近年来增长有限,甚至在环保压力下还有缩减趋势。而用于制造电池的镍需求一直在快速增长。据彭博新能源财经(BloombergNEF)预测,2030年电池级金属镍的需求量将是2021年的5倍以上。世界主要镍金属供应商也都在向电池镍转向,比如必和必拓2017年电池镍仅占供应总量的21%,而2021年这一比例已经高达85%。

中国是电池级金属镍的第一大消费国,中国厂商目前占据全球动力电池市场超过70%的份额,据美国锂电池国家蓝图文件预测,到2025年,中国将在全球锂电池的生产中占据73%的份额。

最大的镍需求来自中国,因此俄罗斯的电池级金属镍销路不会有大问题。而中国这个最大的买家能够从俄罗斯获得足够的镍,那么俄镍交易困难对国际市场造成的冲击就能得到充分缓解。对中国来说,镍的供应将呈现外紧内松的局面。在俄乌冲突造成的短期焦虑得到释放之后,镍价会逐步回归基本面,虽然由于市场需求依然旺盛,供应依然偏紧,但不会出现价格跳涨的极端情况。

综合看来,俄乌冲突的确在短期内造成了镍价跳涨,进而造成电池原材料的进一步涨价,但鉴于这种涨价主要是市场担忧情绪导致,镍供应的基本面并未受到俄乌冲突的不利影响,长期看价格并不会受大影响。

对于短期的价格波动,从镍矿到正极再到动力电池,供应链这三个环节的企业可以基本消解,不会传导至终端车企身上。

但镍金属的价格波动进一步加剧了新能源车供应链的价格敏感,不排除之后任何原材料的轻微异动就能穿透整条供应链,再次引发车企涨价潮。