全球经济陷入了近五十年未曾遭遇过的严重萧条,已经板上钉钉了。经长期看好科技创新的风投们现在也开始疯狂避险,结果就是,本来就已“九死一生”的互联网科技创业公司,更加看不到活下去的希望。

在这样的情况下,原来红得烫手、上市只差临门一脚的超级独角兽们,也不得不放下身段,想尽办法去融“活命钱”,至于估值、金额,全都顾不上了。不过,在一众这样“断臂求生”的故事里,对自己下手最狠的,还得是瑞典金融科技公司 Klarna。

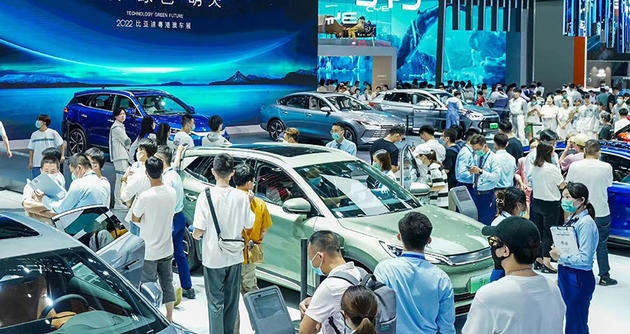

本周早些时候,Klarna宣布完成了一轮新的高达8亿美元的融资。但这轮融资能够完成的代价十分惨烈:Klarna 的公司估值几近“脚踝斩”,从去年6月开始规划融资时的456亿美元,本轮投后仅为67亿美元,缩水85%。

彭博社评也做了一张图表,显示了 Klarna 的估值“一朝回到解放前”:

图片来源:彭博社评

图片来源:彭博社评这两天,跟 Klarna 有一定竞争关系的 Stripe 也步了后尘,降低了内部股价,相当于估值从950亿美元降低到740亿美元左右。但是和 Srtipe 一直是聚光灯下的明星公司不同,Klarna 极速成长成“小巨头”的故事并没有被很多人知晓,直到这次,它成为首个接受估值“脚踝斩”来求生的标志性公司。

从456亿美元到67亿美元

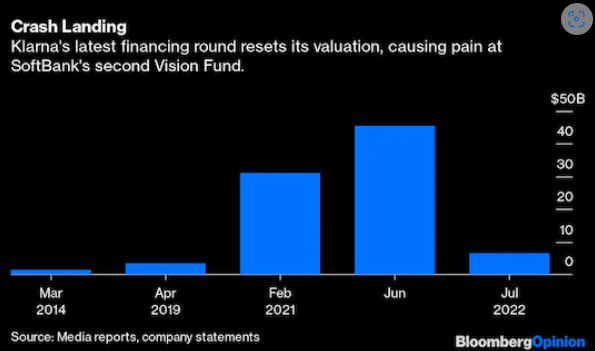

Klarna 是一家总部位于瑞典的金融科技公司,主营业务包括消费信贷业务“先买后付”(Buy Now Pay Later,简称 BNPL),及零售银行等。

“先买后付”是时下金融科技领域非常时髦的消费信贷业务之一,也让 Klarna 在近几年获得了令人难以置信的飞速增长:2018年底该公司估值才21亿美元,过了半年就蹿升至55亿美元,成为了当时欧洲最值钱的私营金融科技公司。

仅在2021年里,包括业界知名催肥手软银在内的投资者,就先后对 Klarna 注资超过十亿美元,更是让其估值暴增至456亿美元。当时 Klarna 在美国的主要竞争对手之一 Affirm 已经成功上市,而对新融资“来者不拒”的 Klarna,更加受到投资者的疯狂追捧。

除红杉、黑岩集团等知名投资者外,Klarna 甚至还吸引到了知名饶舌艺人 Snoop Dogg,以及全球快时尚公司 H&M 等“破圈”加盟,推动公司进入北美市场攻城略地。

Klarna 提供的先买后付结账服务 图片来源:Klarna

Klarna 提供的先买后付结账服务 图片来源:Klarna Snoop Dogg 和 Klarna CEO Sebastian Siemiatkowski图片来源:Klarna

Snoop Dogg 和 Klarna CEO Sebastian Siemiatkowski图片来源:Klarna然而谁曾想到,仅仅过了一年,世界就大变天了,眼看着原来的估值已经没有人买单,Klarna 的管理层做出了一个大胆的决定:以 67 亿美元的估值筹集 8 亿美元的新资金。

新估值不仅仅只是当初的一个零头,更是让它一夜回到了2019 的水平,要知道2019年,Klarna的估值也有 55 亿美元。

不过,虽然看客们都在哗然,但这一决定除了获得现有投资者红杉和银湖的支持外,以不到二折价出售的股份, 还吸引了一些新的投资者加入。Klarna 也表示将利用这笔资金继续在美国进行扩张。该公司表示,它现在总共拥有近 3000 万美国用户。

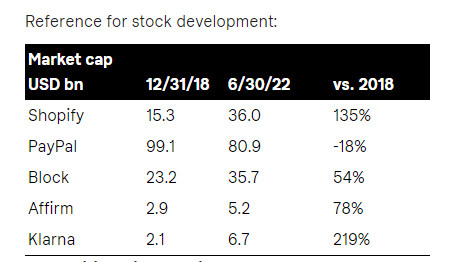

Klarna 的管理层也试图挽回一点面子。他们甚至专门做了一个表格,统计了一些竞争对手和同类公司这几年市值/估值变化,并且表示不止他们,其实一些竞争对手和业务类别接近的公司,市场价值也都缩水了80%-90%。

好家伙,不比不知道,一比吓一跳,这么来看 Klarna 确实还算好的:

“在全球股市暴跌的背景下,这笔融资是我们公司业务依然强劲的最佳证明,”Klarna 联合创始人兼 CEO Sebastian Siemiatkowski 在融资新闻中表示,公司在欧洲大本营稳定增长,净利润达到了每年10亿美元,“投资者认可我们的强劲表现,以及我们持续为消费银行和信贷市场带来的变革。”

这边创始人还给投资人留了面子,那边公司董事长(也是本轮领投方红杉资本的) Michael Moritz 干脆直接在投资公告中直接羞辱自己的同行:“Klarna 的估值降低,完全是因为投资者现在的投票思路跟以前相比有了一个180°的大转弯。”

这位全球风投行业最受尊重的大佬,甚至直言表示:Klarna 当前业绩强劲,用户信心高涨,增长前景巨大——为了完成融资活下去却要狂砍估值,是一件极其讽刺的事情。

如此高比例的估值下调仍然获得了投资者的支持,在过去简直难以想象。除了表示出对公司业务的信念之外,公司创始人想必也被迫做了其它更“实际”的让步。有分析称,一种可能性是创始人从自己股权里面拨出一部分,让给这些为了新一轮融资而被迫“流血”的外部投资者。

创业本来就已经是九死一生的事情,有时候死亡的命运是无力抵抗的。但如果公司能够继续存活下去,损失掉一些面子和股份,算得了什么呢?

全球“先买后付”之王

Klarna 创始人的故事,我们在很多其它知名创业者的身上都听过类似的版本:

据彭博社报道,Siemiatkowski 是一位在斯德哥尔摩经济学院就读的波兰移民,他白天上课,不上课的时候在汉堡王快餐店翻肉饼,晚上在宿舍里读着像乔布斯、布兰森之类的创业巨子的传记和回忆录,梦想着自己也能能够成为像他们一样的伟人。

2005年,他和自己的两个同学兼朋友Niklas Adalberth 和 Victor Jacobsson 参加了仿照《创智赢家》(Shark Tank)举行的创业大赛,在瑞典国王以及和 H&M 董事长的面前演示了一个能够减轻年轻消费者网络购物负担的“先买后付”(BNPL) 产品。

遗憾的是在当时的欧洲,大多数人们并不像在美国那样,已经意识到互联网将彻底改变一切。他们的项目得了最后一名,最后只有一个人走上前来告诉他们:“银行不会支持你们的。”

看到未来的注定是少数人,三个小伙子并没有气馁。他们随后遇到了瑞典企业家 Jane Walerud,她用6万欧元投资了三人的新公司 Kreditor 的种子轮融资,获得了10%的股份。

图片来源:Klarna

图片来源:Klarna不久之后,电子商务和网络购物在欧盟地区逐渐活跃起来。到了2009年,Kreditor 不仅在北欧三国落地,还通过丹麦开始渗透到西欧,之后进入了荷兰、德国等国家。公司已经拥有120名员工,也是在那年更名为 Klarna。

在2010年,当时的红杉资本看到了 Klarna 在欧洲市场的表现,特别是5400万美元的年收入和80%的营收高度增长,仿佛看到了一个欧洲版的 PayPal,于是决定参股这家公司。多年之后,红杉的认可也帮助公司吸引来了泛大西洋、银湖资本等知名投资者加盟。

2012年,Klarna 正式推出了完整的结账解决方案产品 Klarna Checkout,实现了整个结账体验的闭环,帮助合作店家快速实现了两位甚至三位数的增长,也进一步在当时相对缺乏信用记录的年轻群体中普及了先买后付的消费信贷理念。到了2013年,公司已经实现了1000万用户,公司估值达到了10亿美元,正式进入了独角兽的行列。

2015年,估值飙升至20亿美元的 Klarna 决定正式进军美国,开设了两个办公室,在当地推广结账和支付解决方案,并且申请了银行业执照。好消息是,不光执照只用了两年就成功拿下,Klarna 还受到了金融巨头 Visa 的青睐和投资——还记得当时那个说“银行不会买账”的人么?

与此同时在欧洲和中东,Klarna 在公司创立和高速增长的几年里,也在这些市场上收购了一些当地的竞争对手和业务互补的创业公司,公司体量进一步增长,成为了当之无愧的欧洲最大金融科技公司。

当年不看好三个创业小子的 H&M,现在也终于识货了,不仅成为了 Klarna 的投资者,还在包括欧盟在内的15个国家和地区市场的电商渠道全面推广 Klarna 的结账支付解决方案和先买后付服务。

H&M 会员可以使用先买后付服务,这一功能极大提高了消费者的购买欲望,但一定程度上也加剧了不合理的欠债消费观在年轻群体中的流行 图片来源:H&M/Klarna

2019年,为了推广结账“流畅/顺滑”(smooth) 的体验,Klarna 邀请知名的饶舌艺人 Snoop Dogg 成为投资人并兼任宣传大使。后续的营销推广也让公司在美国实现了惊人的快速增长:

Klaran 在2020年11月就增加了100万应用下载量,黑五/感恩节假期期间实现快速增长,服务了超过1100万美国消费者,应用月活跃用户超过了200万;仅用了两年左右的时间,Klarna 在美国就从0做到了家喻户晓,累计服务了总计3000万消费者,部分业绩指标甚至超过了 Affirm 和 Afterpay 之和。

遗憾的是,Klarna 在疫情初期仍然可以靠过往增长的惯性交出不错的数据答卷,在后疫情时代却仍然没有办法以一己之力对抗整个全球经济形势的崩溃。

经济衰退导致人们消费能力下降,昨天亚马逊 Prime Day 销售额也不尽如人意等,也被 Klarna 非常直接地体会到:人们不仅减少了购物(包括在线购物),在偿付之前购物的欠款方面也出现了压力——这些问题结合起来,对于 Klarna 以及其它同类的结账解决方案和先买后付服务提供者来说,都是双重打击。

好在,这周 Klarna 终于完成了交易,获得了期盼已久的一轮新融资。这家公司也在前几个月进行了裁员,一定程度上缩减了开支。

但是一个避不开的事实是:Klarna 仍然需要要继续加大营销,才能来吸引人们继续购买商品,并且通过签约先买后付来开设(信贷)账户,从而继续保证自己的收入——这绝对不会是 Klarna 在接下来一两年里最后一次上亿美元规模的融资,它需要的钱只会更多。

One more thing: 怎么每次吃亏的都有软银?

最后稍微扯远一点,聊聊在这轮融资里可能亏大发了的软银……

Klarna 下调估值的消息爆出的时候,彭博社写了一篇社评文章,将软银形容为“拥挤的风投世界中最不幸的鲸鱼”,并且评价创始人孙正义“不知为何总是拿到最烂的牌”。

这段话描述的是软银的两期愿景基金都有过的相同经历:一期基金被 WeWork 坑到老家,对该公司的估值从470亿美元下调至29亿美元,几十亿美金的投资额在纸面上化作云烟;而这次二期又在 Klarna 身上栽了跟头。彭博社的一篇社评文章指出,这支成立了三年多,总额高达560亿美元的基金,仅录得8亿美元的账面收益……

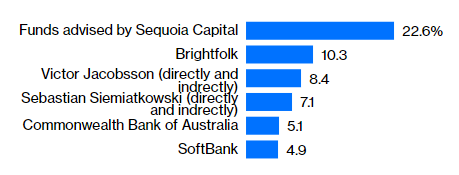

与此同时,上车更早的红杉资本在 Klarna 身上倒是没吃太多苦头,毕竟它从2010年就开始投资这家公司了。而软银呢,花了跟其它投资者差不多(甚至可能更多)的钱,反而被坑得最惨:

图片来源:彭博社评

图片来源:彭博社评在愿景基金二期上,品尝过太多太惨痛失败教训的孙正义似乎已经不再相信自己曾经笃信的填鸭式投资逻辑了。据公开资料显示,二期基金的总规模比一期小得多,截至今年3月底已经做出的投资数量却已经高达252笔(一期总共94笔)。

所以如果说前几年的软银是盯准了几只鸭子疯狂注水的话,现在的软银就是对着一群鸭子洒洒水,而且还是那种手压式、几下就没气了的洒水壶……

与此同时,软银的人才流失也非常严重。据彭博社报道,曾经救活了 WeWork 的软银首席运营官 MarceloClaure 在今年已经离职,软银甚至付不起分手费;在拉丁美洲等新兴市场,软银过去在当地组建的投资团队也离职单干去了。

曾几何时,软银用千亿美元的钞票当作一把锤子,砸弯了风险投资的市场规则,也砸醒了许多同行。然而过了多年,在频繁的史诗级失败投资之后,像 WeWork、Klarna 这样的公司,可能将成为软银填鸭式投资的绝唱。

孙正义 图片来源:Yoshio Tsunoda/AFLO Image

孙正义 图片来源:Yoshio Tsunoda/AFLO Image*注:封面图来自于Klarna,版权属于原作者。如果不同意使用,请尽快联系我们,我们会立即删除。