【TechWeb】3月29日消息,今日,喜马拉雅再度递交赴港IPO说明书,高盛、摩根士丹利和中金为联席保荐人。

这已经是喜马拉雅第三次递交招股书。2021年5月1日,喜马拉雅赴美递交IPO申请,4个月后便宣布不再推进在美国的IPO计划,转战港股。9月13日,喜马拉雅正式递交港股招股书,6个月后该招股书显示“失效”,因上市规则规定的审计数字过期。今日,喜马拉雅按照港交所上市规则要求,再度提交更新后的数据和资料。

最新数据披露了喜马拉雅2021年的业绩。2021年喜马拉雅总营收58.57亿元创新高,年内亏损51.06亿元,非国际财务报告准则计量的经调整年内亏损7.59亿元,也均创近三年来新高。和中国大多数内容平台一样,喜马拉雅也暂未打破“增收不增利”的魔咒。

三年累计亏损超20亿元

根据灼识谘询的资料,从2021年在线音频移动端收听总时长及在线音频总收入来看,喜马拉雅是中国最大的在线音频平台,其在线音频收入占中国在线音频行业的市场份额约为28%。

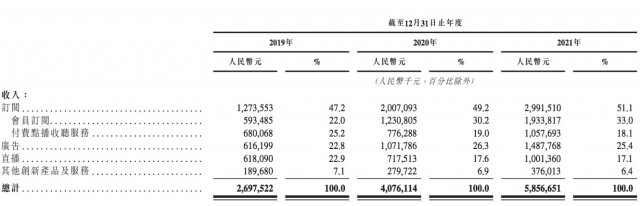

招股书显示,2019年、2020年、2021年,喜马拉雅总收入分别为26.98亿元、40.76亿元、58.57亿元。

喜马拉雅的收入主要来自订阅、广告、直播及其他创新产品和服务。其中,订阅是第一大营收来源,于2019年、2020年、2021年分别实现收入12.74亿元、20.07亿元、29.92亿元,占总营收的比重分别为47.2%、49.2%及51.1%。

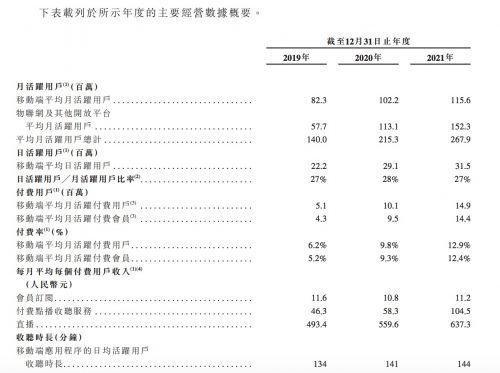

招股书显示,喜马拉雅订阅收入增长主要由于移动端活跃付费会员数量的增加,以及付费点播收听服务的销售增长。2019年至2021年,喜马拉雅移动端平均月活跃付费会员数分别为430万、950万、1440万,对应付费率分别为5.2%、9.3%、12.4%,呈现不断上涨的趋势,但与爱奇艺等视频平台20%到25%的付费率相比,仍有很大的提升空间。

相较连年增长的营收,喜马拉雅的盈利情况却不尽人意。招股书显示,2019年至2021年,喜马拉雅录得年内亏损分别为19.25亿元、28.82亿元、51.06亿元。非国际财务报告准则计量,经调整年内亏损分别为7.49亿元、5.39亿元、7.59亿元,三年累计净亏损超20亿元。

非国际财务报告准则计量,喜马拉雅2019年至2021年的经调整净利润率分别为-27.8%、-13.2%、-13%,已有所改善。喜马拉雅在招股书中表示,“我们过往已录得年内亏损,且日后可能继续发生亏损。”

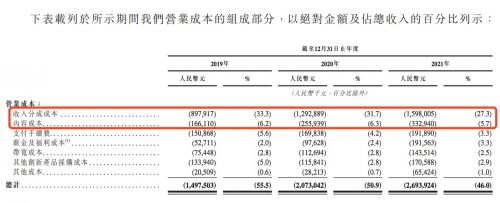

从支出的角度来看,喜马拉雅连年亏损的一个主要原因来自高额的内容成本和营销费用。

招股书显示,收入分成是喜马拉雅最大的支出项,其主要包括与内容创作者及第三方IP合作方分成的部分收入。2019年至2021年,喜马拉雅收入分成成本分别为8.99亿、12.93亿元、15.98亿元,占总营收的比重分别为33.3%、31.7%、27.3%。喜马拉雅在招股书中表示,“我们预计收入分成成本将随著我们业务的扩张而整体增加。”

内容成本主要为许可版权的摊销开支,由于持续获得优质版权内容以扩展及多样化内容产品,喜马拉雅2020年内容成本2.56亿元,2021年增加至3.33亿元,同比增长23.6%。“我们预计,随著我们的业务持续扩充,内容成本将于可预见未来随著购买更多优质及流行的版权内容而增加。”

喜马拉雅的内容模式为PGC(专业生产内容)和PUGC(PGC和UGC的结合),丰富的内容吸引了众多用户。2021年,喜马拉雅全端平均月活跃用户为2.68亿,同比增长24.4%,其中移动端平均月活跃用户达1.16亿。移动端用户日均收听时长为144分钟,总收听内容时长达17441亿分钟,在全行业中收听时长占比达68%。

不过,值得注意的是,UGC(用户生产内容)模式很容易滋生盗版侵权的情况。喜马拉雅在招股书中风险因素环节提到,“若我们未能取得准确及全面的必需信息以识别我们平台所提供音频内容的版权所有权,我们自版权所有人取得必要或商业可行许可的能力或会受到不利影响,这可能导致我们不得不从我们平台删除有关内容,并令我们面临潜在的侵犯版权申诉及难以控制内容相关成本。”

腾讯、小米为股东

喜马拉雅成立至今已有近10年,企查查信息显示,喜马拉雅至今共完成7轮融资,最近一次融资是在2021年4月,投资机构为小米集团、挚信资本、百度、腾讯等,融资金额为9亿美金。

根据此前披露的信息,腾讯、阅文、百度、小米、好未来、索尼音乐为喜马拉雅战略投资者,主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本等。

招股书显示,IPO前,喜马拉雅联合创始人、CEO余建军持股13.53%。兴旺投资合计持股为10.72%。Trustbridge(挚信资本)持股为7.5%,腾讯旗下Image Frame持股为5.4%,General Atlantic持股为4.2%,小米持股3.4%。

喜马拉雅未在招股书中披露此次IPO的融资金额,但透露融资将主要用于以下几个方面:

1.将继续投资并开发技术能力,包括但不限于:投入更多资源优化AI赋能技术能力;强化有关音频录制、编辑、优化、储存、播放及上传的专有音频创作工具及技术,以进一步促进我们平台的内容创作等。

2.将用于继续投资营销及品牌建设(包括营销及促销活动),以进一步扩大我们的用户群及推广“喜马拉雅”品牌,促进健康及优质的用户增长。

3.用于潜在战略合作关係及联盟、投资及收购。

4.用于营运资金及一般公司用途。