作者|顾念秋

编辑|胡展嘉

题图|Keep官微

出品|零态LT(ID:LingTai_LT)

减掉50斤和烧光40亿,哪个更容易?

如果说90后王宁在2014年从180斤减到128斤是不费吹灰之力,那么过去七年其创建的健身品牌——Keep七轮融资烧光40亿人民币也易如反掌。

2014年,减重成功的王宁萌发了做健身小程序的念头,于是Keep诞生了。105天,Keep用户量破100万;921天,Keep用户量破亿。从诞生到成名,Keep可谓“一夜爆红”。

但2022年,当王宁带着月活4000万的Keep站在港交所递交招股书时,质疑声扑面而来。意气昂扬的“线上健身第一股”,却绕不开年亏损六亿人民币和八年没有跑通的盈利魔咒。“出生即巅峰,Keep打烂一手好牌。”业内人士称。

流量是Keep的王牌,但亏损也是不得不提的“软肋”。可以肯定的是,依靠增长空间狭隘的会员订阅,和产品份额有限的配套健身产品的售卖,并非维持Keep的长久续命丹。

另一方面,二级市场前辈Peloton的没落更是让征战IPO的Keep喜忧参半。2020年Peloton一路高歌,最辉煌时估值超500亿美元。如今,随着疫情常态化,Peloton股价也大跳水,现在估值不足100亿美元。

这会成为Keep未来的故事吗?“流量为王“的时代已经过去,上市能帮Keep逆转局势吗?

“让100%的人都能像10%的健身达人一样高质量地健身”,这是王宁创立Keep的初衷。

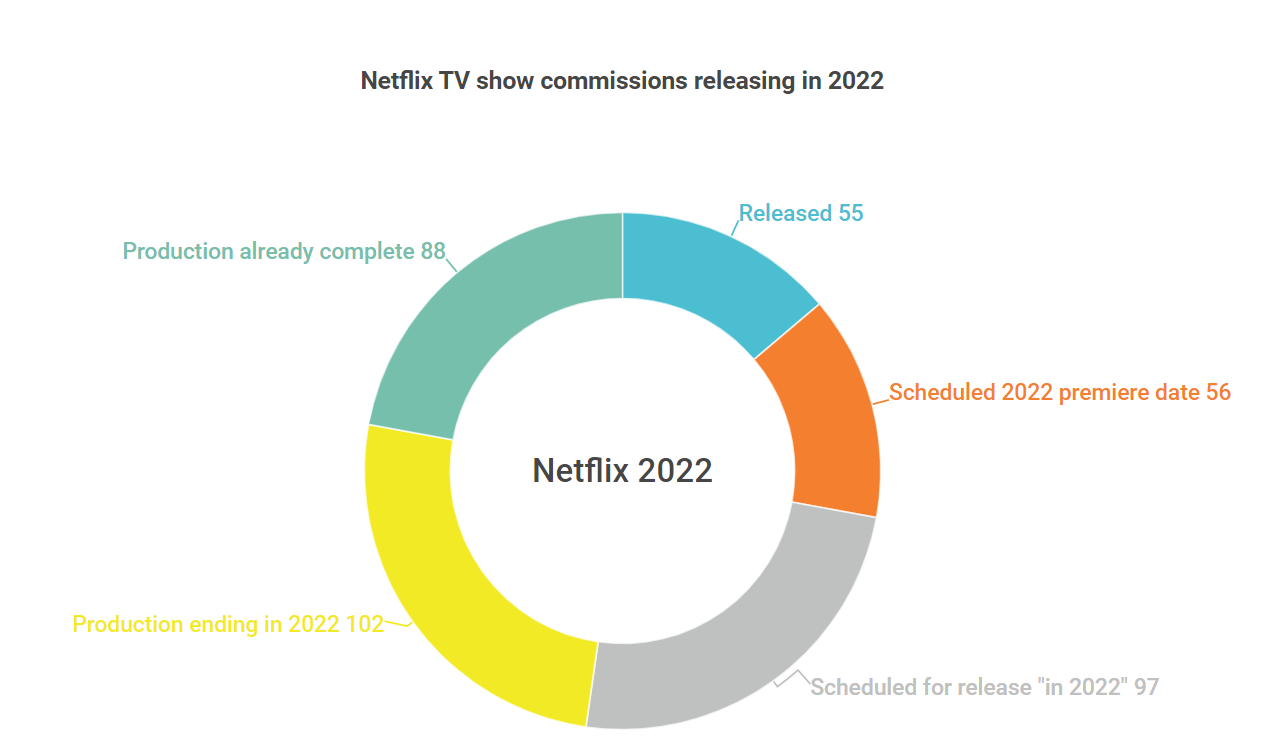

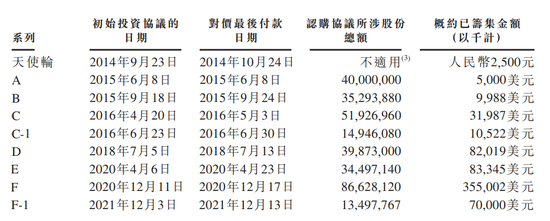

2014年~2019年,是Keep的探索期。这五年也成为Keep在资本不断抛头露面的时期。历史上的融资也多发生于这五年,融资金额达到了亿级。投资机构中不乏软银愿景基金、高瓴资本、腾讯产业投资、高盛等明星机构。

用户积累和资本垂青“两开花”,Keep开始探索线上健身的健身新模式。

2018年3月,Keep第一场战略和产品发布会,给外界构建了Keep商业模式的雏形。王宁把Keep的使命描绘为打造一个科技互联的运动新生态,并推出了面向家庭场景的KeepKit和面向城市的线下健身空间Keepland。

前者着眼于线上,并与自营产品相联动。Keep自有品牌产品包囊括了智能健身设备、健身装备、服饰和食品等商品,同时售卖各类线上运动的会员服务。为了让线上健身更“完备”,在2019年,Keep甚至涉足轻食领域。后者则是将触角深入线下,以实现线上线下联动。从2017年开始,Keep在北京和上海开设了十几家线下运动空间Keepland,希望在传统健身房业务“分一杯羹”。

从营收来看,Keep的这些探索收效甚微。

例如电商和订阅成为Keep盈利的重要组成部分,但电商的市场规模和边界却也一眼能望尽。传统健身房为Keep带来了一些新用户,伴随着的是巨大的投入和不到10%的营收占比。

“疫情黑天鹅的到来,让健身行业从线下向线上进行了迁移。”一位聚焦健身赛道的投资人这样评价Keep疫情之后的表现,在用户量上,Keep也再度实现了爆发增长,月活一度达到4000万。同时,经营亏损大幅收窄,2019年的经营亏损为3.73亿元,2020年为1.28亿元。

好景不长,当健身赛道逐渐回归正轨,传统健身重新展现活力时,Keep在留住新增长用户和吸引潜在用户上的动作颇有“强弩之末”的意味。

▲Keep代言人易烊千玺(图:Keep官微)

▲Keep代言人易烊千玺(图:Keep官微)一个数据是,2019年和2020年销售及营销开支一直在3亿元左右,2021年前三季度却达到8.18亿元,这也间接导致了Keep2021年三季度亏损达到了25亿元。就投放效果来看,Keep的钱没有获得满意的效果。2021年往后,Keep的新用户量并没有出现爆发式增长,且在线上健身赛道也没有新的成绩。

要知道,2020年,Keep曾获得20亿美元的估值。站在2022年看,这个估值恐怕只是“时价”。Keep现在的估值是涨是跌,尚未定论。“Keep最大的问题在于,没有给出一个能够赚钱的商业模式。”这位投资人对于Keep的未来发展表示怀疑。

从招股书来看,Keep的商业模式仍然依赖电商和会员制。前者的规模已经到达瓶颈,且越来越多智能设备瞄准居家健身领域,这部分的钱只会“越来越难挣”。后者则是始终无法形成稳定且长久的现金流,看来“自律”的用户的钱并不好挣。

对于当下的Keep而言,IPO是“救命稻草”。

IPO对Keep而言可谓雪中送炭。

距离上一次融资已经一年有余,再加上Keep在用户营销上力度加大,资金流对于Keep是一个很现实的问题。成功上市后,新的资金涌入,Keep的现金流才能被“盘活”。

然而回顾Keep的招股书,IPO救得了Keep一时,也终究是“给紧张资金流一个缓期”。IPO可以赋能,却不能救命。

2020年成为Keep的转折点,也为Keep营收带来了爆发式增长,从2019年的6.63亿元增长66.9%,2020年达到11.07亿元。2021年前三季度收入也进一步增长至11.59亿元。

但这不代表Keep摆脱了亏损困境。从招股书数据看,Keep亏损有不断扩大的趋势。2019年亏损3.66亿元,2020年稍有改善,亏损1.06亿元。2021年前三季度,Keep的亏损达到6.96亿元。

“由于对长期盈利能力的信心加强,我们于截至2021年9月30日止九个月策略性地增加了我们在流量获取和品牌推广方面的支出,以进一步获取、激活及挽留用户。”Keep对于2021年的亏损增大给予这样的解释。

正如投资人所言,亏损不是评价一个企业的唯一指标,商业模式也同样重要。

线上健身的躯壳下,真正驱动Keep的其实是电商和订阅服务。自有品牌产品在2020年营收6.36亿,占比为57.5%,可谓“半壁江山”。会员订阅及线上付费内容为3.38亿,占比为30.5%。

▲Keep会员运动中(图:Keep官微)

▲Keep会员运动中(图:Keep官微)从模式上来看,这两部分的营收方式已经定型,且难以获得更大的增长。健身产品目前都采用代工模式,因此这一板块的成本始终居高不下,占产品总成本的35%及以上。另一方面,健身产品市场有限,Keep也很难再取得飞跃式的突破。

卖货支撑不起Keep,但内容服务可以吗?

Keep的初衷就是用户在平台上获得更多健身有关的信息,这对应了Keep的订阅服务板块。目前,Keep的会员费是25元/月,包年会员则是与其他品牌联动的158元或248元的会员礼包,总体来说Keep会员定价不高。

近年来Keep的一个动作是与健身行业的KOL联合开课,从实验效果来看,小班课的体量有限,毛利润远不如健身房私教课。很难说小班课会给Keep带来更多的价值。

因此,Keep开始转战IPO,Keep对IPO的乐观,来源于对线上健身市场的乐观。

灼识咨询报告提及,中国的线上健身市场于2021年达到人民币3701亿元,预计2026年将增至人民币8958亿元,复合年增长率为19.3%。报告特地强调了中国健身市场的未来增长将体现在线上健身市场。2021年,中国线上健身市场占中国整体健身市场的47.0%,这个数字到2026年将达到60.6%。

这就是位居线上健身龙头的Keep拿着差强人意的招股书仍能自信IPO的根本原因。换句话说,就算资本不愿意为Keep平庸的成绩买单,也愿意为线上健身的市场潜力买单。

但如若顺利IPO,Keep能是最后的赢家吗?

Keep有着入市的勇气,却不一定有全身而退的能力。

Peloton蒸发400亿美元市值就是最好的警钟。与Keep类似,Peloton也是在二级市场“出道就巅峰”,市值超500亿美元。同时,Peloton的营收结构也与Keep类似,主要靠会员付费和智能硬件驱动。

从长远来看,这种结构并无法成为线上健身应用程序商业模式的支柱。电商给Keep带来的增长确实可观,但这种增长本身属于零售模式,类似于在健身房推出自己的蛋白粉。但Keep招股书透露的信息,这种附加的零售模式成为了营收的主要组成部分。

零售无法推动Keep,会员付费也同样。

▲Keep地铁广告

▲Keep地铁广告Keep本就是一个“功能平台”——支持用户线上健身的免费平台。因此,免费用户早已成为Keep主力军,想要改变用户消费习惯将其转化为付费用户,并非易事。另外,Keep的会员制无法给用户带来更多增值,这也是付费用户无法留存的核心原因之一。即便登顶线上健身的“头号玩家”,Keep在营收方面的竞争者也是此起彼伏。

以健身产品为例,迪卡侬、Fiture都是这个赛道强有力的竞争者,而互联网公司小米、华为也在智能穿戴上频频发力。

那Keep真的无路可走了吗?非也。

Keep手里握着的,是中国线上健身市场的4000万用户,也是最有可能成为健身付费的消费者。换句话说,Keep的太多场景具有潜在价值。但从流量到变现,Keep的许多尝试都过于“离题”。想要实现正循环,必须从用户的使用场景入手,去发掘新的商业价值。

但从招股书的资金投入来看,一家八岁的线上健身公司,仍付出较多的投入在用户增长上,这样的故事在二级市场未免让人生疑。

IPO是一个新故事,但对于Keep而言,或许是因为年少成名,或许是因为固有的行业困境。但时过境迁,现在即将走上IPO红毯的Keep,不能再为亏损窟窿找理由了,也不能以行业的“乐观”前景来为一家老牌企业的前途背书。Keep想要Keep,跑通商业模式,实现流量现金正循环,才是正道。