来源:中新经纬

房地产融资大面积放松的可能性不大,但过度收紧的金融环境预计将有所改善。

编辑 | 赵佳然

审校 | 罗琨

近几个月来,多家房企陷入流动性危机,在市场一片惨淡之下,11日、12日,保利发展、招商蛇口相继启动了银行间市场发债,给市场带来一丝暖意。银行这边也传来好消息,12日,招商银行对“全面退出对公房地产贷款”进行辟谣,并称将继续支持正常合理的房地产融资需求。

利好频出下,房地产行业能否转危为安?融资松动后,哪些企业能够率先获益?房企信贷从收紧到放松,这波资金又有多大?

jwview

国有房企发债融资率先开闸

近段时间以来,有关房企融资松动的消息不时传出。就在11月9日,多家媒体报道称,中国银行间市场交易商协会于当日举行房地产企业代表座谈会。据参会人士透露,招商蛇口、保利发展、碧桂园、龙湖集团、佳源创盛、美的置业等公司近期均有计划在银行间市场注册发行债务融资工具。有不愿具名的房企相关负责人向中新经纬证实参加了该座谈会。

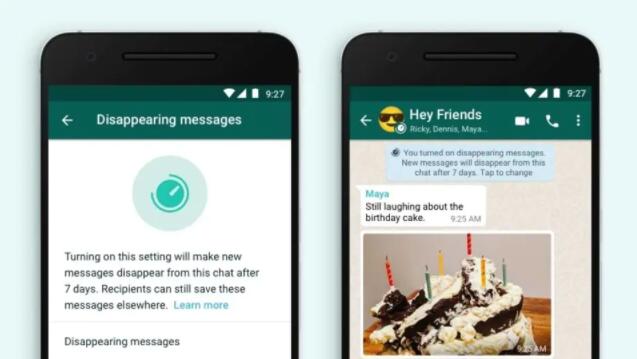

随即,上述房企中的两家国有巨头,相继在银行间市场启动发行中期票据。11日,保利发展披露了2021年度第四期中期票据发行文件,本期票据发行金额为人民币20亿元,债务融资工具期限为5年,发行日为11月15日至11月16日。

中期票据募集说明书显示,发行人计划将本期中期票据募集的20亿元用于偿还银行贷款,发行人承诺募集资金具体用途不超过说明书中所列示的普通商品房项目范围,并强调这些普通商品房项目不涉及“地王”项目,项目五证、环评、立项证件齐全,项目合法合规,项目企业自有资金比例不低于项目总投资的30%。

到12日,招商蛇口也在北京金融资产交易所公告称,将在银行间市场发行30亿元中期票据,其中3年期和5年期发行规模均为15亿元。招商蛇口同样表示,本期中期票据募集所得资金将用于偿还银行贷款。

除了保利发展、招商蛇口,中新经纬注意到,在12日,厦门市属国企建发集团也公告称,拟发行2021 年度第五期中期票据。本期基础发行规模为5亿元,发行金额上限为15亿元。

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼在接受中新经纬采访时指出,中票的期限相对较长,一般在三年以上,有助于房企获取中长期的稳定资金,同时发行不需要抵押担保,注册后就可以发行,且融资成本相对较低。因此,中票是一个不错的债务融资工具。

“这几家房企发行中票,信号意义比较强。”董希淼指出,去年以来,关于房地产企业融资的红线很多,融资形势很紧张,前段时间,金融管理部门多次表态之后,房企的融资形势有所改善,近期多家房企中票发行也表明房地产企业的融资在边际上有所改善。

jwview

涉房信贷边际改善

今年以来,受“三道红线”和房地产贷款集中度的约束,银行对房地产市场及企业普遍持谨慎态度,这令居民按揭贷款审核周期拉长、房企信贷资金受限。前不久,监管部门屡屡对房地产相关问题发声,对部分房地产政策在执行层面存在的问题进行纠偏。而从目前看,银行信贷资金进入房地产市场的通道有被打开的迹象。

整体上看,根据央行10日公布的数据,10月份,新增人民币贷款8262亿元,同比多增1364亿元。分部门看,住户贷款增加4647亿元,其中,短期贷款增加426亿元,中长期贷款增加4221亿元;企(事)业单位贷款增加3101亿元,其中,短期贷款减少288亿元,中长期贷款增加2190亿元,票据融资增加1160亿元。

“10月住户部门新增中长期贷款4221亿元,同比增长了4%。放长数据周期看,近10年以来,今年10月的规模仅低于2016年10月,高过其他年份同期。这间接表明居民购房的信贷环境在改善。”贝壳研究院首席市场分析师许小乐对中新经纬称。

贝壳研究院监测重点城市房贷利率数据显示,10月贝壳研究院监测的90城主流首套房贷利率为5.73%,二套利率为5.99%,均较上月下调1个基点,这是年内首次环比下降。这也是购房信贷环境筑底改善的表现。

从房企融资端看,市场近期传出部分银行对房地产贷款进行微调的消息。

12日,有网友在投资者关系互动平台上对招商银行提问,“近期网上传言招行将全面退出对公房地产贷款,请问是否属实?”

对此,招商银行回应称,这些传言均不属实,请勿听信和传播谣言。招行将根据“房住不炒”的总体定位,坚决贯彻执行国家关于房地产行业的相关政策,继续支持正常合理的房地产融资需求,积极配合相关部门和地方政府共同维护房地产市场的平稳健康发展,维护住房消费者合法权益。同时将继续采取有效措施,努力保持房地产贷款质量稳定。

光大证券金融业首席分析师王一峰在研报中分析称,近期房企连续违约也需要面对融资形势“冷热不均”的事实:一方面,房地产贷款多增部分主要为按揭贷款,开发贷款多增共识性不高,房企后端融资放松确定性比前端更强。另一方面,从10月份涉房类贷款投放进度看,监管部门对于房地产融资“松绑”的政策传导,从全国层面到地方分支机构存在一定时滞,国股大行是按揭投放的主力军,地方法人机构略有增长,但总体偏审慎。

王一峰亦指出,银行目前风险偏好尚未完全恢复,对开发贷的投放相对审慎。开发贷、债券发行是维持企业连续运行的中间环节,持续萎缩态势将得到缓解,但由于土地前融端放松概率低,高杠杆房企可能较难感受到现金流压力明显缓解,由此带动土地市场持续低温运行。

jwview

谁能率先受益?

截至发稿,此次在中国银行间市场交易商协会注册发行票据的三家企业,均为国有房企。

中指研究院企业事业部研究负责人刘水分析称,保利发展等这类国企先行发债,是因为央企、规模较大国有房企的信用等级较高,更加容易获得融资。而在未来,经营稳健、综合实力较强的民营企业,地方国企和区域龙头也有可能会加快融资脚步。

受到多重利好消息的影响,地产股、债也在11日出现集体上涨,但到了12日,地产股走势就有所偏弱。董希淼分析称,在未来,不论是房企融资还是个人住房信贷,都会有边际上的改善,但房地产市场调控和房地产金融政策不会有根本性改变,房地产贷款集中度管理等也不会取消。

贝壳研究院亦判断,房地产融资大面积放松的可能性不大,依然会在贷款集中度管理和“三道红线”的政策框架下执行,但过度收紧的金融环境预计将有所改善。同时也需要看到,稳健型房企在此过程中受益可能更多,那些已经暴露出风险的房企需要通过改善经营、加速销售回款等方式改善自身状况,从而获得更多信心和支持。

标普信用评级11月11日发布房地产开发行业2022年信用展望报告认为,2022年行业调控政策全面转向的可能性非常低。但在部分房企出现信用风险之后,房地产调控政策将有小幅边际放松,包括对开发贷和按揭贷款投放避免“一刀切”,预售资金监管逐步理性等。