今天,分享一篇V观财报|万科前三季度净利增速远不敌营收,毛利降至20.7%,希望以下V观财报|万科前三季度净利增速远不敌营收,毛利降至20.7%的内容对您有用。

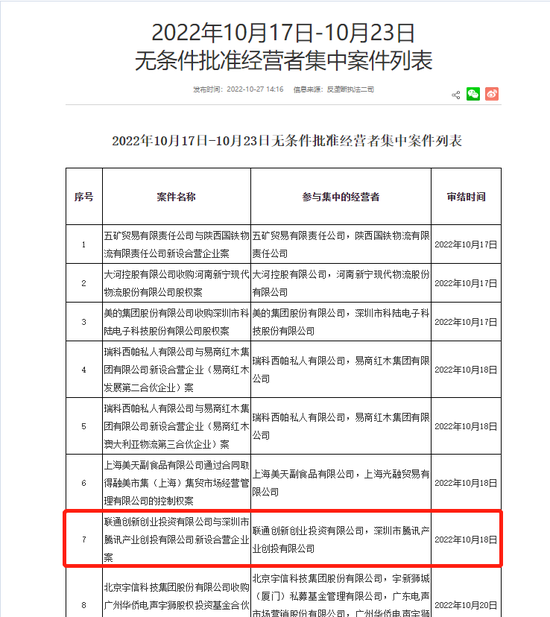

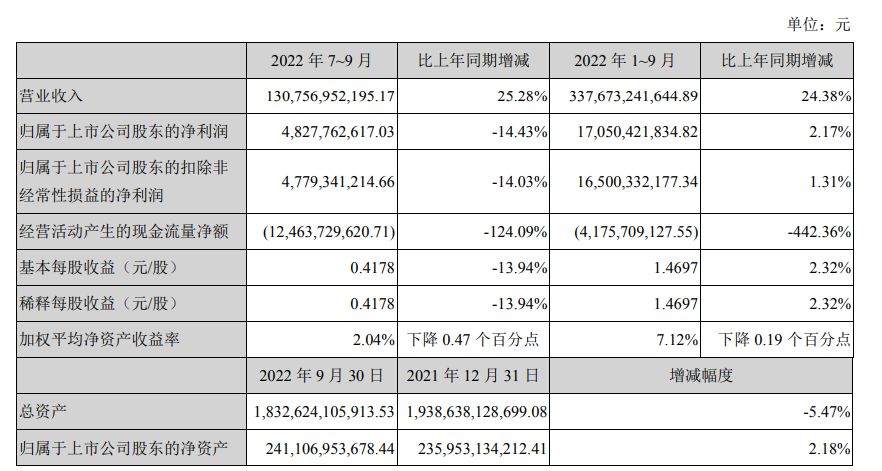

中新经纬10月28日电 万科企业(H股)28日晚间发布三季报,第三季度归属于上市公司股东的净利润48.3亿元,同比下降14.4%;前三季度净利润170.5亿元,同比增长2.2%。

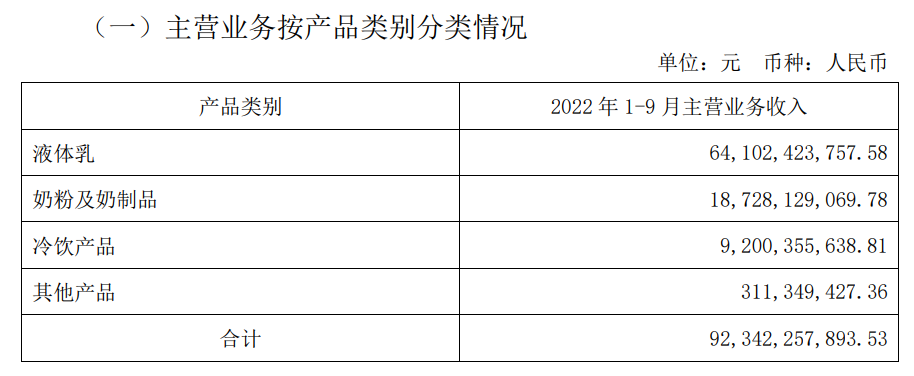

来源:万科三季报

来源:万科三季报从营收指标来看,万科前三季度营收3376.7亿元,同比增长24.4%;第三季度营收1307.6亿元,同比增长25.3%。

第三季度万科房地产开发业务结算面积为951.3万平方米,同比增长28.1%,贡献营业收入1169.2亿元,同比增长26.1%。前三季度房地产开发业务结算面积为2261.5万平方米,贡献营业收入2958.0亿元,同比分别增长21.7%和24.8%。

值得注意的是,万科前三季度净利润增速(2.2%)低于营收增速(24.4%)。对此,万科表示,其主要原因在于毛利率下滑。“受近年来结算项目地价占售价比上升的影响,2022年前三季度,本集团开发业务结算毛利率由2021年同期的23.9%下降至20.7%,扣除税金及附加后的结算毛利率从2021年同期的18.7%下降至16.5%。”万科称。

万科前三季度现金流大幅减少,经营活动产生的现金流量净额41.75亿元,同比下降442.36%。

万科表示,集团财务、资金状况保持稳健,各项指标均符合重点房地产企业资金监测和融资管理规则要求,信用评级保持稳定。报告期内,完成2021年度股息分派112亿元;同时保持对优质项目的投资力度,部分新获取的项目及旧改项目在三季度达到地价或土地费用的支付节点;由于前三季度的竣工面积同比增长17.9%,相应的工程款支付也有所增长。受上述因素的影响,货币资金较中期有所下降,为1188.3亿元,高于短期借款和一年内到期有息负债总和627.5亿元。

万科称,持续优化融资结构,降低融资成本,前三季度新增融资的平均融资成本为3.73%,存量融资的综合融资成本4.06%。第三季度分三次发行3年期绿色中期票据70亿元,票面利率区间为2.90%-3.20%;发行公司债34亿元,其中5年期品种的票面利率3.21%,7年期品种的票面利率3.70%。

截至报告期末,万科有息负债金额为2943.2亿元,其中78.7%为长期负债,占比较中期提升1.1个百分点。银行借款占比为58.6%,债券占比为26.6%,其他借款占比为14.8%。有息负债总额中无抵押无质押的融资占比为96.1%。

三季报显示,前三季度万科持有货币资金为1188.3亿元,净资产为2411亿元,按此计算前三季度净负债率(有息负债-货币资金再除以净资产)为72%。

经营总体情况来看,前三季度万科实现16.7万套住宅的平稳交付;经营服务业务继续提升经营效率和竞争力,1-9月全口径收入376.1亿元,同比增长29.5%。

分业务板块来看,房地产开发业务方面,第三季度万科实现合同销售面积646.2万平方米,合同销售金额993.8亿元,同比分别下降14.4%和20.3%,降幅相比二季度收窄。前三季度累计实现合同销售面积1936.9万平方米,合同销售金额3146.7亿元,同比均下降34.3%。

经营业务方面,前三季度,物流仓储业务(含非并表项目)实现营业收入29.7亿元,同比增长42.7%。租赁住宅业务(含非并表项目)实现营业收入23.1亿元,同比增长11.5%。商业开发与运营业务实现营业收入62.5亿元(含非并表收入),同比增长10.6%。(中新经纬APP)