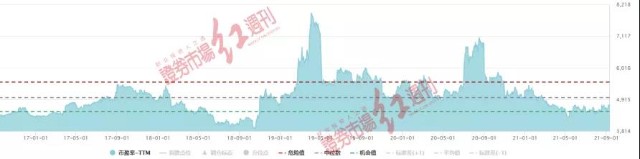

原标题:下半年券商日赚超3亿,营收和净利或翻倍,外资和两融联合抢筹

9月13日,沪深两市成交额再次突破万亿“门槛”,上市券商成为最为受益的板块之一。因为据《红周刊》记者了解,经纪业务在券商中仍有较大的权重,如互联网券商龙头东方财富,其经纪业务的收入占营业收入的比例更是高达74.68%。而随着万亿成交额成为新常态,券商的业绩或将再上一个台阶。

与此同时,《红周刊》记者注意到,从目前的估值来看,虽然积累了不俗的涨幅,但券商整体的估值仍不高。

万亿成交背后:券商日赚超3亿元,下半年业绩提前释放

截至9月13日收盘,沪深两市成交额达14628.25亿元,连续第39个交易日突破万亿“门槛”,同时这距离2015年大行情的最高纪录(连续43个交易日)仅一步之遥。但实际上,《红周刊》记者统计数据发现,若剔除今年7月20日的成交额(9661.89亿元)来看,今年下半年以来,沪深两市成交额在53个交易日中有52个均突破了万亿“门槛”。这意味着,万亿成交额可能将成为新常态,同时券商行业也因此而整体受益。

数据显示,下半年以来,沪深两市成交额累计达691027.74亿元,按照券商行业平均万分之二点五的佣金率测算,券商整体将因此获利172.76亿元,平均每个交易日获利近3.26亿元。而这一数据为近两年的最高值,其中,券商的日均获利规模在去年上半年、去年下半年和今年上半年分别为1.89亿元、2.33亿元和2.27亿元(见表1)。

表1:近两年成交额和券商获利对比

而经纪业务又为券商目前权重最大的业务,反映到业绩表现上,则是引领券商盈利水平大幅提升。

如今年上半年的数据显示,经纪业务成规模(10亿元及其以上)的上市券商,其经纪业务收入占营业收入的权重均在10%~80%区间,其中东方财富的权重最高,方正证券、长江证券和东方证券紧随其后。对应的业绩表现是,东方财富为其中营业收入和归母净利润同比增长最快的券商,方正证券、长江证券和东方证券的表现同样不俗(见表2)。

表2:上半年经纪业务收入超过10亿元上市券商的基本面情况

下半年以来,沪深两市成交额再次提速扩容,券商的业绩大概率将再上一个台阶。那么,能提速多少呢?

据《红周刊》记者梳理,今年上半年,在券商日均获利规模同比增长20.11%的背景下,上市券商对应的营业收入和归母净利润分别为3151.43亿元和1068.32亿元,分别同比增长28.28%和24.74%。而截至目前,券商日均获利规模同比增长39.91%,上市券商对应的营业收入和归母净利润增速或为56.12%和49.10%。

券商位列主力资金净流入榜第一,外资和两融联合买入

受益于业绩的提前释放,券商板块正获得主力资金的“认可”。以近5个交易日(9月6日~9月10日)为统计区间,据《红周刊》记者统计,在104个申万二级行业中,券商获得主力资金的净流入规模最高为62.93亿元,其次是稀有金属和银行(见表3)。实际上,在这5个交易日中,虽然沪指大涨3.39%,但主力资金整体上却呈现了净流出的态势,仅有19个行业呈现净流入。由此可见,主力资金对券商板块的“偏爱”。

表3:主力资金净流入规模前十的行业

图片来源:Wind

图片来源:Wind具体来看,在沪深两市中,主力资金净流入规模最高的是东方财富为67.54亿元,其次是时代电气、中远海控、平安银行和华泰证券(见表4)。即使以近20个交易日为统计区间来看也是如此,华泰证券和东方财富再次上榜。

表4:沪深两市主力资金净流入规模前十的公司

图片来源:Wind

图片来源:Wind将主力资金分解来看,其中,融资盘和外资较为活跃,而它们也均在增持券商板块。如外资方面,在近5个交易日,北上资金持有非银金融板块的总市值由1299.56亿元上升至1335.00亿元,持有市值占非银金融板块总市值的权重也由1.90%上升至1.92%。其中,北上资金增持股份数量最多的券商是东方财富,在其所持A股中排名第六位。

融资盘也是如此。其中,融资净买入规模最多的券商同样是东方财富,并且净买入规模在沪深两市中排名第一位。另外,东方证券排在第九位(见表5)。

表5:融资净买入规模前十的公司

图片来源:Wind

图片来源:Wind券商板块下半年累计收涨10.98%,但估值仍处于中等偏下

在主力资金的追捧下,券商板块大幅领涨市场。据《红周刊》记者统计,下半年以来,券商Ⅱ(申万)指数累计收涨10.98%,而同期沪指的涨幅仅为3.46%,远远跑输前者。其中,东方证券涨幅最高,广发证券、申万宏源和华泰证券直追其后。此外,东方财富和长江证券等涨幅同样在10%以上(表6)。

表6:下半年以来券商涨幅榜

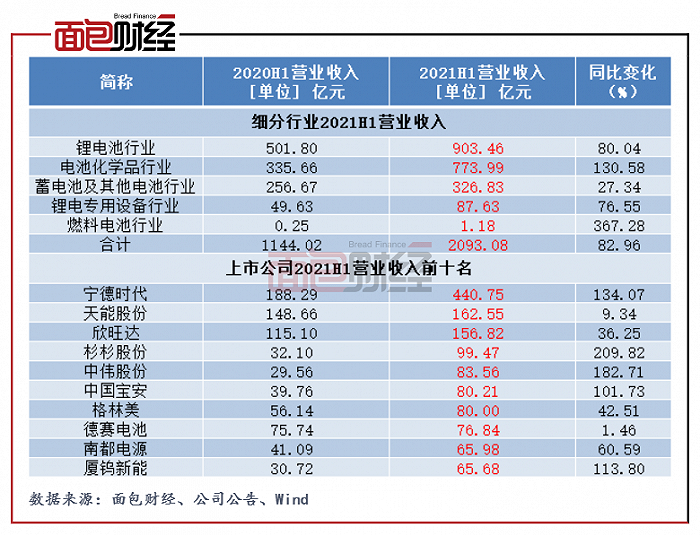

更重要的是,虽然券商板块整体积累了比较大的涨幅,但截至目前来看,券商整体的估值水平仍处于其历史估值的下轨。其中,券商Ⅱ(申万)指数最新的市盈率(TTM)为22.69倍,而其近五年的中位数为24.45倍(见附图)。

附图:券商Ⅱ(申万)指数近五年市盈率走势

图片来源:Wind

图片来源:Wind在市净率方面也是如此。对此,中信建投近期的研报指出,当前券商板块的市净率位于2016年以来的60%分位,低于去年的估值中枢,但其整体的盈利能力却在持续向好,因此今年的市净率中枢理应高于去年同期。目前的现象表明,券商板块的市净率与业绩明显不匹配。

但需要注意的是,券商“爆雷”的事件也时有发生,如涉嫌违法违规的海通证券,于9月9日公告收到了中国证监会的《立案告知书》和《调查通知书》,公司的股价也因此出现“巨震”,当天便大跌8.41%。

对此,有职业投资人向《红周刊》记者表示,“既不想错过券商行情,又不想踩雷,可以选择定投券商ETF。”(见表7)

表7:部分券商ETF下半年以来表现