图/IC

图/IC市场增速放缓,奈雪、喜茶纷纷降价,新茶饮行业一定程度上已经进入存量搏杀阶段。

记者 | 马霖 实习生 杨帆编辑|余乐

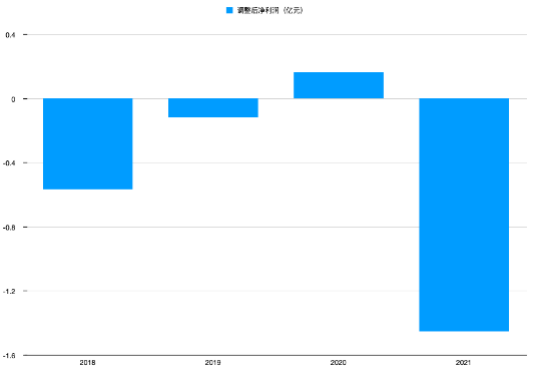

继2020年小幅盈利后,“新茶饮第一股”奈雪的茶再次陷入亏损。

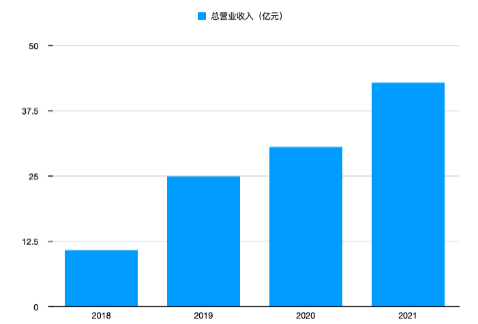

奈雪的茶(2150.HK)3月29日晚发布2021年财报,营业总收入近43亿元,同比增长41%。营收虽然增长,但调整后的净亏损额为1.45亿元。

奈雪2020年曾一度盈利,当年调整后净利润为1660万元。该公司2019年和2018年均亏损数千万元。

3月30日,奈雪的茶开盘股价小幅上涨,收盘价为5.05港元/股,涨幅为3.48%。叠加全球股市行情影响,其股价年初至今跌去43%,距离2021年6月30日上市时的股价跌去71%。

作为新茶饮赛道目前唯一的上市公司,奈雪的营收数据和股价表现也可一定程度上反映出整个行业的现状。

经过几年沉浮,新茶饮的竞争格局已清晰可辨,曾经“新茶饮三雄”中的乐乐茶逐渐落后,喜茶和奈雪的茶成为高端茶饮里的“百事可乐”和“可口可乐”。

但是,竞争并不仅仅存在于几家头部公司之间。新茶饮消费者的品牌忠诚度并不高,大部分消费者随时会被吸引去尝试近年来出现的各种中端价位品牌,以及扩张快速的低价位加盟品牌,例如茶颜悦色、茶百道、蜜雪冰城、书亦烧仙草、古茗、Coco、一点点等等。

当前这些品牌都面临不少挑战。大环境方面,疫情造成客流量下滑,消费力减退,不久前喜茶和奈雪的茶相继降价,推出多款低价位产品,可见压力不小。

消费品领域独立营销专家陈轩告诉《财经》记者,目前新茶饮行业一定程度上已经在经历存量搏杀了。一家公司推出新品后,往往很快被抄袭模仿,产品是同质化的;饮品的价格弹性也很高,消费者忠诚度低,图个新鲜,也就是说,“便宜”“折扣”的确对消费者有吸引力。“茶饮陷入价格战是迟早的事。”

一位了解一级市场的二级市场人士告诉《财经》记者,目前整个新茶饮赛道已经进入后半场,此类项目也少了很多,加上奈雪的茶上市后股价下挫,对一级市场同类项目的融资和估值提升,都有挺大影响。

奈雪的茶及其他港股餐饮企业自2021年7月以来股价走势对比

奈雪的茶及其他港股餐饮企业自2021年7月以来股价走势对比 自2021年7月以来奈雪的茶与恒生指数走势对比 股价数据来源:wind

自2021年7月以来奈雪的茶与恒生指数走势对比 股价数据来源:wind新茶饮本身的吸引力也不如从前,要不停地满足年轻人的从众性和猎奇心态,这并不容易。

当年轻消费者不再像两三年前那样,对一杯加了芝士奶盖的鲜榨葡萄汁,或者一杯声称使用了更新鲜芋圆的奶茶无比疯狂时,茶饮品牌应该如何留住消费者,挖掘新客户,这是曾被称为“网红”茶饮品牌,而今已经越来越成熟的奈雪、喜茶们面临的问题。

客单价下降,小型门店比例增加

奈雪的茶自创立以来,营收一直在稳步增长,但净利润在2021年出现了“倒退”,从2020年的微利转为亏损。

奈雪的茶营收规模变化 数据来源:公司财报 制图/马霖

奈雪的茶营收规模变化 数据来源:公司财报 制图/马霖 奈雪的茶调整后净利润规模变化 数据来源:公司财报及招股书 制图/马霖 注:调整后指扣除了与经营活动无关的各类非经常性损益(非国际财务报告准则计量)

奈雪的茶调整后净利润规模变化 数据来源:公司财报及招股书 制图/马霖 注:调整后指扣除了与经营活动无关的各类非经常性损益(非国际财务报告准则计量)在奈雪财报中,有“亏损45.25亿元”这样一个数字,亏损额乍看甚高,是因为包含了大额可转换可赎回优先股公允价值变动,以及其他非经常性损益项目。剔除这些项目后,与业务相关的净亏损额为1.45亿元。

2021年,奈雪的茶门店经营利润为5.9亿元,同比提升约68.4%;经营利润率为14.5%,较2020年提升约2.3个百分点;但每笔订单的平均销售价值从43元小幅下降至41.3元。

目前奈雪的茶在全国80个城市运营茶饮店,其另外一个低线品牌“台盖”仅在4个城市运营,贡献了3.3%的营收,几乎可以忽略不计,且奈雪的茶并未在财报中提及对台盖的发展规划,可以看出,其主要力量依然是发展奈雪这一品牌。

奈雪的茶主要开在一线、新一线和二线城市,这家公司也明确说明,未来的扩店重心也依然在一线、新一线和二线城市,并没有大规模进入下沉市场的打算。

自2021年起,奈雪的茶调整了开店策略,新开店大部分为面积小一些的pro店,目的是提升坪效、降低成本。目前奈雪在全国有门店数817家,其中pro店的总数是371家,2021年一共新增326家新店,且计划2022年新开350-400家门店。

在奈雪早前公布过的开店规划中,2021-2022年将开设30%标准大店,70%Pro店。其标准大店通常在180-350平方米之间,设有大量桌椅,对标星巴克的“第三空间”。

Pro店面积小一些,依然主打社交空间概念,但为压低成本,精简人工,移除了现场面包房区域,通过中央厨房预制烘焙产品,因此也降低了租金。

即使在疫情下,奈雪的茶也一直在快速拓店,这种做法被称为“加密战略”。其逻辑是,消费习惯的养成与门店数量和表现息息相关,在一个城市密集开店,也能够提升店面在该城市的利润率。

奈雪称其目前的会员数量为4330万,同比增加了55%,四季度至少购买了一次的有700万人(活跃会员),其中35.3%购买了至少两次。

目前其现制茶饮业务贡献营收74.2%,烘焙产品21.9%。2021年,奈雪的茶也开始提供更多即食产品,包括气泡水、零食、茶礼盒等,贡献营收3.9%。

中国市场部分咖啡茶饮企业2021年销售规模 新茶饮的行业难题

中国市场部分咖啡茶饮企业2021年销售规模 新茶饮的行业难题《2021新茶饮研究报告》显示,2018年-2020年,新茶饮市场年均增长率超过23%,但预计未来2年-3年,新茶饮增速将阶段性放缓,调整为10%-15%。

在线下,奈雪的茶面临运营压力。2021年下半年消费环境骤变,人流量下滑,其店面经历亏损,新开的店影响更为明显,同店收入直到12月才恢复正增长,但2022年3月开始,疫情压力再次到来。财报显示,奈雪的茶订单中30%是线下点单,30%是自提订单,也就是说60%的订单需要消费者在线下完成。

在竞争加剧的茶饮行业,占据高端位置的喜茶、奈雪的茶还相继降价。

继喜茶多款产品降价后,3月下旬,奈雪的茶跟进降价,推出9元-19元“轻松系列”茶饮,并承诺每月推出该系列新产品。在其点单系统中目前已经看不到“3字头”的饮品了, 20元以下的产品占据整个产品数量大约32%。喜茶点单界面中同样看不到“3”字头的产品,20元以下产品占据整个产品数量大约38%,最低价位饮品仅售9元。

降价对应的是容量缩减,配料从有芝士到无芝士,有奶盖到没奶盖,甚至有消费者表示,口味也变淡了。

奈雪的茶董事长兼首席执行官赵林在3月30日的业绩解释会上表示,调价是公司长期战略。此前奈雪的茶服务的是消费力高的顾客,但随着店面数量增加,需要扩展至消费力低的客户。

赵林表示,他们发现在消费力低的城市,消费者的确不太敢消费,疫情也影响了人们口袋里的钱,因此未来会对高价位产品的推出更加谨慎。

陈轩告诉《财经》记者,不论是基于市场竞争,还是疫情原因,新茶饮都面临增长受限问题,因此降价是非常有必要的策略。

据陈轩调研,以喜茶为例,2021年7月,喜茶全国范围内门店坪效和门店收入同比下滑了35%,这与他2018年带着团队在喜茶门店考察时的情况形成鲜明对比。当时上海最早的四家喜茶店,月收入1400万元,坪效6000元,比星巴克高出一倍多。

降价也是不得已而为之的。奈雪、喜茶等茶饮店普遍开在购物中心中,是购物中心生态的一部分,如果带来的流量和分成不足,购物中心对其定价也会提要求,地理位置、消费层次相符的购物中心有限,茶饮店必须把握住购物中心点位。

陈轩表示,正如汽车品牌特斯拉在中国选择渠道下沉,高端茶饮只有进行渠道下沉、品牌下沉,才能吸引更低价位接受度的消费者,进而冲一冲估值。

除了线下流量下滑,增长受限之外,在产品推陈出新上,以及在原材料、人员和房租成本控制方面,奈雪同样面临的压力。

茶饮产品经常出现短期爆品,但出现一款长销产品并不容易。奈雪仅在2021年就推出了80款新品,其中“霸气玉油柑”、“鸭屎香宝藏茶“成为爆品,但随后喜茶等品牌纷纷推出油柑口味的饮品,书亦烧仙草、茶百道都在不久后推出“鸭屎香”产品,模仿成风。而且,现在消费者已经不再追逐这两款产品。奈雪的茶执行董事兼总经理彭心表示,还是要打造复购高的经典产品,爆品的作用更多是营销和引流。

在降低可控成本方面,赵林提到,2022年奈雪会对店面选择更加严格,并争取更好的租金条件。此外,奈雪的茶希望通过自动化系统来提升效率,降低成本。奈雪正在投资建设的自动化系统,据称可以实现自动订货、智能烘焙、自动制茶、智能排班等。赵林表示,自动化系统可以将茶饮复杂、难以标准化的制作过程简单化,未来可以启用大量兼职,降低人力成本。在供应链方面,奈雪也将保持原材料成本不超过总成本的35%。

短期来看,奈雪的茶的确面临诸多挑战,不过陈轩认为,他还是看好奈雪的未来,中国消费者热衷于奶茶品类,至少在这一品类上,奈雪的茶是唯一具有社交属性,能够接近星巴克的品牌。

一位供应链人士也表示看好奈雪的茶,以及新茶饮行业。他告诉《财经》记者,其公司看好这一领域的消费需求,近两年已将研发和生产向茶饮咖啡倾斜,为奈雪的茶等多家主流茶饮、咖啡品牌提供基底原料。