撰文 /筱夕

撰文 /筱夕编辑 / 李信马

题图 /IC Photo

在全球持续缺芯近两年后,中芯国际陆续发布的系列财报,给国内半导体行业带来了不少期待。

3月8日晚,中芯国际首次披露月季战绩。数据显示,2022年1-2月,中芯国际实现营业收入12.23亿美元左右,同比增长59.1%;实现净利润3.09亿美元左右,同比增长94.9%。再回看2021年全年数据,中芯国际2021年的销售收入为54.431亿美元,同比增长39.3%,净利润为17.018亿美元,同比增长137.81%,双双超过市场预期。

值得一提的是,中芯国际以39%的年增长率,成为2021年全球前四大纯晶圆代工厂中成长最快的公司。根据TrendForce 集邦咨询不久前发布的报告,中芯国际目前的市场份额仅次于台积电、三星、联电和格芯。

我国是全球半导体最大的需求国,据半导体产业协会(SIA)发布报告称,2021年全球半导体销售额达到了创纪录的5559亿美元,其中中国的销售额高达1925亿美元,增长率是27.1%,位居全球第一。

但与此同时,中国半导体制造能力薄弱,对外依赖度高,进口集成电路数量远大于出口数量,高端芯片大多来自国外。据中国海关总署统计数据显示,2021年我国出口集成电路3107亿个,同比增长19.59%,进口集成电路6354.8亿个,同比增长16.92%,全年半导体进口金额达到325.54亿美元,累计增长23.6%。

除了算“经济账”,“政治账”上,美国不断打压遏制我国高技术产业战略崛起,我国半导体产业被“卡脖子”的现象尤为突出。而目前看来,国内最有希望帮助中国解决半导体制造领域“卡脖子”问题的企业,就是中芯国际。政府也对中芯国际给予了大力支持,作为国内首家同时实现“A+H”的科创红筹企业,中芯国际2021年第四季度的政府项目资金为1.261亿美元,占到了当季净利润比重的21.8%。

中芯国际财报近期优秀的表现,也让行业对其有了更多的期待。不过,有些不切实际的期待,可能难免会落空。

通信行业资深分析师孙永杰告诉DoNews记者,中芯国际营收和利润的增长,得益于全球“缺芯”以及“涨价”:“在缺芯的大环境下,市场对芯片需求可以说是‘饥不择食’。只要芯片的良率能够接受,肯定会有企业进行购入。另一方面,从去年二季度开始便初现端倪,台积电、三星电子、联电、中芯国际在内的头部晶圆代工企业都相继作出了涨价决定,芯片价格带动其行业整体收入的提升。”

但这种状况不可能一直持续下去,结合过往经验来看,芯片短缺呈现周期性变化,每隔几年就会定期出现芯片短缺。英特尔CEO帕特·基辛格(Pat Gelsinger)表示,半导体短缺问题或将持续到2023年;高通CEO克里斯蒂亚诺安蒙(Cristiano Amon)表示,全球芯片短缺情况正在缓解,预计2022年情况将有所改善。

一旦芯片短缺问题被解决,中芯国际还能保持高速的增长嘛?

高增长不意味着“高制程”

中芯国际营收快速增长的一个重要原因是,目前市场上紧缺的芯片对制程的要求并不高。

中芯国际联合首席执行官赵海军在2021年第四季业绩沟通会上表示,目前40nm是最缺货的,MCU、WiFi等的高需求让40nm在产业界还有结构性缺口,目前中芯国际把主要产能都给了40nm和55nm。

在孙永杰看来,当前全球汽车产业缺芯片,更多是与28nm及以上制程的芯片短缺密切相关。毕竟,车厂急需的车规级芯片对于制程精度要求不高,只是对芯片架构以及性能的稳定性要求苛刻。此外,在成本和性能上,28nm是当下芯片制造中最具性价比的工艺节点。

在2020年12月18日,美国商务部工业和安全局(BIS)将中芯国际列到实体清单中,限制10nm及以下制程发展。为此,中芯调整了发展方向,根据最大需求,重点发展28nm及以上成熟制程,低调发展先进制程,而这与即将到来的“缺芯”潮恰好重叠。

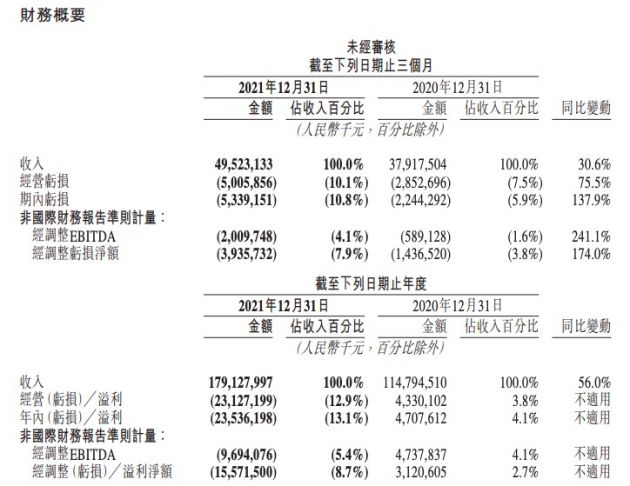

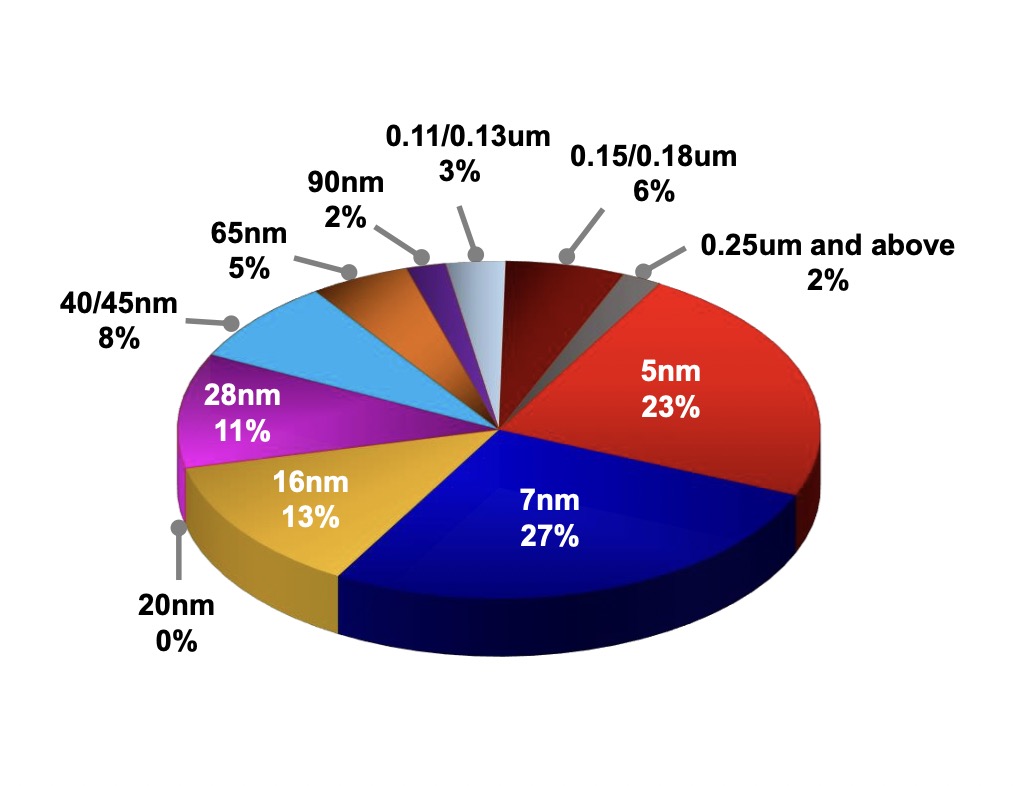

2021年第四季度,中芯国际按技术分列的晶圆收入排在前四的是0.15/0.18μm 、55/65nm 、FinFET/28nm 、40/45nm ,分别占比为28.6%、26.8%、18.6%、15.3%。与2020年第四季度相比,前两者占比下滑,后两者占比增加,尤其是FinFET/28nm从5.0%增长到了15.3%。

从2020年起,中芯国际多次试水28nm产能,并先后与北京经济技术开发区管理委员会、深圳政府签署合作框架,重点生产28纳米及以上的集成电路并提供技术服务。北京、深圳工厂预计分别有每月约10万片和4万片的12英寸晶圆产能,将在2022年底前投入生产,而上海临港新厂也于2022年初破土动工。

赵海军也指出,中芯国际的FinFET和28nm技术稳步发展,逻辑、射频和低功耗等产品平台主要应用于智能手机和数字电视、机顶盒、WiFi和路由器等智能家居应用,产能利用率持续满载,边际效益不断提高。

可以说,这一波全球芯片紧缺的红利,刚好被中芯国际吃到了。

与之对比,晶圆代工厂的全球龙头——台积电——作为先进工艺的领军企业,目前工艺水平已达到5nm。其2021年Q4财报中,16nm、7nm、5nm先进制程的营收占总收入的63%,而28nm及以上成熟制程占比不足四成收入,其中28nm仅为11%。

图1:2021年台积电按技术划分的收入 来源:台积电财报

图1:2021年台积电按技术划分的收入 来源:台积电财报但是看到市场红利的台积电,也不介意吃“回头草”,2021年,台积电宣布将在南京工厂扩产28nm一事,引起国内哗然。“一山难容二虎”是大多业内人士的顾虑,台积电拥有的丰富产业线,满载的良率,对中芯国际是不是“降维打压”?

中芯国际从2015年宣布量产28nm至今,已经过去接近7年时间,但其竞争力依然相对羸弱,而格芯、联电等企业在28nm上也开始扩产,甚至三星也在打28nm的主意。以中芯国际三大新工厂的量产的时间为基准,3年后,各大企业工厂实现正常运转,28nm的芯片供给数量将远远超过现在,甚至可能会出现28nm供过于求的局面。

届时供需相抵,芯片价格也会随之降低,中芯国际若依旧依仗28nm及以上制程,营收和利润还能增长吗?

拉开晶圆代工厂差距的,还是先进制程

晶圆代工厂之间的竞争,营收上的差距固然难以追赶,但追赶技术上的差距可能更加困难。

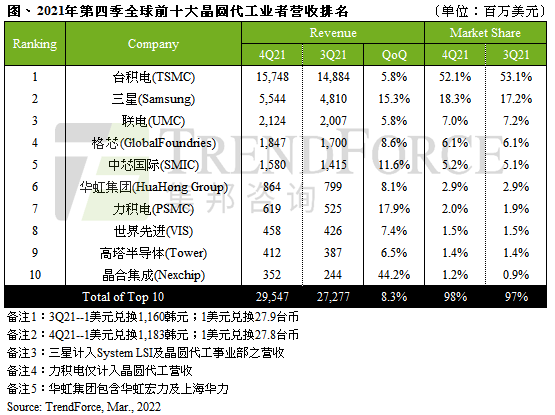

TrendForce 集邦咨询报告显示,2021年第四季度台积电独揽52.1%的市场份额高居榜首,而中芯国际仅占比5.2%。

图2:2021年第四季全球十大晶圆代工业者营收排名 图片来源:网络

图2:2021年第四季全球十大晶圆代工业者营收排名 图片来源:网络营收上,2021年第四季度台积电实现营收157.4亿美元,毛利率达到52.7%,净利润1662.3亿新台币(约合60亿美元);而中芯国际2021年第四季度的销售收入为15.801亿美元,毛利率为35%,净利润为5.78亿美元。

技术上,在7nm和10nm工艺领域,台积电、英特尔及三星三家公司牢牢占据全球前三的晶圆代工位置。中芯国际虽然排名靠前,但与前三家在技术上却有天壤之别。“生产出7nm”“量产14nm”是此前中芯国际最热的话题。受实体清单的影响,7nm被提及的频率愈来愈低,14nm的量产与良率却成热点话题。此前,选股宝爆料爆料称,从供应链获悉,中芯国际14nm制程工艺产品良率已追平台积电同等工艺,水准达约90%-95%。

但在财报中,FinFET/28nm未分开的数据,为14nm、28nm产能营收增加了“神秘感”。显然,中芯国际14nm的量产,并不意味着该产业线已成熟。曾经三星在3nm/4nm/5nm节点的芯片制程被批准用于为三星以及第三方芯片设计公司量产,之后却出现了良品率极其低下的情况,交货时间不断延后,为高通代工的骁龙888发热现象严重。有消息称,高通预计与2022年12月底发布的骁龙8Gen2旗舰芯片,其代工权将重新给到台积电。

而14nm与5nm相比中间相差至少3代,保守估计是5年以上的差距。

图3:各公司在关键技术节点的量产时间对比 图片来源:中芯国际招股书

图3:各公司在关键技术节点的量产时间对比 图片来源:中芯国际招股书不久前大唐控股与中芯国际签订了为期三年的35亿元大单,合作交易限额提高到了1.81亿美元、1.82亿美元以及1.87亿美元,但这无法证明中芯国际具备了强大的技术实力。除了大唐电信是中芯国际股东之一外,大唐电信所从事的通信、集成电路等领域,所需要的工艺侧重于成熟(低)制程。

虽然眼下市场紧缺的并非先进制程芯片,但28nm及以上制程的短缺,早晚会随着各代工厂的增产而消失,为了长期的发展,中芯国际对先进制程的攻关迫在眉睫。

芯片制造业没有“弯道超车”

国内半导体行业可以说“输在起跑线”上,但寄希望于“弯道超车”并不现实,甚至会因为投机主义而导致事倍功半。芯片制造是循序渐进的过程,每一次的突破都是建立在上一次的基础之上,芯片的隔代升级虽然提升了进程,但却会对芯片的稳定量产埋下隐患。孙永杰表示,当前国内半导体行业应放下浮躁,脚踏实地。

上过巅峰又跌到低谷的武汉弘芯就是一个反面例子。武汉弘芯于2017年成立,投资额高达1280亿。作为半路起家的半导体企业,野心勃勃,上手就主攻14nm芯片,紧接着又将目标瞄准了7nm工艺,甚至一度从台积电抢人,还要求芯片产能达到3万片每月,但仅仅过了4年,武汉弘芯就陨落了。

中芯国际虽然是我国目前最重要的芯片制造企业,但受制于人事变动,其发展也是磕磕绊绊。早期中芯国际与台积电的专利案件,让中芯国际付出了惨重的代价,2009年张汝京离职后,中芯国际内部又出现了股权之争。在董事长江上舟带领下,中芯国际组建了新的领导班子,由王宁国接任中芯国际执行董事及CEO,杨士宁出任COO。2010年,长期亏损的中芯国际首次全年盈利。

但2010年8月,大唐电信增资1.02亿美金,成为中芯国际最大股东,并表现出对中芯国际强烈的控制欲。在2011年6月举行的股东大会上,因大唐控股反对,王宁国落选执行董事,王宁国和杨士宁间的矛盾激化,在一份有关杨士宁“涉嫌逃税”的内部审计文件流传出来后,两人相继离职。

之后中芯国际的技术陷入停滞,直到2017年梁孟松到来,在他和他庞大的工程师团队的努力下,中芯国际的技术才突飞猛进,次年就宣布完成了14nm芯片研发任务,2020年底又宣布完成了7nm芯片的任务。但梁孟松与蒋尚义也存在矛盾,直至2021年11月11日,蒋尚义离职,两人间的争议才画上句号。

芯片制造业作为重资产行业,具有高投资,周期长、回报率低等特点,为推动国内半导体行业发展,近年来政府对相关企业进行大规模补助。比如中芯国际在2017年至2019年,分别获得政府补助10.23亿元、11.06亿元、20.39亿元。

在相关政策上,2020年国务院发布了《新时期促进集成电路产业和软件产业高质量发展的若干政策》,国家鼓励的集成电路线宽小于28纳米(含),且经营期在15年以上的集成电路生产企业或项目,第一年至第十年免征企业所得税。国家鼓励的集成电路线宽小于65纳米(含),且经营期在15年以上的集成电路生产企业或项目,第一年至第五年免征企业所得税,第六年至第十年按照25%的法定税率减半征收企业所得税。

政策落实、监管到位,营造公平公正的市场环境,是我国半导体行业实现持续发展的前提。而有了政策的支持,半导体企业也要自立自强,脚踏实地地研发技术和经营业务。

除此之外,孙永杰表示,在半导体制造中,攻克卡脖子技术是关键。比如光刻机是芯片制造的核心设备之一,而当前光刻机市场是典型的“三分天下”格局,ASML、尼康(Nikon)、佳能(Canon)市场占有率超过90%,是典型的寡头垄断市场,虽然国内能够生产一些光刻机,但很多零部件是采用进口。这也意味着,即使中芯国际发展到台积电的技术水平和规模,依旧会被“卡脖子”。

可能正是由于存在诸多的困难,3月8日中芯国际数据公布后,截止3月9日收盘,其股价仅涨2.07%,收于50.30元/股,之后一直处于下跌的走势,截止发稿前,中芯国际的股价降至46.76元/股,市值为3696亿。

中国半导体行业的发展,仍是任重而道远。