今天,分享一篇芒果超媒广告收入下滑明显 多家机构下调盈利预测,希望以下芒果超媒广告收入下滑明显 多家机构下调盈利预测的内容对您有用。

《投资者网》谢莹洁

编辑 吴悦

今年以来,随着《乘风破浪》、《披荆斩棘》等节目的播出,“王心凌男孩”、“苏有朋女孩”成为网络热词,背后的出品方芒果超媒(300413.SZ)也受到市场关注,但公司股价却没有明显起色。

从大环境来看,疫情对今年广告市场造成了压力,社会消费力下降,超高话题度也未能拉涨广告预算。从去年第四季度至今年第三季度,芒果超媒的单季营收、扣非净利润连续四个季度同比下滑。

目前,芒果超媒加快了优质综艺的推出,并创新会员模式,但转型仍在进行中,研究机构对其未来盈利预期依然存在分歧。

广告业务承压

不同于“优爱腾”三大视频平台的盈利模式,自制细分垂类的综艺是芒果超媒的核心壁垒。前者主打剧集依靠会员付费,后者主要盈利来源是招商广告。

“纯会员模式高度依赖垄断,没有垄断就不可能永续。由于国内会员消费模式起步相对较晚,市场有一个逐步成熟的过程。”芒果超媒如此解释其在模式选择上的考量。

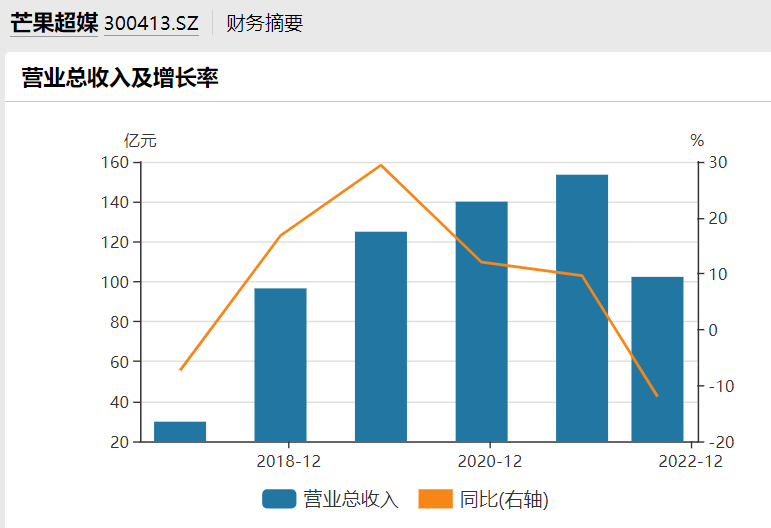

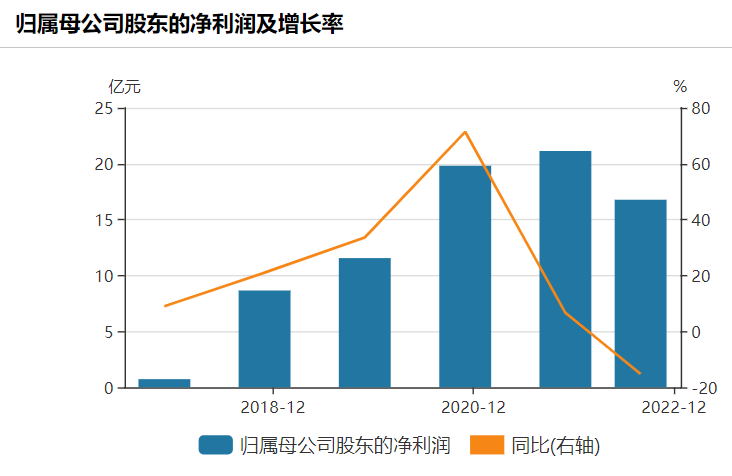

整体上看,芒果超媒往年业绩稳定增长。2019年至2021年,公司营收分别为125亿元、140亿元、153.56亿元,归母净利润分别为11.56亿元、20亿元、21亿元。

然而,自2020年第二季度以来,芒果超媒单季业绩增速一直在减缓。原因在于,疫情的冲击下,重点综艺推迟开播,企业广告招商不理想。

艺恩数据显示,今年上半年,超过10个赞助品牌的综艺数量减少了近三分之二,不少节目只能在无广告赞助的情况下“裸播”。

广告主投放非头部综艺的意向明显降低,芒果超媒广告收入今年前三季度同比下降26.33%。受此影响,今年前三季度,公司营收同比下滑12%至102.4亿元,归母净利润同比下滑15.24%至16.78亿元。同时在广告业务的拖累下,公司毛利率同比下滑2.34个百分点至36.4%。

今年第三季度,公司单季营收同比下滑6.72%至35.24亿元,归母净利润同比下滑7.8%至4.88亿元。

芒果超媒在财报中提示相关风险:文化传媒行业与宏观经济具有较强的相关性,如宏观经济下行期间,企业客户将缩减其广告支出预算,从而使公司广告业务承压;宏观经济波动将影响公司C端客户的收入水平及结构,进而影响其消费信心和消费偏好。

优化付费模式

为了消除市场顾虑,芒果超媒今年坚持回归内容本质,从10月下旬到11月上旬,芒果TV累计上线九档综艺节目,每两天左右就有一档节目上市。

研究机构指出,综N代+IP矩阵+创新综艺保证供给丰富度,储备项目如《妻子的浪漫旅行6》将延续此前高品质,《推理开始了》、《女子推理社》将与《明星大侦探》系列打造迷踪宇宙,《天下弟医》等创新综艺也有望通过新颖题材取得不错表现。

从平台三季度上线的节目播放情况来看,芒果超媒综艺播放表现显著好于市场。云合数据显示,芒果TV综艺今年三季度上新16部,同比增加4部,有效播放同比增长39%,在四大平台中唯一实现正增长。三季度全网剧集会员内容有效播放同比增长19%,芒果TV会员内容有效播放同比增长8%,低于行业整体增长水平。

对比其他长视频平台来看,芒果超媒月活跃用户增速依然最快,QuestMobile数据显示,今年第三季度,芒果TV平均MAU(月活跃用户)同比增长17%至2.76亿人,爱奇艺、腾讯视频、优酷视频这一指标分别为4.65亿、4.14亿、2.52亿人,分别同比下降17.7%、下降11.2%、增长8.6%。

由于版权采购的增加,截至今年三季度末,公司预付账款达到19.6亿元,但广告业务依然不及预期。

华创证券最新研报显示,综合来看,芒果超媒全年营收受宏观和项目排期影响,预计同比下滑。考虑到四季度芒果剧集和综艺项目供给较少,预计全年营收同比下滑13%:其中会员业务同比增加8%,主要靠会员数增长驱动;广告业务同比下滑27%,主要受部分综N代项目缩减和宏观经济大盘影响。由于公司会员和广告等业务受自身片单排期影响较大,对新一年的业务展望仍需待11月份招商会的项目片单公布后做进一步判断。

值得一提的是,2022年,芒果TV会员经历了两轮涨价,连续包月、月卡、连续包季、季卡、连续包年、年卡会员价格已分别累计提价22.22%、20%、18.87%、14.7%、4.8%、8.77%。

今年7月,芒果超媒对会员模式进行创新,如推出了单节目类会员。通过优化付费模式,公司会员业务前三季度同比增长7.83%。

公司在投资者互动平台表示:“(会员模式创新)根本目的是以优质稀缺节目为强纽带,充分聚集拥有同类爱好的高粘性用户群体。单节目类会员产品的前两个月销售情况表现良好,用户购买单节目类会员后整体表现出了较高活跃度。公司下一步将会视情况继续推广类似产品,新产品将不单单限于节目,也会涵盖基于清晰用户画像的兴趣圈类活动。”

机构观点有所分化

目前,芒果超媒盈利模式仍在转型过程中,对于公司四季度的广告收入预期,市场观点有所分化。

东方证券认为,公司前三季度广告收入明显承压,优质内容持续产出,或将在第四季度释放利润。会员业务和运营商业务韧性十足,预期后期稳定增长。

在华福证券看来,外界环境恢复慢于预期,下调芒果超媒的会员和广告收入,2022年至2024年会员增速下调至8%/14%/13%,广告增速下调至-30%/15%/15%。

二级市场方面,今年年初公司股价达到59元/股的阶段性新高后,持续震荡调整。截至11月14日,该股报25.04元/股,今年以来累计下滑超过50%,市值468亿元,滚动市盈率26倍。

截至三季度末,基金机构对公司的合计持股数为1.28亿股,相比2021年年末的2.75亿股大幅减少。从机构减持情况来看,兴全趋势混合基金第三季度减持975万股,香港结算公司减持99万股。

或许,由于尚未看到广告主投放景气度和内容播出明显向好的信号,多家机构对公司业绩预期并不乐观。

天风证券指出,芒果超媒是长视频平台领域头部竞争者,考虑疫情冲击及项目节奏,下调公司2022年至2024营收为143亿/164.2亿/181.4亿元( 前值为150.3亿/171.8亿/189.6亿元) ,同比-6.8%/14.7%/10.5%,归母净利润为20.6亿/26.7亿/30亿元( 前值为22.9亿/27.4亿/30.8亿元),同比增速分别为-2.5%/29.6%/12.3%。

申万宏源表示,考虑到广告收入受宏观因素影响持续承压,会员提价仍需时间体现等,下调2022-2024年归母净利润预测为19.2亿/24.79亿/30.68亿元( 原预测为23.88亿/29.69亿/37.07亿元)。(思维财经出品)■