头图丨摄图网

头图丨摄图网S交易是辅助VC/PE“赚钱”的好工具,却被中国市场误解。

作者丨刘岩

编辑丨信陵

一波未平一波又起,高瓴再陷入舆论风波。

先是被谣传消费组“正进行无差别裁员”,高瓴紧急辟谣后,又被传闻旗下一些项目正在“频繁寻找买家”、“大量卖资产”、“找接盘侠”……进而市场传递出各种猜测。

针对市场所谓的“卖资产”,高瓴回应创业邦称:“国际市场像Coller Capital(科勒资本)、TR Capital等都是S市场比较成熟的玩家。S交易更多情况下都是在做资产的接续而非单纯的资产出售。最简单的方式说,出售份额的卖家并非VC/PE机构,而是LP之间的份额转让。资产包交易的前后,GP份额不变。也就是说,所谓的‘高瓴出售资产’,本质上,高瓴LP之间的份额转让,并非高瓴‘卖资产’”。

同时,据创业邦了解高瓴也在组建一只专门的S基金团队。高瓴表示:“S交易对高瓴来说有两层意义,一方面可以为我们的LP服务,帮助既有LP更好地把握退出节奏。与此同时,我们也非常看好S市场的投资机会,对于高瓴长期看好的领域,既可以用投新股、也可以用S基金方式介入。我们认为S交易作为一种新的工具,市场潜力巨大,推动创投活水。”

姑且不评论高瓴操盘S交易背后的深层次原因,但从市场的反馈来说,我们真了解S基金吗?

答案可能未必。

就这次高瓴事件本身来说,“高瓴组建S基金团队”已经被市场误读成了“高瓴卖资产”。市场所谓的“高瓴卖资产”其实是高瓴“LP”之间的份额转让,这样可以让老LP获得流动性提前退出,但高瓴依然是资产的持有方,且对资产的持有份额保持不变。

而高瓴成立S基金,则是作为S交易中的买方角色出现,他们会从其他投资者手中购买基金份额、投资组合或出资承诺。

我们可以看到,作为重要风向标的高瓴已经开始重点关注S交易中潜藏的机会了。

市场对高瓴S基金产生误解的根本原因是,很多人将S基金和S交易的概念混为一谈,且认为S基金仅是LP主导的专属游戏,出现运营问题的GP才会被动参与。甚至多数GP出于保护品牌的考虑,有意远离S基金这个似乎带有“不良资产处置”的标签。

其实,S交易是辅助GP“赚钱”的好工具。越来越多的国外GP主动以S交易为工具,以解决募资、退出、优化LP结构、资产管理和调整投资策略、回笼现金等问题。

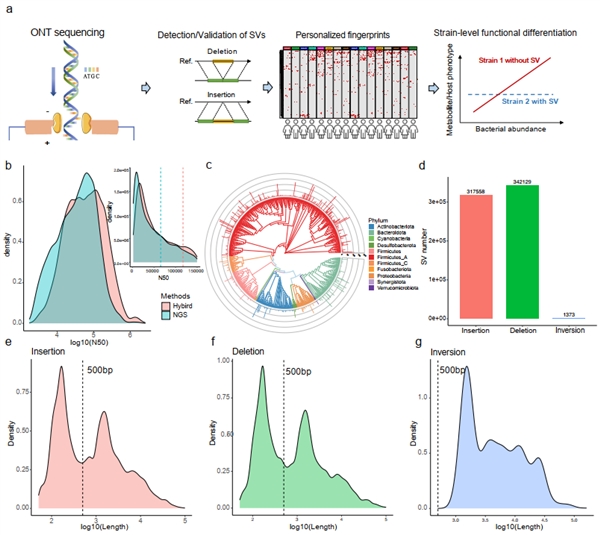

经过20多年的发展,这种创新的金融工具在国外已步入里程碑式发展,标志性事件是2021年GP主导的S交易首次超过LP主导的交易规模,并呈现出持续增长的态势。根据美国Jefferies最新数据显示,GP主导的交易量从2020年的350亿美金增加到2021年的680亿美金,占S市场交易量的一半以上,其中,接续基金(S交易中的一种模式)占大部分比例。这份调研也得到Lazard的数据验证。

国外GP主导的交易首次超越LP主导的交易,已占S市场总交易量的半壁江山(来源:Lazard)

国外GP主导的交易首次超越LP主导的交易,已占S市场总交易量的半壁江山(来源:Lazard)但反观国内,绝大多数中国GP并未认识到S交易的内在价值,多数情况是因LP有退出需求时GP被动参与S交易,而主动发起交易的GP机构更是凤毛麟角。就数量来看,国内GP主导的交易案例仅有IDG资本、昆仲资本、华盖资本-深创投、君联资本、祥峰基金、不惑资本等为数不多的几笔。

S基金管理人作为专业买方,普遍认为GP主导的S交易风险系数尽管高于LP主导的S交易,但投资回报也明显更高。这也成为以科勒资本为代表的国外成熟S基金大买方积极参与GP主导交易的重要原因之一。

何为GP主导的S交易?其在中国何时能成主流?VC/PE管理人怎样利用其创造更多价值?

不良资产“接盘侠”?

S基金已为绝大多数GP所熟知。随着市场趋于火爆,2020年还被称为中国S基金的元年。但很多人对S基金的第一印象仍停留在不良资产“接盘侠”层面。

追溯到30年前,S基金在国外诞生之际,同样带着“不良资产处置”的贬义色彩。

“最开始时,美国的基金出现重大问题时才会用S基金,当时一些大GP会尽量避免跟S基金发生关系,以免粘上‘不良’标签。而现在,越来越多GP开始主动找S基金合作,以期创造更多收益。目前,处在早期发展阶段的中国市场对S基金的认知度至多算中性概念。”科勒资本投资主管、科勒(北京)私募基金管理有限公司总经理杨战介绍。

“基金到期寻找下家LP接盘,就如同姑娘年龄大了一定要找对象一样寻常。”执中CEO李淼做了一个形象比喻。她认为,GP完全没必要回避出售资产或份额转让的正常行为。

“一般美元基金通常有20%的资产能通过IPO退出已经非常不错,其他大量资产就需要通过并购、转让、回购、清算等方式退出。”作为中国较早一批S基金从业者,星纳赫资本董事总经理李明明告诉创业邦。

“市场对S基金有一定误解,S基金不会简单到只买不良资产,而是能穿越周期和风口看底层资产,投资到有价值的资产包。并且一般S基金的投资回报高于母基金,甚至高于部分PE/VC基金,还能一定程度规避J曲线。”李明明认为。

“在国内,很多VC/PE机构乃至媒体经常将S基金与S交易概念混淆,导致很多GP搞不清楚应该找S基金接资产,还是应该做S基金,甚至会狭窄地认为只有S基金才能帮助GP。”执中李淼表示。

S基金与S交易的主要区别于在于,S基金是S交易的众多的参与方之一,是S市场的一部分参与者。S基金为Secondary Fund,是专门投资私募股权二级市场的基金。

比如,国外有科勒资本、TR Capital等,国内有歌斐S基金、纽尔利S基金、上实盛世S基金(盛世投资和上实集团联合成立)、深创投S基金等,他们充当着S交易中的买方角色。

而S交易是指私募股权二级市场交易(Secondary Transaction),常见为LP主导和GP主导两大S交易类型。

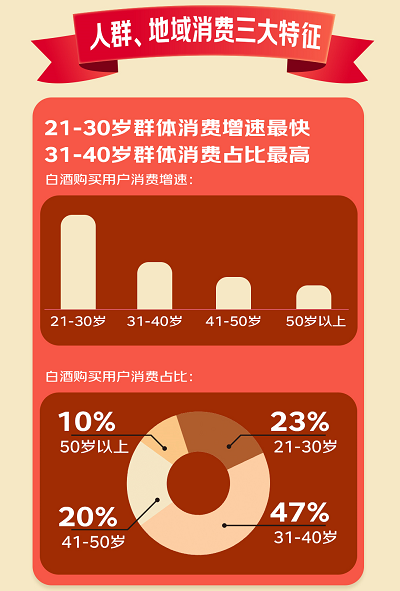

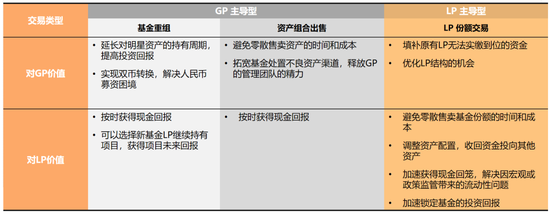

各种交易类型中,GP和LP分别实现了不同的需求(来源:执中)

各种交易类型中,GP和LP分别实现了不同的需求(来源:执中)已为中国大部分GP所熟悉的是LP主导型交易模式,更多是LP出于流动性考虑而产生的LP之间的份额转让,因其难为VC/PE基金的管理规模带来增量,所以GP一般没有驱动力积极配合尽调、工商变更等S交易环节。

而被中国的VC/PE忽视的是GP主导型S交易通常指由GP主动牵头,将一项或多项资产、或基金份额转让给新基金,而新基金将继续由现有GP或关联方管理的交易。其一般分为接续基金、基金重组、尾盘交易、捆绑式交易等多种类型。

解除对S交易和S基金的误解之后,我们进一步分析,GP主导的S交易到底对VC/PE机构管理人有何价值?

隐形的“赚钱”工具

对GP而言,S交易中还隐含着哪些“赚钱”机会?

总体来说,被动的压力和主动的利益均足以驱使越来越多的中国GP积极参与私募股权二级市场。这是执中李淼的观点。

就收益来看,她了解到参与S交易投资机构的收益比较可观。“投资S份额的收益一是来自折价收益,但更多收益来自资产后期的增值。我们熟悉的S基金及2021年来参与S市场的金融机构都斩获颇丰。”

比如,作为卖方的昆仲资本主导的一笔基金重组交易为人民币基金创造了25%的DPI。此外,还有投资人透露,中国个别市场化S基金的投资回报业绩比成熟的国外市场更优,正享受中国S市场的早期红利。

但S基金做LP份额打折转让的市场红利不会一直持续。“继2018年二级市场低迷时有一波市场红利之后,2020年新冠后S份额快速火起来,因为S份额可以加速现金回流,降低盲池风险,折扣率增加收益回报。”作为多年母基金从业者,星纳赫资本董事总经理李明明表示。

她在跟同行沟通后基本达成普遍共识,认为小额LP份额折扣转让在中国其实已经进入到竞争比较激烈的程度,LP之间低价买卖份额的“捡漏”行为难长期持续,相比之下GP主导的复杂S交易会逐步成为一种新趋势。

“过去两三年,国外GP主导的交易逐渐增加,现在已占据S交易半壁江山,其中单一资产交易量较多。究其原因,除了跟很多国外基金到期有关外,还因为S交易已经成为国外并购基金的重要退出路径之一,通过S交易,并购基金可以保留资产更长一段时间,以期获取更高收益。”科勒资本杨战分析中外差异。

募资难、退出难怎么破?

多位人士表示,募资和退出两大核心痛点会倒逼中国GP寻找更多退出方式,S交易将逐渐成为继IPO、并购、清算等多种退出渠道的重要补充。这个趋势,跟私募股权成熟的美国市场基本一致。

尽管北交所、创业板注册制、科创板等多层次资本市场能拓宽退出渠道,但现今基金退出压力依然很大,大量基金正陆续进入清盘期,基金尾盘交易的需求量大。“回看中国的VC/PE行业,经历2015年~2017年的高速发展,其间大量市场化基金成立,期限一般为5-7年,现在很多基金到了清盘期,LP亟需获得流动性。另外,还有很多从10年为期限的财政资金拿钱的基金,也陆续到退出期,国资参与S份额交易的积极性越来越高。国内S交易的存量市场很大,规模超过13万亿人民币。”北京股权交易中心副总经理黄振雷告诉创业邦。

为何存量市场时代“二手份额”交易机会更加活跃?

科勒资本杨战做了一个形象比喻:“北京房地产市场已进入存量市场,二手房交易活跃,占总交易量的绝大部分比重,有点像中国的私募股权二级市场会陆续进入存量市场的道理一样;而雄安的房地产市场刚好相反,房地产发展时间延后北京,现在依然处于一手房交易时代,暂时不会出现大规模二手房交易。”

杨战看好中国市场存在大量二手份额的市场潜力,他所在的科勒资本作为拥有全球最大投资团队的私募股权二级市场买方,其投资策略也会重点关注GP主导的市场。

北京股权交易中心黄振雷向创业邦透露:“作为全国首家S份额转让试点,北京股权交易中心最近两年的交易量呈现大幅增长态势,去年交易量达10亿规模,今年有望有新突破100亿元规模。”

接着再分析GP募资端压力。资管新规、财政资金紧张、上市公司资金困难等因素导致LP出资困难,LP认缴出资不到位、LP要求DPI、基金扩募等情形让GP募资压力加大。

GP募资难的根本原因是什么?

李淼有不同视角的见解:“跟其他资产类别相比,私募股权基金周期太长,投资回报不确定性高,核心原因是流动性严重不足。一个没有流动性的资产是没有生命力的,而S交易刚好可以解决私募股权基金流动性问题。钱是最聪明的,会流向能产生回报的资产,所以现在能看到更大体量的资金已进入私募股权二级市场。”

“尽管市场需求和GP痛点存在,但总体看来,当前国内GP主动参与S交易的积极性还有待提高,虽对S交易萌生了兴趣,但真正参与的不多。与海外发达市场相比,中国市场的S交易尚处在早期阶段,市场空间很大。”北京股权交易中心黄振雷表示。

从出资比例来看,目前中国S市场的主要卖方可能为财政、央企、国企和金融机构,不过买方力量还需要培养,中介机构类型有待丰富,针对财政国资等份额的定价机制还需进一步完善。从北京股权交易中心完成的交易来看,虽有偶发性的打包资产交易和GP重组,但交易模式相对单一,GP配合型LP份额交易目前仍是主流。

“一个核心点是,当GP投的资产真的很差的时候,不是S交易能解决退出和募资的问题的,不能本末倒置”。执中李淼提醒部分想参与交易的玩家。

到底怎么玩转S交易?

“国外基金管理人和投资人会将S交易作为调整现有投资组合的工具,就跟买股票调仓的道理一样。”科勒资本杨战表示,国内玩家使用S工具的频次显然不高。

另外,据多位国内人士观察,目前中国市场开始出现一种新现象。一些GP募资遇到困难时,开始利用S交易工具,承诺低价卖给新LP部分资产或过往基金份额,以换取LP给新基金出资的可能性,从而达到募资目的。这种“搭售卖资产”的做法属于捆绑交易。

“尽管国外也有类似捆绑模式,但思考逻辑和初衷不同。”科勒资本杨战提示国内玩家。

据李淼介绍,有些FA帮GP募资时会用到明池接续基金。“这种方法比较适合新基金或者刚出来募资、正在机构化的GP。S工具可以帮助GP创造DPI业绩。此外,单个老股和资产包交易,也可以拿来作为价值交换,为GP创造DPI。GP有了DPI,也就更容易让新的LP看到历史业绩,更方便募资。”

其实,做接续基金、基金重组成为国内个别头部GP最近两年的新玩法。“资产重组寻求退出,一般会打包多项资产,以加快基金退出,释放GP更多管理精力,也可以调整投资策略,转向其他赛道投资,甚至主动优化LP结构,吸纳机构化LP。另外,还可以做单项目基金份额转让。”北京股权交易中心黄振雷说。

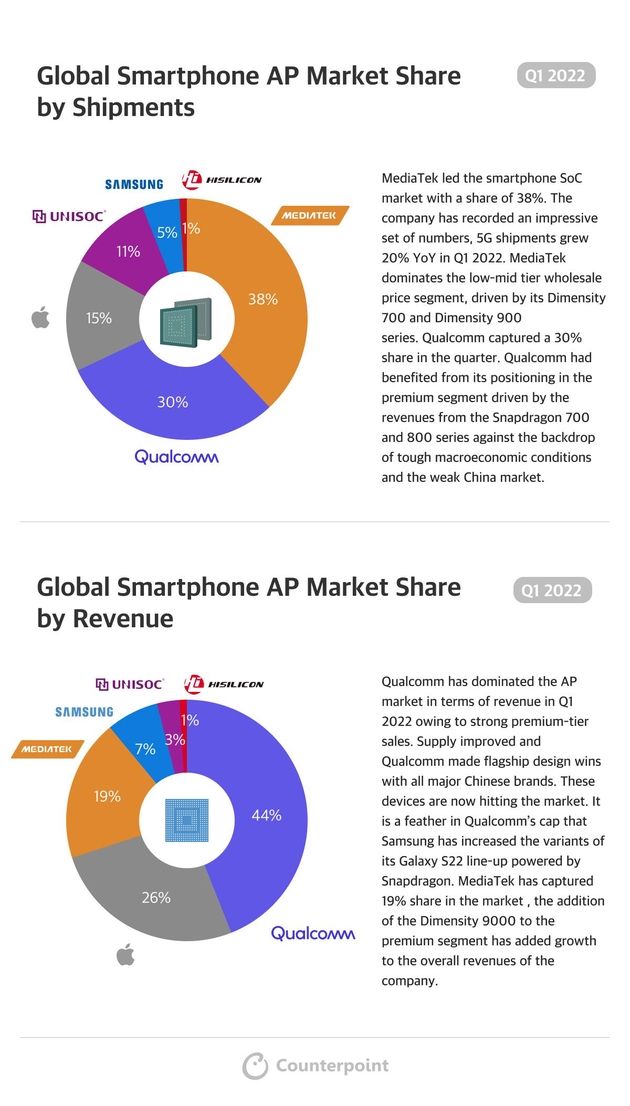

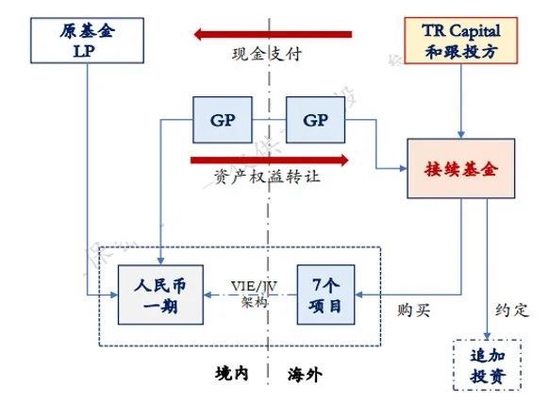

在国内,被称为中国第一单人民币转美元基金的基金重组交易由昆仲资本主导。

2020年,昆仲资本将七个项目打包出售给TR CAPITAL在海外设置的主体,为人民币基金创造了25%的DPI,交易涉及资金约1亿美金。通过本次S交易,昆仲资本完成部分人民币资产退出的同时,实现了昆仲资本第一只美元基金的募集。同样完成人民币转美金基金重组交易的还有不惑资本,交易规模超1亿美金。可见,GP主导的S交易可以实现双币种转换,顺畅解决募资难题。

昆仲资本美元基金重组交易图(来源:执中)

昆仲资本美元基金重组交易图(来源:执中)具体来讲,昆仲资本通过本次交易,实现了三方互赢。首先,原LP通过本次交易,实现了可观的DPI,对于2016年基金提升了总体兑现业绩;其次,新LP得到了资产未来的潜在升值空间;再次,人民币LP帮助GP升级成为了更有品牌影响力的双币种GP,对GP进入美元基金市场日后融资铺路。

2020年9月,IDG主导完成NAV(基金份额净值)超过6亿美金的S基金重组交易,成为当时中国史上公开披露的最大一笔S基金交易。

这笔GP主导S交易的典型给S市场注入一股强心剂。在交易中,IDG将旗下一支人民币基金中尚未退出的资产组合打包转为美元基金,资产包涉及的项目超过10个,买方为国际母基金管理机构HarbourVest主导的财团。

据创业邦观察,IDG资本主导的S交易相对活跃,今年初还成立无锡单笔实缴规模最大的“QFLP+S”基金,也是IDG首支跨境S基金完成实缴。

再看国内首单已公开的规模较大的人民币GP主导的基金份额重组交易,主导方为华盖资本,深创投S基金作为CO-GP参与。

这只S基金规模为8亿元,作为中国第一只人民币架构的重组接续基金,华盖资本将复宏汉霖等多个明星项目打包在内。通过这只接续基金,华盖资本将投资组合的价值进一步放大,延长了对明星资产的持有周期,进而提高投资回报。

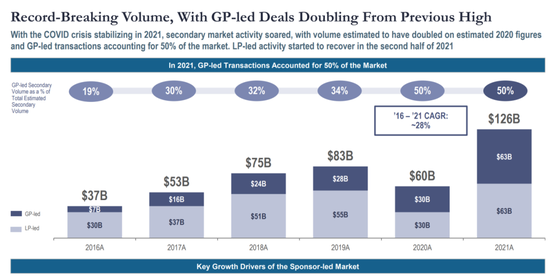

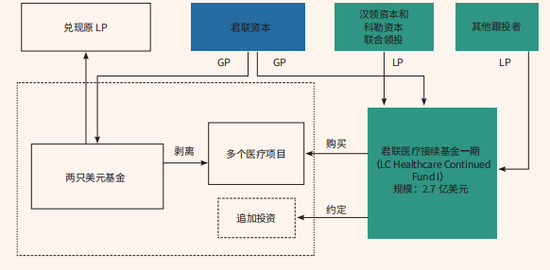

此外,君联资本亦于2021年完成一项典型的GP主导医疗接续基金交易,交易规模2.7亿美金。其中,交易的重要买方之一便为科勒资本。此前的2020年2月,君联还完成一笔2亿美金的接续基金交易。

君联资本 2.7 亿美元医疗健康接续基金交易图(来源:执中)

君联资本 2.7 亿美元医疗健康接续基金交易图(来源:执中)针对GP做接续基金、基金重组的做法,星纳赫资本董事总经理袁野提示:“需要GP有很强的资源驾驭能力,最好找专业中介或专业买方合作,一般GP可能难以复制其他GP已有的玩法”。

作为中国最早一批S交易从业者,袁野认为目前中国的S市场可能并非像多数人感受的一样热闹非凡,毕竟中国S市场处于早期阶段,且对参与交易买卖方的专业度要求都极高,“S交易复杂度高,交易流程复杂,水很深,坑很多,参与者需要谨慎,否则会潜在不少风险”。

最后,多位资深人士表示,S基金在二级市场低迷时会存在特殊的交易机会和市场红利,2022年无疑是S基金买方购买优良资产的好机会,但对GP来说并不一定是卖资产的好时机。