2022年4月30日,宁德时代公布了2022年一季度的财报。数据显示,报告期内,宁德时代实现营收486.8亿元,同比増长154.0%;归母净利润14.9亿元,同比下滑23.6%;扣非后的归母净利润为9.8亿元,同比下滑41.6%。

作为创业板的权重股,宁德时代的一举一动牵动着市场的神经。在财报发布后,公司净利润的下滑更是引起了市场巨大的震动,一时间关于“宁王”能否重回昔日风采的讨论不绝于耳。

那么,本季度宁德时代增收不增利的原因究竟是什么?其在产业链中的地位改变了吗?长期来看公司是否还具备投资价值?

喜忧参半的一季报

宁德时代的一季报可以用喜忧参半来形容。

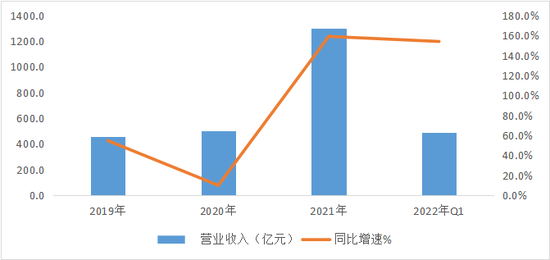

喜的方面在于,作为锂电领域的龙头企业,公司充分享受了行业扩容的β红利,报告期内仍然维持了较高的成长性。

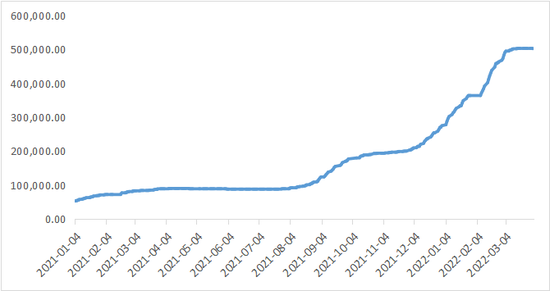

宁德时代营收规模及增速 数据来源:wind、36氪整理

宁德时代营收规模及增速 数据来源:wind、36氪整理公司之所以可以保持高成长性,最主要的原因在于两个方面:其一,是全球新能源汽车加速渗透带动动力电池装机需求激增;其二,是以储能为代表的新业务加速推进打开了新的增长极。

根据最新数据,2022年Q1,国内新能源汽车销量达到125.7万辆,同比增长了1.4倍,市场渗透率提升至19.3%。而作为电动汽车最核心的部分,动力电池出货量也同步增长,一季度装机51.3GWh,同比增长120.7%。

其中,宁德时代作为锂电领域的龙头,一季度装机量达到25.5GWh,同比保持翻倍,国内市占率维持在50%+的高水平;同时,随着海外业务扩张,公司全球市占率进一步增长至35%。受益于电动汽车行业的快扩容和公司高企的市占率,公司动力电池业务增长的确定性进一步提升,为公司营收规模扩张打下坚实基础。

与此同时,近年来随着清洁能源装机增长,储能市场进入政策驱动下的快速成长期。根据鑫椤锂电数据,2021年全球储能电池产量87.2GWh,同比增长149.1%。宁德时代作为电化学领域的龙头,积极布局储能业务,目前已从关键零部件供应商升级为储能系统提供商。受储能业务规模扩容和附加值提升的双重利好,2020-2021年,公司储能业务同比增速分别达到218.6%和601%,营收占也从3.86%上升至10.45%,全球市占率更是稳居第一。

综合来看,在动力电池和储能业务的共同驱动下,报告期内,宁德时代录得营收486.8亿元,同比增长154.0%,整体体现出了较高的成长性。

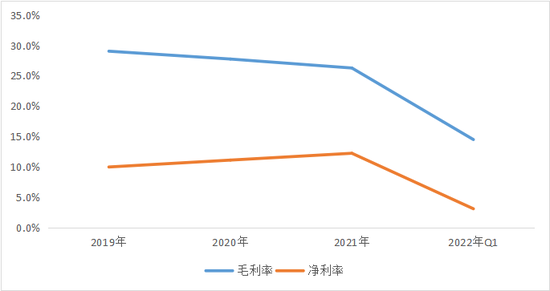

但在成长能力带来惊喜的同时,盈利能力的下滑又让市场倍感惊讶。

根据财报数据,2022年Q1,公司归母净利润为14.9亿元,同比下滑23.6%,同期净利率更是从12.2%下滑至3.1%。

宁德时代毛利率和净利率表现 数据来源:wind、36氪整理

宁德时代毛利率和净利率表现 数据来源:wind、36氪整理1、为什么盈利能力会下滑?

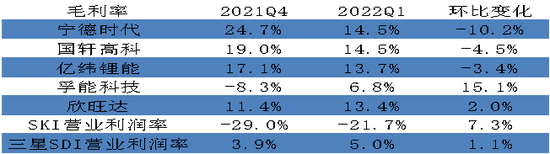

通过拆解利润表数据,2022年Q1,宁德时代营收同比增长154.0%,成本同比增长198%,成本的快速增加导致毛利率降至14.5%,环比下滑10.2pct;而期间费用率仍然维持在11%左右,并没有特别大的波动。因此,整体来看,成本上涨导致的毛利率下滑是宁德时代盈利承压的主要原因。

由于原材料成本在宁德时代的总成本中占比接近85%,因此我们认为,报告期内宁德时代盈利能力下滑主要在于以锂为代表的原材料价格飙升,给公司带来了超预期的成本压力。

从产业信息来看,以碳酸锂为代表的上游原材料价格从去年年初的5.3万元/吨一路飙升至今年一季度末的50.3万元/吨,累计涨幅达到了850%,且如图所示,其中大部分的涨幅集中在去年3季度之后,在今年一季度,碳酸锂的价格更是从27万元/吨上升至了50.3万元/吨的高位。

碳酸锂价格走势 数据来源:wind、36氪整理

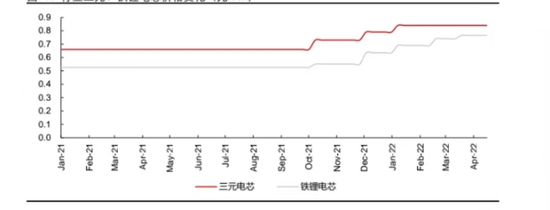

碳酸锂价格走势 数据来源:wind、36氪整理随着碳酸锂价格的指数级增长,本轮动力电池谈判也从去年下半年开始启动,据鑫锣锂电数据,行业层面的涨价实际始于去年四季度,累计涨幅在30%左右。其中,今年一季度,动力电池均价从0.69元/Wh上升至0.79元/wh,涨幅在15%左右。

动力电池电芯均价走势 数据来源:长江证券、36氪整理

动力电池电芯均价走势 数据来源:长江证券、36氪整理而根据长江证券和广发证券的数据,去年Q4相比Q3,宁德时代动力电池均价的涨幅在3-5%之间,今年一季度约在2%左右。整体涨价幅度远小于行业均值。这表明面对急速上升的成本压力,公司并没有完全向下游转嫁而是自己承担了大部分成本压力,最终导致利润空间被侵蚀。

除了电池提价节奏问题外,报告期内,宁德时代利润下滑的另一个原因则在于审慎性原则下存货减值对公司利润的影响。根据财报信息,2022年Q1公司存货达到616亿,相对对去年Q4增加了214亿元,巨额的存货导致存货减值加大,也在一定程度上影响利润表现。从理论上讲,在碳酸锂提价的情况下,宁德时代的存货减值可以不去计提,但公司仍然选择了自己的节奏,因此如果将这部分减值冲回,实际上可以给公司盈利带来较大提升。

2、成本转移不畅是缺乏话语权?

如前文所述,宁德时代利润下滑的主因在于原材料上行压力下公司动力电池涨价节奏略慢于行业。那么,宁德时代迟迟没有转嫁成本压力,是因为话语权的丧失吗?

对此,我们认为,略慢于预期的提价节奏,并不代表宁德时代产业链地位的改变,而是公司长期经营理念的一种体现,即公司的定价原则并不是以追求短期利润最大化为准则,而是考虑产业链长期平稳发展后的谨慎选择。正如高管表态所言,公司出于维护行业健康发展角度,前期承担了较大的原材料价格涨幅,但由于以碳酸锂为代表的原材料涨幅过大,公司不得不和客户友好协商,共同应对供应链成本压力,客户也都表示非常理解和支持。

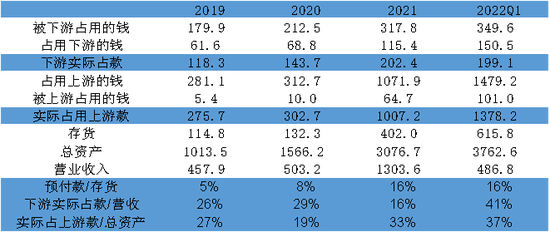

对于产业链话语权的问题,我们也可以从资产负债表中的数据得以印证。如下表所示,2022年Q1,公司占用上游款项为1378.2亿元,占总资产的比例提至37%,体现出了公司可以以少量资金撬动上游大量供货,对产业链上游具备较强的话语权;公司被下游占用的款项为199.1亿,下游占款占营收的比重为41%,相比占用上游款项形成巨大差距,表明公司对下游企业也具备一定话语权。综合来看,受益于巨大的市场占有率和较强的产品优势,宁德时代在产业链中仍具备较强的行业地位。

宁德时代产业链话语权 数据来源:wind、36氪整理

宁德时代产业链话语权 数据来源:wind、36氪整理从另一个角度看,即便是在自身承担巨大成本压力导致毛利率下滑近10个点之下,公司2022年Q1的毛利率对比行业其他二梯队企业仍然处于相近或略高的水平。这表明,正是基于强大的产业链地位和前期稳定的盈利能力,原材料飙升对公司实际影响要远小于行业其他公司,在这种背景下,公司才有实力通过牺牲自身部分盈利空间去换取产业链的正向循环。

动力电池企业毛利率对比 数据来源:wind、36氪整理

动力电池企业毛利率对比 数据来源:wind、36氪整理3、未来盈利能力如何看?

对于公司未来的盈利能力如何演变,我们认为目前公司市场地位和经营情况并没有发生实质性改变,因此盈利能力能否恢复最主要的因素在于成本压力何时缓解。

短期而言,考虑到二季度以后碳酸锂的价格呈现高位波动甚至小幅回落走势,同时宁德时代也已经开始积极推进对车企的合理涨价引导,海外金属价格联动基本形成,国内价格谈判也落地。若疫情对生产端影响可控,那么乐观预期下,预计公司盈利能力最早会在二季度开始恢复;悲观预期下,下半年盈利能力逐步企稳的概率也极大。

中期而言,随着公司在资源端布局的推进,如果锂价后期仍大幅上涨,预计公司向上游布局速度会明显加快,一定程度上可以通过自供冲销成本压力;同时,考虑电池回收项目的增量贡献,根据长江证券的预测,2023年公司锂资源自供率有望达到40%,可以较好的缓解成本压力。

长期而言,我们认为锂价上涨并不具备可持续性,需求激增下,锂矿必然扩产,而随着上下游错配时间的收窄,锂价最终会回归均衡水平,原材料涨价带来的成本压力自然会缓解。与此同时,目前宁德时代在加速布局上游资源端的同时也在开拓换电、电池回收等产业链相关业务。换电业务可以降低社会电池总需求,在一定程度上压制上游资源价格;而当新能源车渗透率达到一定水平,电池回收业务产生的锂资源也可以替代大部分需求,从而缓解成本压力。

因此,无论是从短期、中期还是长期,考虑到新能源汽车赛道的高速成长,宁德时代作为龙头企业,其盈利能力仍会好于行业平均,长期的盈利能力仍有保障。

是否具备投资价值

1、是不是好赛道?

近年来,全球生态环境、气候变暖问题日益突出,各国政府均在推动能源结构向清洁能源加速转型, 并陆续宣布了碳减排目标。其中中国提出了碳排放在2030年前达到峰值,在2060年前实现碳中和;欧盟则要求成员国2030年的温室气体排放量与 1990 年相比至少削减 55%,并在2050年实现碳中和;美国也提出2050年实现碳中和的目标。

汽车尾气作为碳排放的主要来源,从传统燃油车向新能源车的转型成为双碳政策下的大势所趋。随着政策不断倾斜,新能源车行业进入高速发展通道。2021年我国新能源汽车销量为352.1万辆,同比增长1.6倍,电动化率提至13.4%,2022年Q1进一步提至19.3%;而根据欧洲汽车制造商协会数据,2021年欧洲30国实现新能源乘用车注册量226.3万辆,同比增长65.7%,电动化率提至19.2%。

在中、欧电动车行业加速扩张的同时,美国新能源汽车行业也迎来快速发展,未来有望继续接棒为行业带来更大想象空间。根据美国汽车创新联盟数据,2021年美国新能源轻型车实现销量71.6万辆,同比增长124.6%,但目前电动化率仅为4.8%,增长空间巨大。

作为电动汽车的核心部件,车用动力电池装机量也随之快速扩容。据SNE Research统计,2021全球新能源车动力电池使用量达296.8GWh,同比增长102.3%,延续快速增长态势。

与此同时,在全球能源结构转型的背景下,清洁能源发电得以快速渗透。但由于清洁能源发电存在不稳定、不均衡的特点,其并网给电网稳定运行带来了诸多挑战。而储能技术可以有效平抑新能源功率波动,增强新能源发电可控性及稳定性,提高新能源的并网接入能力,有助于清洁能源发电的推广和普及。

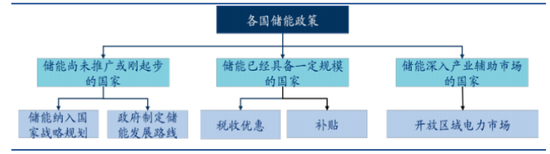

全球储能政策简示 数据来源:华创证券、36氪整理

全球储能政策简示 数据来源:华创证券、36氪整理近年来随着风电、光伏等清洁能源装机量的不断提升,全球储能行业进入快速增长期,大多数国家都将储能定位为支撑新能源发展的战略性技术,为其制定了一系列相关计划、投资与补贴政策。我国从“十二五”开始布局到目前,10年之间已经出台了一系列扶持储能产业的政策,横跨储能产业的技术验证期、示范应用期、商业化初期在到产业规模化发展期,为储能行业的持续发展提供了坚实的政策和资金支持。

在政策倾斜和需求扩张的推动下,2021 年全球储能得以翻倍增长。根据华创证券的预测,2025年全球储能累计装机300GW/600GWh,年均复合增速40-50%,预计全球储能市场空间将达到5000-7000亿。而在整个储能产业链中,电池环节成本占比最高达到60%,且技术壁垒相对较高、行业发展更为成熟,是整个产业链最大的受益者。

综合而言,从宏观和行业的角度来看,新能源汽车产业链和储能产业链目前均处于高速成长期,在政策支持和确定性需求的驱动下,产业链整体仍然是长周期景气赛道。

2、如何看目前的基本面和估值?

从公司层面来看,宁德时代作为全球市占率最大的锂电池厂商,充分受益于行业扩张的红利,近年来营收规模持续扩张,体现出了较高的成长性。与此同时,随着行业全面市场化的来临,产业链企业的增长逻辑也从拼扩张转为拼内功的时代。

作为龙头企业,在现有技术路线下,宁德时代在技术、品牌效应、先发优势等方面都具备明显的竞争力,保证了规模的扩张和盈利能力的抗压性。而如果未来动力电池技术路线出现更替,那么考虑到宁德时代在研发投入、多元化技术储备以及规模效应等方面与二梯队电池厂商之间的差距,大概率也会是公司率先突围占据先发优势。

在动力电池保持相对优势的基础上,公司的储能等业务也迎来快速发展。储能业务尚处于早期阶段,但行业是动力电池之后另一个具备万亿想象空间的产业,宁德时代目前在全球储能业务中的市占率稳居第一,在先发优势下,预计未来可以充分享受行业扩张的红利,为公司业绩扩张打开新的增长极。同时考虑到年内定增获批,无论对动力电池业务的扩产还是新业务的拓展都有更好的资金支持。

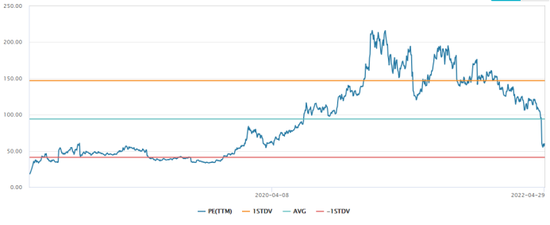

从策略角度来看,目前宁德时代的市值为9500亿,PE(TTM)为59倍,相比年初已经下滑超50%,但考虑到估值主要反映的是投资者对于公司未来发展的一些预期和变化。在这种背景下,未来公司是否可以保持高成长性就变得尤为重要。

短期而言,公司业绩的下滑无疑会对二级市场情绪面产生明显冲击,但如前文所述,原材料价格上涨带来的成本压力并不具备长期性,目前公司的市场地位和经营状况没有实质性恶化,考虑到年内盈利能力有望触底反弹,因此短期冲击并不改变我们对公司长期竞争力和发展趋势的判断。

长期来看,随着上游成本压力的缓解,以及新业务确定性的提升,公司仍然具备好赛道内好公司的投资特征。在动力电池和储能均具备高成长性的背景下,未来公司作为龙一企业营收和盈利的确定性更高,估值压力有望持续缓解,投资价值将逐渐显现,市值有望重回万亿俱乐部。

宁德时代PE走势 数据来源:wind、36氪整理

宁德时代PE走势 数据来源:wind、36氪整理(36氪)