原标题:这家公司或成机构新进重仓“冠军”,丘栋荣、周应波、陆彬等明星公募还挖掘了这些股

上市公司的三季报披露持续,随着愈来愈多科技成长类公司交出成绩单,更多公募顶流明星在三季度的操作曝光,继加仓皇马科技、万华化学后,傅鹏博对此前持有的隐形重仓股杭叉集团再度加仓,同时新进重仓了三季度净利同比增长310%的上机数控。

除去广受关注的睿远外,根据《红周刊》记者的统计,周应波、陆彬、周雪军、韩创等一批年内业绩优异的明星基金经理在三季度新挖掘的部分标的股也被曝光,其中周应波新进重仓了维宏股份,去年股基状元陆彬新进重仓了沧州明珠和广汇能源,周雪军开掘了兴森科技和景津环保,韩创则杀入了鼎通科技。

与此同时,记者发现科创板上市公司欧科亿几乎锁定了当季机构新进重仓的冠军头衔,十大流通股股东席位全部被机构所垄断,其中周克平、王崇、李元博等百亿基金经理在三季度新进,高楠等知名基金经理在三季度增仓。

当然也有明星基金经理在三季度减持了重仓的股票,比如宝盈李健伟所管的三只基金依然出现在新光光电的十大流通股股东中,但是三只基金的持股数相比上一季度均减少,同样减少的还有三只松鼠中的乔迁和大北农中的刘辉。

科创板上市公司愈发受机构喜爱,明星机构荟萃欧科亿十大流通股股东

截至目前,茅指数和宁指数中多数投资者耳熟能详的股票尚未交卷,但是来自科技成长领域的多只标的股已经交出成绩单,比如10月21日公布三季报的欧科亿,这家主营是专业从事数控刀具产品和硬制合金制品研发生产和销售的高新技术企业,前三季度净利润1.7亿元,同比增长大约121%。

作为去年8月20日才上市的次新股,欧科亿上市以来的财务数据可谓是持续稳步上升:从2019年末的大约8800万元增加到去年末的1.07亿,再到今年三季度末的1.7亿。从上市公司的三季报披露来看,从1月1日到9月30日,公司实现营业收入7.59亿元,同比增长了53.18%。

作为通讯设备行业中的一家高科技公司, 华西证券在最新的研究报告中分析原因,优异的财务数据来源于数控刀片产销量和价格的双升,特别是公司的数控刀片今年已经有过三次提价。此消彼长,公司硬制合金制品的收入下降就被抵消掉了。同时报告指出,考虑到数控刀片量价提升和进口替代逻辑强,因此上调2021年到2023年的公司盈利预期。

从二级市场该股的表现来看,开年迄今股价的涨幅已经超过200%,而公募基金对其的追捧愈演愈烈,从去年年报十大流通股股东中的无一上榜,到今年则完全是另一番场景。上市公司一季报时,5只新进公募占据了半数的席位,它们分别是汇添富的逆向投资和智能制造、交银的趋势优先、中海分红增利、恒越的核心精选。

到了上市公司二季报时,重仓的公募产品增加到了7只,这其中包括了泰达名将王鹏的代表作泰达转型机遇,到了刚刚公布的三季报,公募的席位增加到了8只,其中相关产品的掌门人包括了周克平、王崇、李元博、高楠等百亿名将。从分公司的情况来看,交银是最为看好该股的公募,特别是杨金金管理的趋势优先,蝉联了第一大流通股股东的席位。

数据显示,交银趋势优先今年目前实现的净值增长率达到66%,在同类基金中排名前十。虽然基金的三季报还未公布,但从上一季其重点配置创业板和科创板的思路分析,其大概率延续了这一投资重点,6月30日时欧科亿就排在了十大重仓中的第七位。

同样是来自于科创板,专营汽车连接器和通讯连接器的鼎通科技也同期交出了成绩单,其十大流通股股东中也是出现了一位今年业绩出色的公募掌门—韩创。Wind显示,该股中报时的十大流通股股东中,尚且只有韩创管理的大成新锐产业一只公募,但是到了上市公司三季报时,前十席位中一下子涌现出了五只公募产品,不过数量最多的还是大成系,具体包括了新锐产业、核心趋势、国企改革三只产品,而三只基金的舵手均是韩创。

中信证券在研报中表示,单季度来看,公司三季度单季度实现营收1.48亿元,归母净利润2891.08万元,同比增长分别为45.43%和54.71%。业绩高增主要系移动通信网络建设加速,下游客户需求旺盛,公司通讯连接器组件产品实现快速增长。

陆彬重仓沧州明珠、广汇能源,周雪军挖掘兴森科技和景津环保

分析今年业绩出色的公募,对于资源类股票的布局自然是一大主因,上述多只产品联手重仓鼎通科技的韩创,其管理的大成新锐也出现在广汇能源的三季报十大流通股股东中,而同时出现在其中的公募还有去年的股基状元陆彬。

三季报显示,他管理的动态策略和核心成长在三季度双双杀入前十,排在十大流通股股东的最后两位。而这显然和公司的基本面巨变有关。在经历了此前两年的亏损后,在今年能源走俏的大背景下,公司的煤炭资源奇货可居,共计拥有六大煤田,目前自产煤炭约800万吨/年。而主要受到“煤超疯”的影响,最新公布的第三季度净利13.53亿元已经超过去年全年的11亿净利。今年中报时,记者发现十大流通股股东中唯一的公募,是当季新进的广发多因子灵活配置,唐晓斌所管理的这只基金今年一度在排行榜前,可惜三季报中看不到了这只基金的名字。

值得一提的是,公司的主营业务不仅包括煤炭,同时还有天然气和甲醇等产品,在当前能源及大宗商品供需矛盾加剧的背景下,公司的产品系列联手上涨,尽管有关于煤炭价格调控的文件窗口指导,但东方不亮西方亮,资源的优势或许才是陆彬的关注点所在。

有趣的是,陆彬管理的低碳先锋还新进重仓了业绩有所下降的沧州明珠。公司三季度营业收入为7.49亿元,同比下降12.03%;归母净利润1.1亿元,同比下降18.18%。不过公司前三季度净利润3.43亿元,同比增长44.03%。主要原因是报告期公司锂离子电池隔膜产品以及BOPA薄膜产品销量较上年同期增长,锂离子电池隔膜产品单位成本较上年同期降低,产品盈利能力提升;BOPA薄膜产品毛利率较上年提升,产品盈利能力增强所致。作为凭借新能源战役成名的陆彬来说,对能力圈公司的了如指掌或许是他选择重仓的主因。

与陆彬对比来看,今年早些时候接受过《红周刊》专访的海富通名将周雪军,也出现在近期的部分上市公司流通股股东名单中,具体说来,由他管理的改革驱动增加了景津环保的持仓量,同时作为唯一榜上有名的公募,他管理的改革驱动也增仓了兴森科技。

聚焦后者的情况,作为国内最大的印制电路样板小批量板快件制造商,该公司在细分领域名列前茅,三季度实现营业收入13.46亿元,同比增长39.92%;归母净利润2.05亿元,同比增长152.45%;归母扣非净利润1.87亿元,同比增长132.24%;基本每股收益0.14元。

对此,东吴证券的最新研报指出,评级理由主要包括:订单饱满,经营效率提升,单季度业绩再创新高;持续扩大研发投入,注重研发创新;半导体市场景气拉动IC载板需求增长,兴森科技先发优势显著。由此看来,周雪军对于二级子行业的挖掘或许更为充分。

丘栋荣重仓赛道再微调,青睐煤炭、银行、地产等低估大盘蓝筹

从上市公司三季报转到公募基金三季报,明星基金经理丘栋荣率先交出三季报答卷。继常熟银行三季报中出现中庚价值品质一年持有身影外,中庚目前全部的五只产品三季度重仓完整曝光,这其中中庚价值先锋并非丘本人所管理。

记者注意到,这一季的调仓变化还是颇为巨大,比如上一季出人意料上榜并登顶榜首的富满电子迅速退出舞台,取而代之的新进重仓行业主要是煤炭、地产、银行保险。

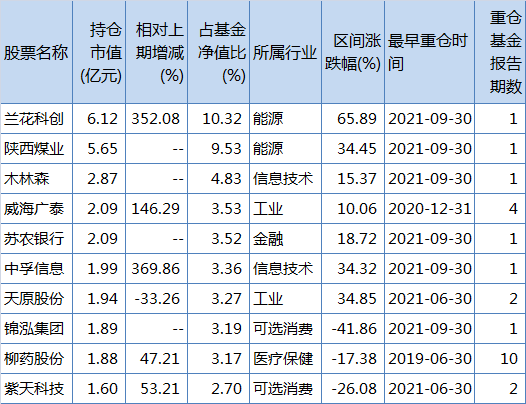

这其中首当其冲的就是煤炭,在他管理的三只主投内地的公募基金中,在前三位重仓股中都能看到的名字中就包括了兰花科创和陕西煤业,而他对于这两只标的股信心十足。典型的例子是在中庚小盘价值中,前两大重仓股古兰花科创和陕西煤业分别占比10.32%和9.53%,但是第三大重仓股木林森的占比只有4.83%了。

中庚小盘价值三季度十大重仓股

对此,丘栋荣也在三季报中阐述了配置这一赛道的理由:“能源、资源的需求长期是持续增长的,短期与地产周期相关度较低,短期甚至呈现需求加速增长的状况;供给侧改革以来,供给收缩比较严重,市场出清比较明显,真实有效的供给增长非常有限;中长期来看,环保和碳中和因素影响下,中期的供给约束和边际成本会上升,导致存量资产价值显著提升。”

此外,对于银行保险和地产的配置度提升,也是他三季度所呈现出的一个鲜明特点,而这背后的逻辑或许还是和他长期遵循的低估价值思路有关。而体现最为突出的例子是他管理的中庚价值领航,其中保利发展、苏农银行、阳光城、中国太保、常熟银行均来自这一领域,特别是前两者的占比都突破6%。

对此,丘栋荣表示:“金融板块中,我们看好与制造业产业链相关、服务于实体经济的银行股,这类公司基本面风险较小、估值极低、成长性较高。”而对于配置地产的理由,他强调:“地产类公司政策风险充分释放、存在边际改善的可能性,经营风险预期显著暴露,尤其是具有高信用、低融资成本优势的央企龙头公司基本面风险低、销售周转快、竞争优势扩大、抗风险能力更强,在估值极低的情况下,未来可以期待宏观环境的变化对股价有较好的表现。”

此外,近期丘栋荣在一封给投资者的公开信中,谈到过对港股投资机会的看好,而在投资范围已经包含港股通标的的价值品质一年持有中,我们能够看到多只港股中大盘价值股的身影,比如兖州煤业、中国海洋石油、中煤能源、中国宏桥、中国海外发展、中国光大银行,数量上已经达到超过半数的6只。以第一大重仓兖州煤业为例,产品成立以来的三份季报显示,丘的持有量一路上行,从1394.40万股增加到2661万股,再到最新的5433.40万股,几乎每个季度都会翻一倍,同时9月30日持有达到10.08%超限。

对此,他给出的解释是:“港股的价值股具备基本面风险较小的特征,基本上都是龙头企业或者央企,这些资产质量非常高、风险较小。比如电信运营商、地产、银行、保险、能源、煤炭的龙头公司,都是中国经济体中最好的、最中坚的力量。这些资产随着疫情的缓和、基本面的复苏,呈现相对低风险的特征。价格较低。这些公司对应的在A股中的价值股很便宜,但是在港股更便宜,同时对应的分红收益率保持着非常高的水平。交易上风险释放较为充分。海外资金和南下资金对这类公司关注较少,交易并不拥挤。”

(文中提及个股仅为举例分析,不做买卖建议。)