今天,分享一篇全球电子产业的复苏信号面板产业领衔拐点,希望以下全球电子产业的复苏信号面板产业领衔拐点的内容对您有用。

关于行业拐点的诸多草蛇灰线,预示着面板产业的周期巨轮正在悄悄起航。

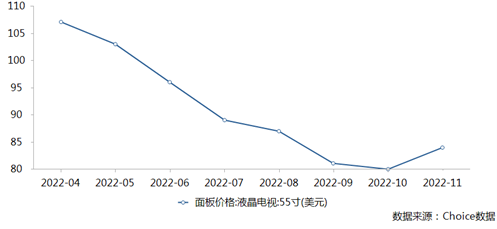

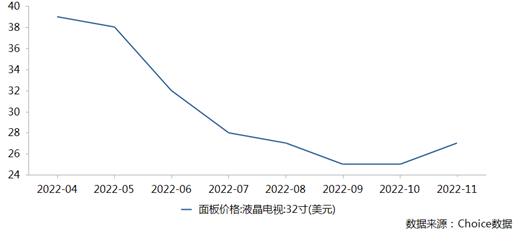

一个行业亏损最严重的时候,也是投资者对这个行业最悲观的时候,呈现的股价往往也是最具有吸引力的时候。当下的面板行业就是如此。从2022年10月开始,面板的价格开始呈现明显反弹。周期向上的拐点正在呈现。行情在犹豫中展开,在彷徨中延伸。尽管行业见底逻辑已充分演绎,但恐惧仍然在主导着市场。在我们看来,关于行业拐点的诸多草蛇灰线,预示着面板产业的周期巨轮正在悄悄起航。短期看,面板新一轮周期向上的拐点【1】周期规律——3年一轮,新周期起航在强周期的面板行业,产品价格变动逻辑,是绕不开的指标。如果我们把全球面板行业的建设周期、产能爬坡速度和库存周期放在一起观察,不难发现,面板行业的周期呈现清楚的3年一轮周期的特点。面板的上一轮周期始于2016年,结束于2019年,并以中国面板产业大获全胜而告终。随着日企退出,三星关闭一条7代线,2016年下半年开始,面板行业开启了周期上行之路,但2017年随着大陆京东方和华星的10.5/11代高世代线集中投产,价格进入长周期下行,至2019年12月见底。这轮周期中,伴随着价格的惨烈下跌,既加速了韩国企业的退出,也成就了中国面板厂商产业地位历史性跨越:三星和LG陆续开始退产,三星苏州厂卖给华星,中电卖给京东方,完成了一轮行业洗牌,实现了京东方和华星全球领先的地位。在此之后,中国大陆显示产业的产值已超过4000亿元,市场份额也提升至全球第一位。 而最近这一轮,全球面板产业也走出了相似的36个月周期。经过上一次洗牌,从2020年6月至2021年7月,面板涨价周期持续了13个月之久。与涨价周期同向的,是众多面板厂的利润纷纷创下新高。以TCL 科技为例,2021 年半年度实现营业收入为 742.99 亿元,同比增长 153.29%;归母净利润 67.84 亿元,同比增长 461.55%。周期的力量也直接提振了所有面板厂商的市值:京东方,TCL科技和彩虹股份的股价在2021年的二季度不约而同的完成了周期登顶。

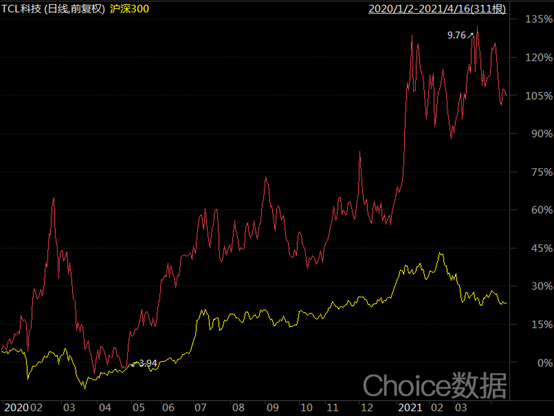

而最近这一轮,全球面板产业也走出了相似的36个月周期。经过上一次洗牌,从2020年6月至2021年7月,面板涨价周期持续了13个月之久。与涨价周期同向的,是众多面板厂的利润纷纷创下新高。以TCL 科技为例,2021 年半年度实现营业收入为 742.99 亿元,同比增长 153.29%;归母净利润 67.84 亿元,同比增长 461.55%。周期的力量也直接提振了所有面板厂商的市值:京东方,TCL科技和彩虹股份的股价在2021年的二季度不约而同的完成了周期登顶。 在14个月时间内,TCL科技股价最高站上了9.76元,市值冲至1369亿。不过,史上行业最长的涨价周期的派对很快就戛然而止。这一次的问题来自于需求端。从2021年8月开始,由于新冠疫情反复、俄乌战争、海外通胀和欧洲能源危机交错影响,面板终端需求开始共振下行。不过,本轮一年半的需求下行周期,也预示着新的上行周期不会太远:周期投资的时间节点的规律清楚可见。

在14个月时间内,TCL科技股价最高站上了9.76元,市值冲至1369亿。不过,史上行业最长的涨价周期的派对很快就戛然而止。这一次的问题来自于需求端。从2021年8月开始,由于新冠疫情反复、俄乌战争、海外通胀和欧洲能源危机交错影响,面板终端需求开始共振下行。不过,本轮一年半的需求下行周期,也预示着新的上行周期不会太远:周期投资的时间节点的规律清楚可见。

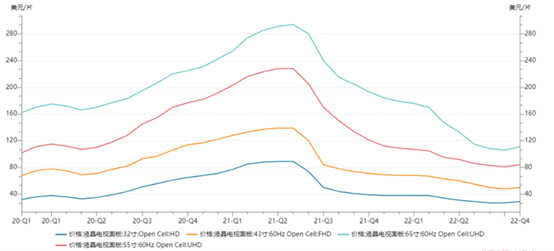

图:液晶电视面板价格走势(美元/片),来源:WitsView对于所有周期行业而言,供给出清是大机会的必要前提。任何一个超级周期,无一例外都在兑现这一逻辑:以2015年的煤炭为例,当时的产能供给严重过剩,煤价一路狂跌,超七成煤企陷入亏损。从2016年开始,国家开始推动煤炭供给侧改革,小型煤矿退出,行业集中度得到大幅提升。随着主动去产能的加速和行业集中度的显著提升,煤炭行业的上行周期很快到来。以龙头陕西煤业为例,2021年的陕西煤业营业利润达414亿,2016年仅为51亿。而市值更是连涨近10倍,从2016年的最低点272亿,冲到2022年最高2458亿。

图:液晶电视面板价格走势(美元/片),来源:WitsView对于所有周期行业而言,供给出清是大机会的必要前提。任何一个超级周期,无一例外都在兑现这一逻辑:以2015年的煤炭为例,当时的产能供给严重过剩,煤价一路狂跌,超七成煤企陷入亏损。从2016年开始,国家开始推动煤炭供给侧改革,小型煤矿退出,行业集中度得到大幅提升。随着主动去产能的加速和行业集中度的显著提升,煤炭行业的上行周期很快到来。以龙头陕西煤业为例,2021年的陕西煤业营业利润达414亿,2016年仅为51亿。而市值更是连涨近10倍,从2016年的最低点272亿,冲到2022年最高2458亿。 面板行业同样如此,我们不妨从供需两个层面来看这个问题:a.面板供给侧:痛苦而快速的出清从2021年Q3算起,已经衰退整整5个季度,从供给端看已经实现了率先出清。从行业玩家的近况,周期见底的信号已经非常明显:首先是,面板行业2022年三季报都陷入巨额亏损。财报显示,受消费市场低迷影响,各家业绩一片惨淡,亏损公司之间差距正在拉大,其中,友达、群创、LGD亏损较大。昔日面板巨头LG显示第三季度销售额6.77万亿韩元,第三季度经营亏损7593.1亿韩元(近40亿人民币)。而中国台湾“面板双虎”——友达和群创的2022年三季度财报则更为糟糕。数据显示,友达第三季度单季亏损 104.26 亿新台币(约 23.46 亿元人民币)。群创光电10月27日公布2022年第三季营运成果,营业净损154亿元新台币(约人民币34.7亿元),税后净损127亿元新台币(约人民币28.6亿元)。大陆厂商方面,京东方更是交出了6年来最差的三季报:总营收411.3亿元,同比下降24.7%;归母净利润亏损13亿元,同比下降118%。彩虹股份的三季报营业总收入20.18亿元,同比下降39.94%,三季度归母净利润-9.74亿元,同比下降257.34%,自2021年四季度开始已连续亏损4个季度。TCL科技三季度营业总收入420.15亿元,同比下降9.98%,三季度归母净利润-3.83亿元,同比下降116.59%。不难理解,当一个行业每一个玩家都在亏损的时候,面板生产已逼近材料成本线,部分尺寸的面板甚至跌破现金成本,实际向我们证明了一件事:跌入谷底的面板价格已经没有进一步下探空间。从11月上旬电视面板价格全线上涨,我们已经可以看到这个不可逆趋势。实际上,从10月份看,部分规格液晶面板已经开始进行试探性涨价。

面板行业同样如此,我们不妨从供需两个层面来看这个问题:a.面板供给侧:痛苦而快速的出清从2021年Q3算起,已经衰退整整5个季度,从供给端看已经实现了率先出清。从行业玩家的近况,周期见底的信号已经非常明显:首先是,面板行业2022年三季报都陷入巨额亏损。财报显示,受消费市场低迷影响,各家业绩一片惨淡,亏损公司之间差距正在拉大,其中,友达、群创、LGD亏损较大。昔日面板巨头LG显示第三季度销售额6.77万亿韩元,第三季度经营亏损7593.1亿韩元(近40亿人民币)。而中国台湾“面板双虎”——友达和群创的2022年三季度财报则更为糟糕。数据显示,友达第三季度单季亏损 104.26 亿新台币(约 23.46 亿元人民币)。群创光电10月27日公布2022年第三季营运成果,营业净损154亿元新台币(约人民币34.7亿元),税后净损127亿元新台币(约人民币28.6亿元)。大陆厂商方面,京东方更是交出了6年来最差的三季报:总营收411.3亿元,同比下降24.7%;归母净利润亏损13亿元,同比下降118%。彩虹股份的三季报营业总收入20.18亿元,同比下降39.94%,三季度归母净利润-9.74亿元,同比下降257.34%,自2021年四季度开始已连续亏损4个季度。TCL科技三季度营业总收入420.15亿元,同比下降9.98%,三季度归母净利润-3.83亿元,同比下降116.59%。不难理解,当一个行业每一个玩家都在亏损的时候,面板生产已逼近材料成本线,部分尺寸的面板甚至跌破现金成本,实际向我们证明了一件事:跌入谷底的面板价格已经没有进一步下探空间。从11月上旬电视面板价格全线上涨,我们已经可以看到这个不可逆趋势。实际上,从10月份看,部分规格液晶面板已经开始进行试探性涨价。

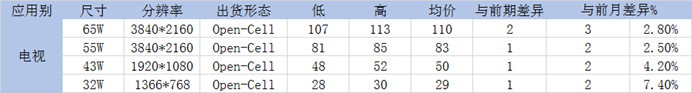

数据来源:Witsview

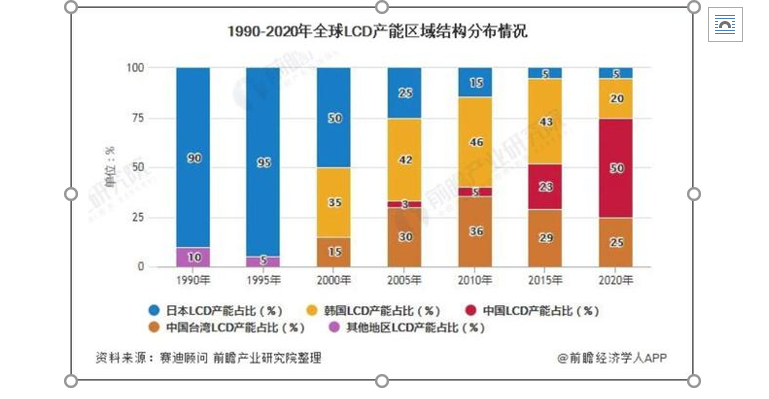

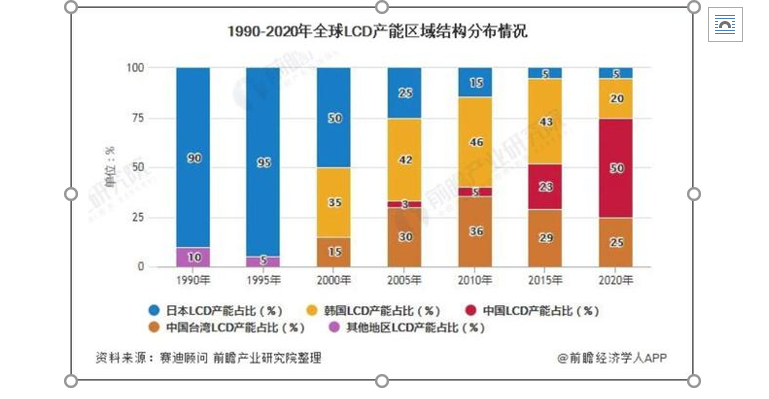

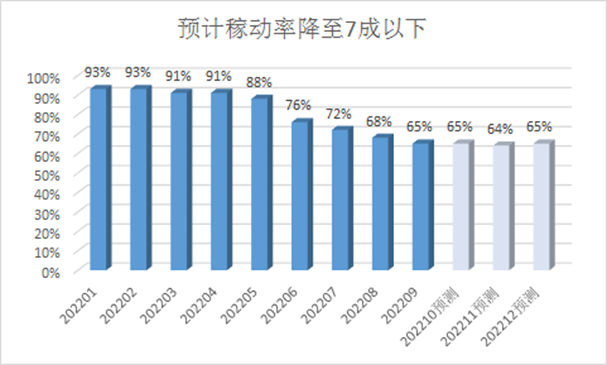

数据来源:Witsview 不难看出,韩国厂商已经失去了竞争力,在经营压力之下,韩国厂商选择加速产能退出,优胜劣汰得以强化。2022年6月,三星关闭了在韩国的最后一条LCD面板生产线,结束了运营30年的液晶面板业务。而LG Display决定在2023年前停止为韩国电视市场生产LCD面板,而其中国LCD工厂也决定将部分电视面板生产线转换为IT面板生产线。当年风光无限的韩系面板双雄将全线退出LCD行业,全球产能供给将得到进一步优化。随着韩厂逐渐退出产能,中国台湾厂商也因为世代线低旧失去竞争力而逐步退出TV面板主流市场,转去工控、商显等细分领域。根据Business Korea数据,在2021年,中国大陆面板厂商销售收入份额为41.5%,超过韩国厂商33.2%,终结了韩国在全球新型显示领域长达17年的霸主地位。中国厂商在电视面板领域市占率更是一骑绝尘,2022年上半年出货量也达到8400万片,全球市占率达到67%,较去年同期上涨了6.2个百分点;韩国厂商上半年电视液晶面板市占率仅剩15%。市占率过半之后,中国大陆面板厂商就掌握了产能控制的主动权,在本次需求下行周期中,中国厂商开始主动降低稼动率,稳定面板产品价格,提升中国大陆企业的定价权。根据Forecast数据,2022年4月开始,各大面板厂纷纷加大减产力度,在三季度末稼动率已降低至7成以下。在价格恢复到合理水平前,预计行业稼动率将维持低位运行。

不难看出,韩国厂商已经失去了竞争力,在经营压力之下,韩国厂商选择加速产能退出,优胜劣汰得以强化。2022年6月,三星关闭了在韩国的最后一条LCD面板生产线,结束了运营30年的液晶面板业务。而LG Display决定在2023年前停止为韩国电视市场生产LCD面板,而其中国LCD工厂也决定将部分电视面板生产线转换为IT面板生产线。当年风光无限的韩系面板双雄将全线退出LCD行业,全球产能供给将得到进一步优化。随着韩厂逐渐退出产能,中国台湾厂商也因为世代线低旧失去竞争力而逐步退出TV面板主流市场,转去工控、商显等细分领域。根据Business Korea数据,在2021年,中国大陆面板厂商销售收入份额为41.5%,超过韩国厂商33.2%,终结了韩国在全球新型显示领域长达17年的霸主地位。中国厂商在电视面板领域市占率更是一骑绝尘,2022年上半年出货量也达到8400万片,全球市占率达到67%,较去年同期上涨了6.2个百分点;韩国厂商上半年电视液晶面板市占率仅剩15%。市占率过半之后,中国大陆面板厂商就掌握了产能控制的主动权,在本次需求下行周期中,中国厂商开始主动降低稼动率,稳定面板产品价格,提升中国大陆企业的定价权。根据Forecast数据,2022年4月开始,各大面板厂纷纷加大减产力度,在三季度末稼动率已降低至7成以下。在价格恢复到合理水平前,预计行业稼动率将维持低位运行。

图:面板厂加大减产力度,预计稼动率降至7成以下,来源:Forecastb.面板需求侧:拐点正在到来从需求端分析,虽然经济复苏疲弱、高通胀导致的购买力下降对面板造成了短期很大程度影响,但没有真正削弱人们对面板的长期稳定需求。从电视角度看,2022年作为电视消费低基数的一年,2023年显示行业比较确定会回到正增长,无论是北美还是中国,随着面板价格下跌,终端市场受低价状态刺激,聪明的消费者开始了一波换机潮的启动。不难判断,2017-2019年的50-55吋主流尺寸将被新的65-75吋替换。中国市场双十一的销售数据已经在体现这一趋势,据GFK统计,2022年双十一期间,中国市场75吋电视面板销售份额超过30%,提升至第一位,甚至有很多消费者开始选择85吋电视,带动85吋和86吋电视销售额份额也达到了10%,超大屏时代加速来临。、

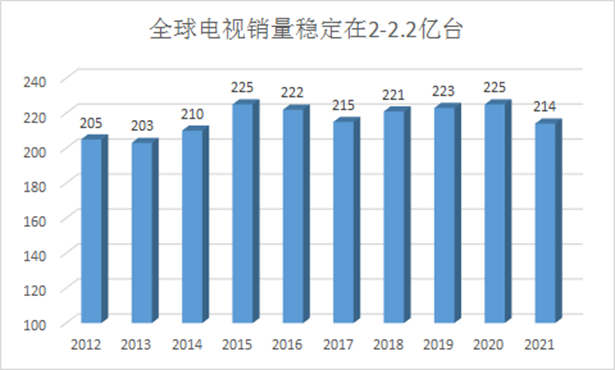

图:面板厂加大减产力度,预计稼动率降至7成以下,来源:Forecastb.面板需求侧:拐点正在到来从需求端分析,虽然经济复苏疲弱、高通胀导致的购买力下降对面板造成了短期很大程度影响,但没有真正削弱人们对面板的长期稳定需求。从电视角度看,2022年作为电视消费低基数的一年,2023年显示行业比较确定会回到正增长,无论是北美还是中国,随着面板价格下跌,终端市场受低价状态刺激,聪明的消费者开始了一波换机潮的启动。不难判断,2017-2019年的50-55吋主流尺寸将被新的65-75吋替换。中国市场双十一的销售数据已经在体现这一趋势,据GFK统计,2022年双十一期间,中国市场75吋电视面板销售份额超过30%,提升至第一位,甚至有很多消费者开始选择85吋电视,带动85吋和86吋电视销售额份额也达到了10%,超大屏时代加速来临。、 长期看,不出意外的话,TV作为面板消费主力会保持在一个长期稳定的销量,过去10年全球TV销量一直稳定在2-2.2亿台的区间。

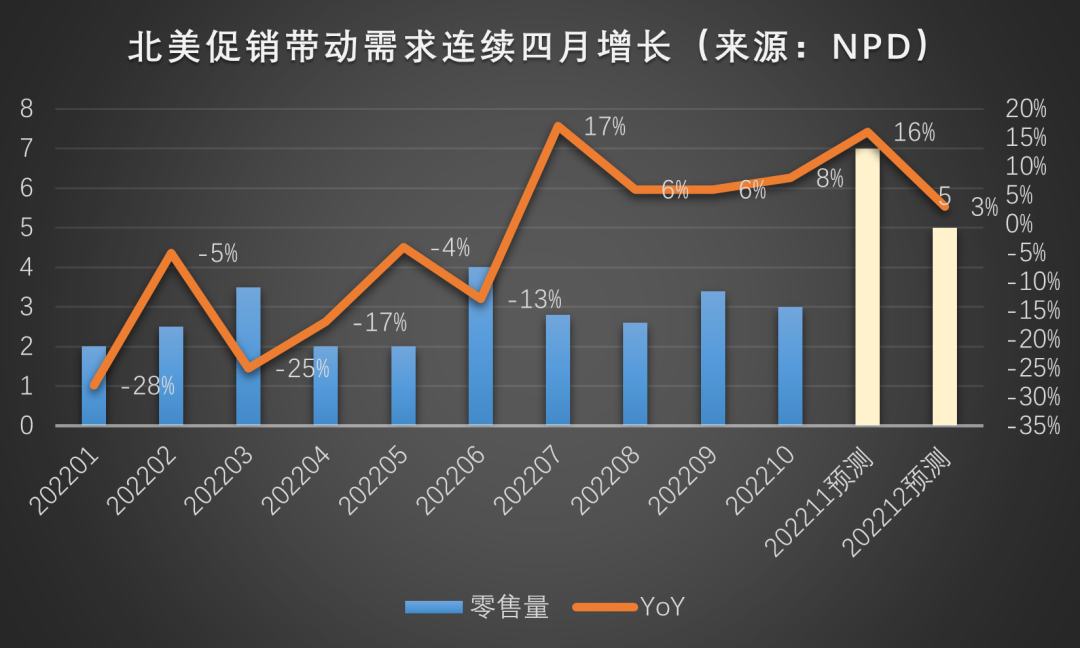

长期看,不出意外的话,TV作为面板消费主力会保持在一个长期稳定的销量,过去10年全球TV销量一直稳定在2-2.2亿台的区间。 短期来看,随着Q4进入销售旺季,各大TV终端品牌的采购逐季改善,开启回补库存动作,为传统销售旺季和2023年终端需求回归做战略库存准备。根据The Elec,全球电视机龙头三星Q4季度的液晶电视面板的采购量已上调两成,从原计划的850万增加至950万-1000万。三星定下2023年电视出货量超过4000万台的目标,明显高于2022年出货量。巨头的准备自有其逻辑,需求拐点已经清晰可见:其中,北美已经摆脱了上半年负增长趋势,自2022年7月开始,已连续4个月销量同比实现正增长。而新兴市场更是一改之前的颓势,在低价促销的刺激下,全球增量需求开始爆发。

短期来看,随着Q4进入销售旺季,各大TV终端品牌的采购逐季改善,开启回补库存动作,为传统销售旺季和2023年终端需求回归做战略库存准备。根据The Elec,全球电视机龙头三星Q4季度的液晶电视面板的采购量已上调两成,从原计划的850万增加至950万-1000万。三星定下2023年电视出货量超过4000万台的目标,明显高于2022年出货量。巨头的准备自有其逻辑,需求拐点已经清晰可见:其中,北美已经摆脱了上半年负增长趋势,自2022年7月开始,已连续4个月销量同比实现正增长。而新兴市场更是一改之前的颓势,在低价促销的刺激下,全球增量需求开始爆发。

图:北美销售数据;来源:NPD从前文我们可以得出结论,供给侧的迅速出清,和需求侧清晰可见的翻转,都预示着接下来,面板行业会迎来一轮新的上行周期。在这轮面板价格的上行周期,不难看出,TV收入占比超过50%的TCL科技将最为受益:TCL早已占据全球电视面板龙头的位置。关于TCL科技在电视面板行业的竞争力,一组中报文字足以说明问题:TCL华星TV面板市场份额位居全球第二,55吋和75吋产品份额全球第一,65吋产品份额全球第二,8K和 120HZ高端电视面板市场份额稳居全球第一。而在交互白板、数字标牌、拼接屏等商用市场,TCL华星也已经成为头部客户的核心供应商,其中交互白板市场份额全球第一。长期看,新格局的开启【1】经过一轮周期洗礼,大陆面板厂实现寡头垄断,盈利稳定性大幅提升如果我们回看比赛录像,不难发现,从日本到韩国,到中国台湾,全球面板主阵地经历了数次转移,最终来到中国大陆。经过逆周期投资,大陆面板厂获得了绝对的份额优势——拥有全球占比最高的LCD高世代线条数以及面板产能。展望未来,新的产业转移地或不复存在,而新进者又很难在成熟阶段进入分到一杯羹。以京东方和TCL为首的大陆面板厂领先的地位将更加难以撼动,他们将成为参与终局盛宴的超级玩家。

图:北美销售数据;来源:NPD从前文我们可以得出结论,供给侧的迅速出清,和需求侧清晰可见的翻转,都预示着接下来,面板行业会迎来一轮新的上行周期。在这轮面板价格的上行周期,不难看出,TV收入占比超过50%的TCL科技将最为受益:TCL早已占据全球电视面板龙头的位置。关于TCL科技在电视面板行业的竞争力,一组中报文字足以说明问题:TCL华星TV面板市场份额位居全球第二,55吋和75吋产品份额全球第一,65吋产品份额全球第二,8K和 120HZ高端电视面板市场份额稳居全球第一。而在交互白板、数字标牌、拼接屏等商用市场,TCL华星也已经成为头部客户的核心供应商,其中交互白板市场份额全球第一。长期看,新格局的开启【1】经过一轮周期洗礼,大陆面板厂实现寡头垄断,盈利稳定性大幅提升如果我们回看比赛录像,不难发现,从日本到韩国,到中国台湾,全球面板主阵地经历了数次转移,最终来到中国大陆。经过逆周期投资,大陆面板厂获得了绝对的份额优势——拥有全球占比最高的LCD高世代线条数以及面板产能。展望未来,新的产业转移地或不复存在,而新进者又很难在成熟阶段进入分到一杯羹。以京东方和TCL为首的大陆面板厂领先的地位将更加难以撼动,他们将成为参与终局盛宴的超级玩家。

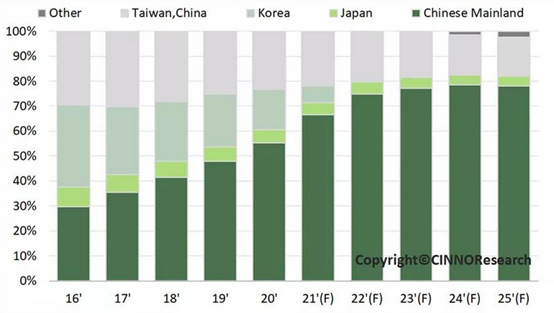

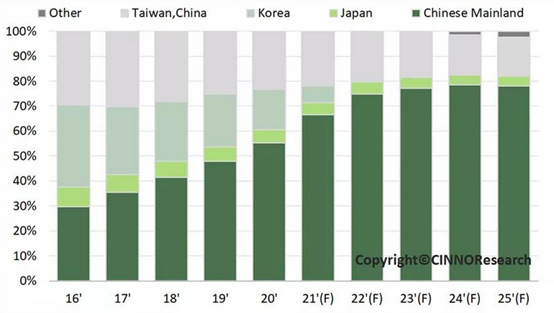

图:2016-2025年全球面板产能区域占比趋势预测,来源:CINNOResearch同时,随着大陆厂逐渐掌握产业链话语权,带来的规模效应和技术优势也将逐步体现,最终都会体现在公司利润表上。回看面板产业发展的历史,就是一部价格战的历史。不过,这一次很可能有所不同。随着,竞争格局稳定之后,龙头厂商已经由扩充产能获得比较优势转向追求长期收益。投资龙头,将成为开启这次周期的关键密匙。实际上,面板格局的这场龙头游戏,在存储芯片市场早已上演,结局并不难测。就在2021年,三星、海力士、美光占有率依次为43%、28%、23%,合计达94%,从2013年至今,三大原厂合计市占率持续超过90%,在2019年达到顶峰99%。但完成这一切,三星用了整整20年:2000年互联网泡沫,导致内存行业大洗牌。2001年现代LG合并,之后,韩国的三星、海力士,美国的镁光、德国的英飞凌和日本的尔必达成为主要玩家。2008年金融危机,DRAM跌破成本价,三星利用存储器行业强周期性的特点,在产能过剩,价格下跌,其他企业减产时,靠韩国政府输血,逆势扩产,进一步杀价,逼迫对手退出竞争。2009年,由英飞凌内存部门拆分出去的奇梦达宣布破产。2012年,DRAM价格又一次下跌,三星再次疯狂扩产打压低价格,这次日本的尔必达没有坚持住,随后被镁光收购。最终,三星、海力士、镁光成为DRAM最大赢家,吃下整个市场。随后就是今天海力士工厂火灾,明天三星工厂断电,存储芯片从供大于求变成经常供不应求。回看历史,三星的 “反周期套路”确实很高明,不过,这次的戏码中,中国大陆面板厂商变成了主角。【2】从吞金兽变成现金奶牛众所周知,面板行业的资金壁垒极高,以TCL/华星光电开建11代面板生产线为例,单条线投资规模427亿元,新企业的进入门槛高的惊人。在新世代线投产潮——产能过剩——面板降价——利润下滑——面板厂主动降低产能利用率,落后企业面临淘汰——需求回升,产能不足——面板涨价——新一轮的产线投入的残酷淘汰赛循环下,最终只会呈现剩者为王的局面。我们此时的预测不妨大胆一点:历经多轮周期洗礼,面板产能快速扩张期已经落下帷幕。2021年之后,整个面板产业已经很少有新增产能,一般产线建设和量产爬坡的周期需要2-3年,目前清晰可预见的未来2-3年已经开建但尚未量产的只有广州华星T9这一条产线。不难理解,2020年大陆面板厂份额占据第一之后,新建产能动力开始明显放缓,更多是在周期低谷行业整合,比如之前华星收购三星苏州厂,京东方收购中电2条线。除了行业低谷的并购,大家看到的产能扩张,更多是查漏补缺的选择:TCL华星要补足中尺寸IT产能,所以投建了广州t9,通过8.6代高规格IT产线降维打击台湾现有的低世代IT产线,复制其在TV面板的领先之路,实现全尺寸龙头地位。对于TCL这样的一个年经营性现金净流入200-300亿的公司来说,当产能扩张接近尾声,资本开支迅速下降,且产线折旧陆续到期带来固定资产折旧摊销压力骤减后,TCL将成为一家成色十足的现金奶牛,一场周期的戴维斯双击正在上演。

图:2016-2025年全球面板产能区域占比趋势预测,来源:CINNOResearch同时,随着大陆厂逐渐掌握产业链话语权,带来的规模效应和技术优势也将逐步体现,最终都会体现在公司利润表上。回看面板产业发展的历史,就是一部价格战的历史。不过,这一次很可能有所不同。随着,竞争格局稳定之后,龙头厂商已经由扩充产能获得比较优势转向追求长期收益。投资龙头,将成为开启这次周期的关键密匙。实际上,面板格局的这场龙头游戏,在存储芯片市场早已上演,结局并不难测。就在2021年,三星、海力士、美光占有率依次为43%、28%、23%,合计达94%,从2013年至今,三大原厂合计市占率持续超过90%,在2019年达到顶峰99%。但完成这一切,三星用了整整20年:2000年互联网泡沫,导致内存行业大洗牌。2001年现代LG合并,之后,韩国的三星、海力士,美国的镁光、德国的英飞凌和日本的尔必达成为主要玩家。2008年金融危机,DRAM跌破成本价,三星利用存储器行业强周期性的特点,在产能过剩,价格下跌,其他企业减产时,靠韩国政府输血,逆势扩产,进一步杀价,逼迫对手退出竞争。2009年,由英飞凌内存部门拆分出去的奇梦达宣布破产。2012年,DRAM价格又一次下跌,三星再次疯狂扩产打压低价格,这次日本的尔必达没有坚持住,随后被镁光收购。最终,三星、海力士、镁光成为DRAM最大赢家,吃下整个市场。随后就是今天海力士工厂火灾,明天三星工厂断电,存储芯片从供大于求变成经常供不应求。回看历史,三星的 “反周期套路”确实很高明,不过,这次的戏码中,中国大陆面板厂商变成了主角。【2】从吞金兽变成现金奶牛众所周知,面板行业的资金壁垒极高,以TCL/华星光电开建11代面板生产线为例,单条线投资规模427亿元,新企业的进入门槛高的惊人。在新世代线投产潮——产能过剩——面板降价——利润下滑——面板厂主动降低产能利用率,落后企业面临淘汰——需求回升,产能不足——面板涨价——新一轮的产线投入的残酷淘汰赛循环下,最终只会呈现剩者为王的局面。我们此时的预测不妨大胆一点:历经多轮周期洗礼,面板产能快速扩张期已经落下帷幕。2021年之后,整个面板产业已经很少有新增产能,一般产线建设和量产爬坡的周期需要2-3年,目前清晰可预见的未来2-3年已经开建但尚未量产的只有广州华星T9这一条产线。不难理解,2020年大陆面板厂份额占据第一之后,新建产能动力开始明显放缓,更多是在周期低谷行业整合,比如之前华星收购三星苏州厂,京东方收购中电2条线。除了行业低谷的并购,大家看到的产能扩张,更多是查漏补缺的选择:TCL华星要补足中尺寸IT产能,所以投建了广州t9,通过8.6代高规格IT产线降维打击台湾现有的低世代IT产线,复制其在TV面板的领先之路,实现全尺寸龙头地位。对于TCL这样的一个年经营性现金净流入200-300亿的公司来说,当产能扩张接近尾声,资本开支迅速下降,且产线折旧陆续到期带来固定资产折旧摊销压力骤减后,TCL将成为一家成色十足的现金奶牛,一场周期的戴维斯双击正在上演。

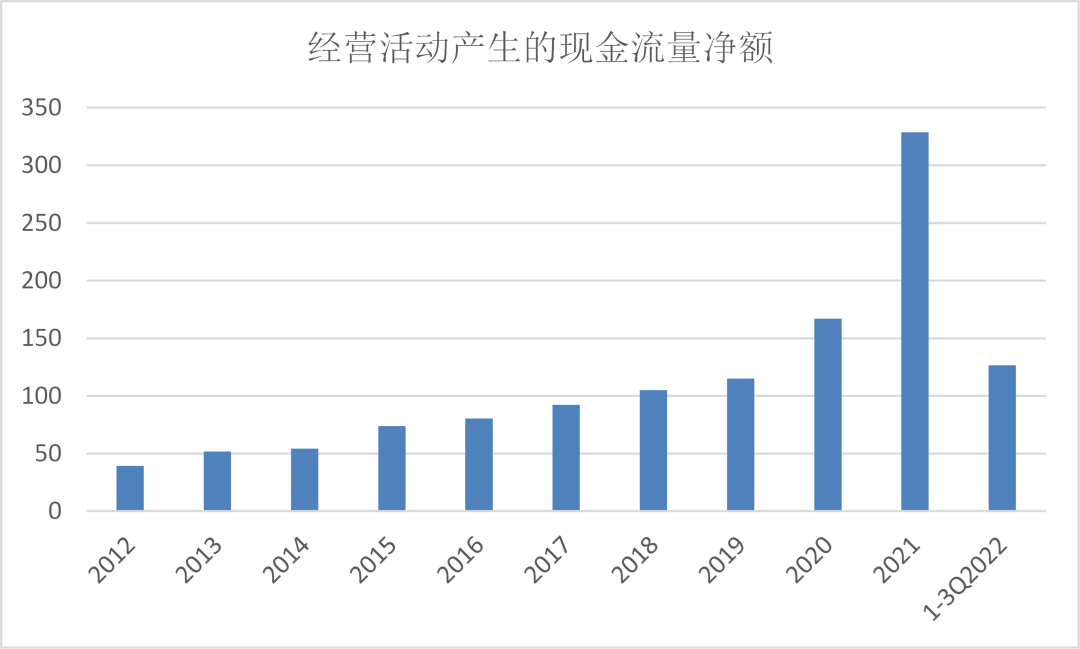

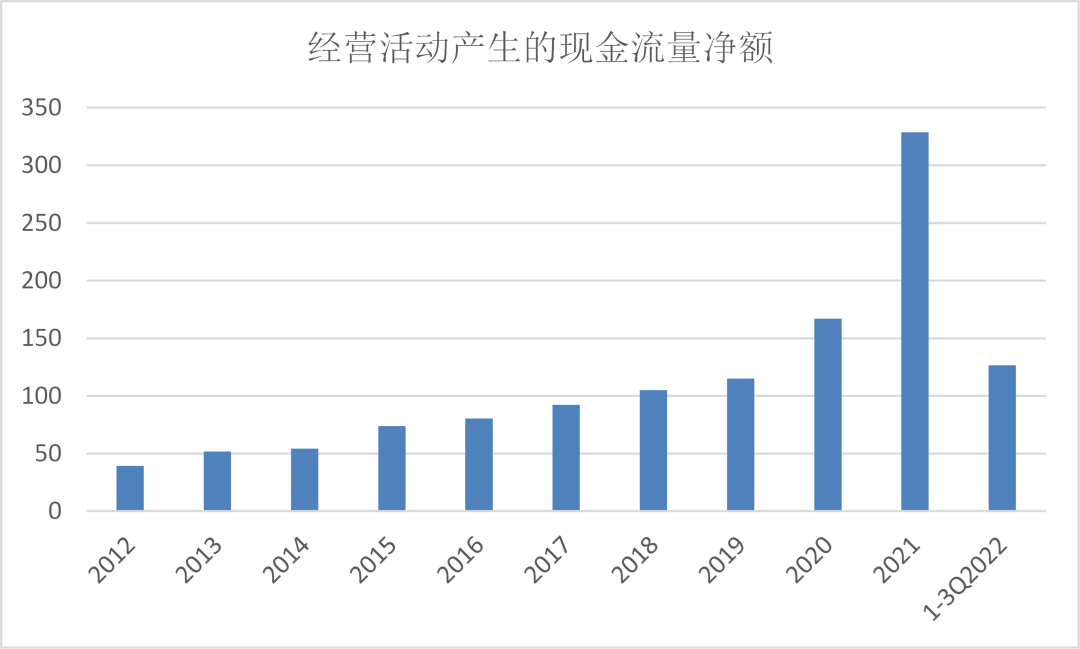

图:TCL经营活动现金流入,来源:Wind

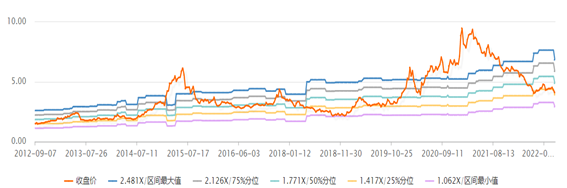

图:TCL经营活动现金流入,来源:Wind结语:长短周期叠加的超级机会股价的底部从来不是预测出来的,真正的底部是市场交易出来的。恐惧和贪婪在市场中的直观体现就是估值。以TCL的估值为例,我们可以清楚看出当前正处在周期哪一个阶段。回溯历史,上一轮周期在2019年12月见底,当时的TCL科技PB估值约1.8倍,目前TCL科技PB估值已低至1.6倍, 而2021年TCL科技股价最高点PB估值超过4倍,这里的估值弹性空间可见一斑。 一旦估值低到隐含了所有悲观预期,随着利空出尽,“怎么走都是向上。”全球面板周期之船,正在悄悄起航,对投资者来说,是时候用理性战胜恐惧了。有时候,越是简单的投资,越需要拥有在谷底仰望星空的勇气。

一旦估值低到隐含了所有悲观预期,随着利空出尽,“怎么走都是向上。”全球面板周期之船,正在悄悄起航,对投资者来说,是时候用理性战胜恐惧了。有时候,越是简单的投资,越需要拥有在谷底仰望星空的勇气。