又一家公司被吃上市了!

9月26日,紫燕食品正式在A股挂牌,卤味股的竞争格局随即从“三国杀”升级为“四国杀”。

上市首日,紫燕食品的开盘价为18.18元/股,开盘即涨停,并触发盘中临时停牌,目前,公司的股价为21.82元/股,总市值约为89.9亿元。

IPG中国首席经济学家柏文喜认为:“紫燕食品此次上市,在一定程度上会分食周黑鸭、煌上煌、绝味食品的产品市场,也会在资本市场形成分流效应。我国卤味市场格局正在或者即将发生品牌化、连锁化与资本化、市场集中度快速提高等变化。”

去年营收超30亿,存在业绩下滑风险

紫燕食品的主要产品为夫妻肺片、百味鸡、藤椒鸡等以鸡、鸭、牛、猪等禽畜产品以及蔬菜、水产品、豆制品为原材料的卤制食品。

2019 年至 2021 年,紫燕食品实现的营业收入分别为 243499.10 万元、261299.38万元和 309209.24 万元,归属于母公司股东的净利润(扣除非经常性损益合计数前后孰低)分别为 23389.01 万元、31007.69 万元和 27156.93 万元。

招股书显示,2021年及 2022年上半年,紫燕食品经营业绩有所下滑,对此,公司方面的解释是:首先,新冠疫情在国内持续多点散发、防疫管控措施的实施对线下终端门店销售产生一定影响,进而对公司整体盈利水平产生不利影响;其次,公司主要原材料采购价格受境外疫情等因素影响自 2021 年下半年快速上涨,导致主要产品单位成本有所上升、毛利率有所下降。

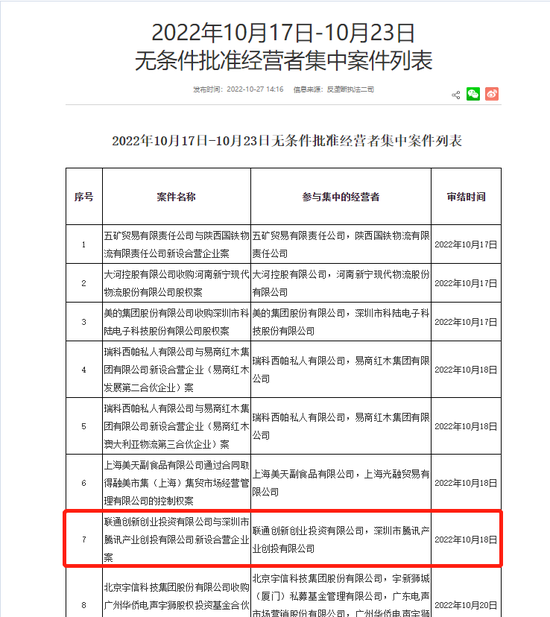

2019年至2021年,紫燕食品综合毛利率与同行业可比上市公司比较情况

2019年至2021年,紫燕食品综合毛利率与同行业可比上市公司比较情况紫燕食品表示:公司在未来经营过程中亦将持续受到疫情反复、主要原材料价格波动、市场竞争环境变化等多重因素的影响,若公司无法有效应对上述因素的不利变化,则短期内将面临经营业绩下滑的风险。

70%以上的营收来自华东地区,业务区域集中度较高

目前,紫燕食品的优势市场主要集中在华东、华中和西南地区,尚未形成全国性的社会知名度。

新门店开设和销售区域开拓是紫燕食品业务增长的重要驱动力之一,现阶段公司的业务区域以华东、华中、西南为主,区域集中度较高,未来公司拟向其他区域市场进一步拓展。

根据招股书可知,紫燕食品立足华东区域向全国拓展,截至2022年8月2日,其营销网络遍布华东、华北、华南、华中等区域,产品覆盖20多个省、自治区、直辖市内的180多个城市,公司在全国的加盟及直营门店已突破5300家。

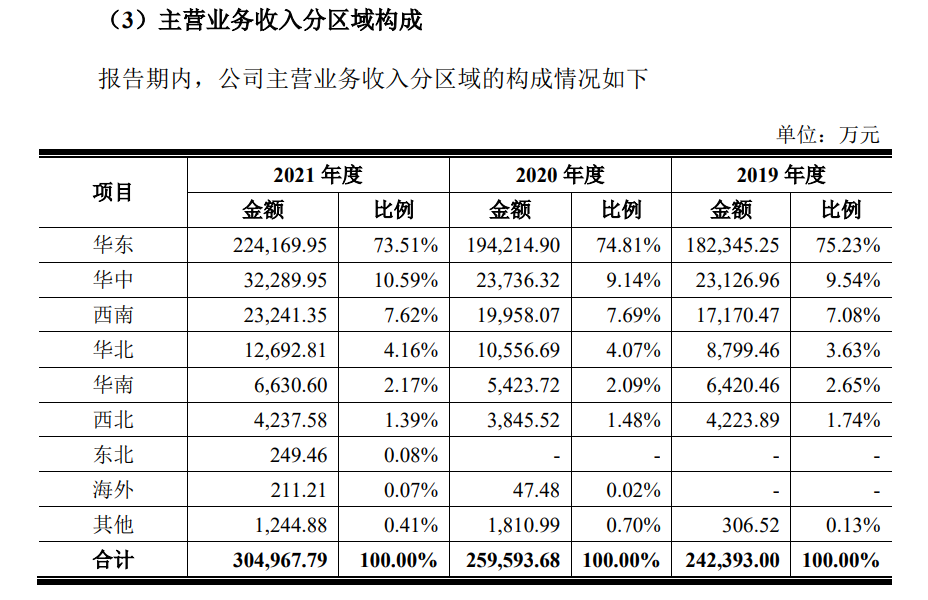

2019年至2021年,紫燕食品主营业务收入分区域的构成情况

2019年至2021年,紫燕食品主营业务收入分区域的构成情况具体来看,2019年至2021年,紫燕食品在华东地区的销售收入占主营业务收入比例分别为 75.23%、74.81%和 73.51%。

柏文喜指出:“目前,紫燕食品在华东区域的销售占比超过70%,公司在全国化发展上还需要克服产品与运营的标准化如何适应地区差异,以及产销配送的全国化所需要的生产基地、配送体系的困难。”

“销售区域较为集中,在一定程度上制约了公司未来业务的发展。” 紫燕食品也承认:“较高的区域集中度导致公司难以在全国范围内通过广告或其他促销形式提升品牌知名度。”

对此,紫燕食品的解决方案是:“公司已将其他区域市场的开拓列入发展战略,并计划通过网络销售等方式降低销售集中度的竞争劣势,预计公司销售区域集中度较高的问题将逐步得以改善。”

终端销售主要依靠加盟店,如何防范食安风险?

在销售方面,紫燕食品主要采用以经销为主的连锁经营模式,即主要通过“公司-经销商-终端加盟门店-消费者”的模式实现产品的终端销售。经销商向公司买断产品,随后转销至下游加盟门店,再由加盟门店向消费者销售。

2019年至2021年,紫燕食品主营业务收入中经销模式收入分别为 232021.98 万元、245092.18万元和 278457.83 万元,占主营业务收入的比例分别为 95.72%、94.41%和91.31%,占比较高。

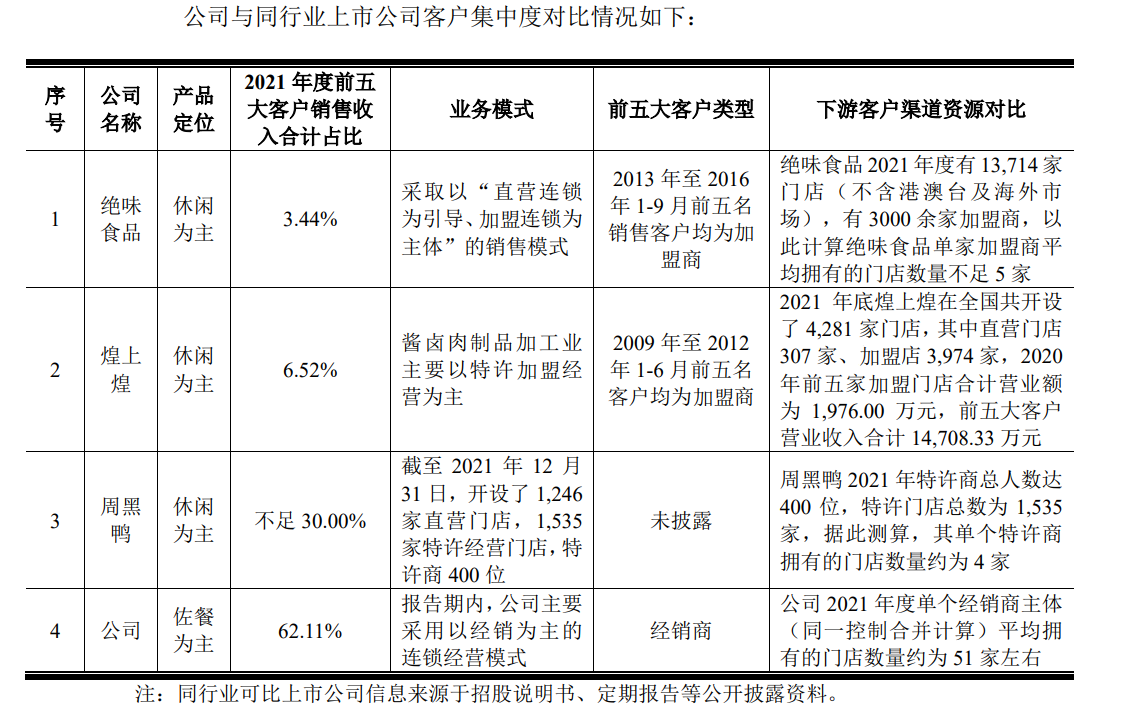

紫燕食品与同行业上市公司客户集中度对比情况

紫燕食品与同行业上市公司客户集中度对比情况浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林告诉记者:“紫燕食品的主要模式是加盟经营,利用代理商来扩张,从经营层面看,加盟经营适合快速扩张,对于企业来说,能够迅速获得规模优势,缺点是对于旗下门店的品质管控难度较大,有可能出现个别店铺的食品安全问题,从而影响整个企业的运行。而直营能够建立比较可靠的供应链体系,但扩张需要很大的资金量和人才,扩张比较缓慢,又或者说,人才培养速度可能跟不上店面数量增加,从而出现一些客户体验不佳的问题,另外直营店管理有一定的难度,要防止下属店铺出工不出力。”

为了降低食品质量管控方面风险,紫燕食品对品牌门店规范操作、产品品质、卫生环境等方面的检查主要通过公司不定期抽检以及经销商按协议约定对门店进行定期巡检管理。

同时,紫燕食品表示:“随着公司品牌门店数量的进一步增加,公司在日常管理中对门店的抽检频次难以达到较高水平,若个别经销商未按照合作协议的约定进行门店管理,或其经营活动有悖于公司品牌的管理要求,将对公司经营效益、品牌形象造成不利影响。”

群雄逐“卤”下的行业现状

近年来,卤制品整体行业呈现高速增长趋势。根据市场数据,中国佐餐卤制食品市场规模预计将在 2025 年达到 2799.32 亿元,2020 年至 2025 年复合年均增长率为 11.40%。

“我国卤味市场连锁品牌本身就比较多,但近几年品牌市场格局和份额逐渐固化。总体上,头部卤味品牌通过规模化来占据更高市场份额,市场集中度在逐渐提高。这就使得规模对于卤味品牌来说,成为一个重要的因素。”盘和林指出。

记者注意到,紫燕食品也希望通过本次上市募集的资金为其业务规模的扩张提供有力支撑,并明确表示:“在卤制品行业快速成长及集中度提升的双重红利背景下,公司将依托现有加盟体系,加速门店扩张。”

积极扩张的并非只有紫燕食品。今年上半年,绝味食品适当加快门店扩张节奏,重点加大受疫情影响较小区域的布局;同期,周黑鸭进一步加强线下门店在新市场的拓展及成熟市场的渗透。

煌上煌则在今年的半年报中表示:“近年来,我国卤制品发展迅速,卤制品行业市场规模不断扩张,同时,市场集中度逐步提升。从市场规模来看,卤制品龙头企业少。目前,卤制品领域的市场竞争更多源自于规模企业对于小微作坊式企业的挤压,品牌企业之间的竞争相对缓和,其中,国内卤制品行业内前五大企业分别为绝味食品、煌上煌、周黑鸭、紫燕食品及久久丫,市场份额合计占比约20%,市场份额集中度仍然较低。随着国家食品安全标准的进一步提高,相当一部分中小企业难以达到国家标准而被迫退出市场,市场份额会进一步向品牌企业集中,市场集中度也会进一步提高。同时,卤制品市场规模近年来也保持近两位数的快速增长,市场规模进一步扩大。”

盘和林告诉记者:“我国卤味市场的连锁化、规模化、标准化趋势已经形成,并且有逐步向下沉市场要份额的趋势。”

新京报贝壳财经记者 阎侠

编辑 宋钰婷

校对 刘军