图片来源:东方IC

图片来源:东方IC6月,伴随着新东方双语直播带货的火爆,此前普遍下跌的A股教育股迎来一波反弹。

仅6月16日一天,全通教育、豆神教育、学大教育、中公教育、昂立教育、美吉姆等多只股票涨停。其中,昂立教育更是连续两天涨停。

然而,两连板后,昂立教育股东上海交大产业投资管理(集团)有限公司就连续两个交易日减持。

且这家教培机构的乱象,并不只是股东“逢高出货”。

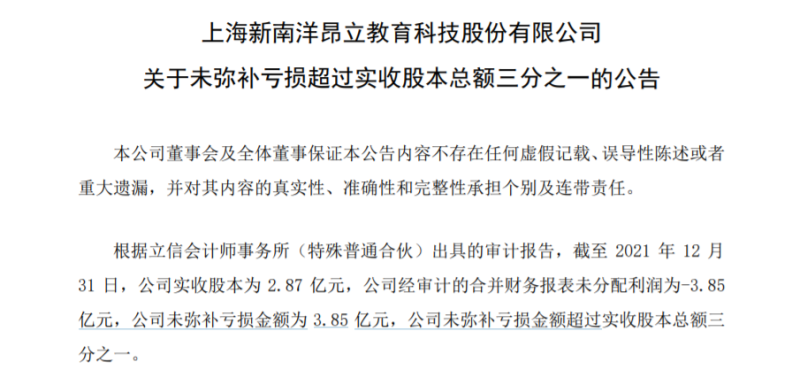

未弥补亏损高达3.85亿元

昂立教育是中国老牌的教培机构,其渊源甚至要早于新东方。

1984年,上海交通大学成立大学生勤工俭学中心,这是昂立教育的前身。1998年,昂立培训中心成立,其确立了以教育培训为主营业务的发展方向,1999年由全民所有制企业改制为有限责任公司。

2014年,昂立教育完成重大资产重组,整体注入上市公司“新南洋”,成功登陆资本市场。彼时正值A股牛市,教育概念股受到追捧。昂立教育在2014-2015年间股价大幅增长,一度触及61.23元的历史最高值。上市初,昂立教育的业绩也的确配得上资本市场的追捧,在2014-2017年间其业绩表现亮眼,年度营收从11.66亿元增长到17.24亿元;净利润从6308万元增长到1.23亿元。

但在2018年,昂立教育突然亏损了2.67亿元。这笔亏损,时至今日都是昂立教育单年度的最大亏损。公司当时解释称,主要是由于投资失败导致。其中,因伦敦Astrum Education Group limtied集团项目经营状况不佳,昂立教育于2018年对赛领教育基金(教育基金子基金)可供出售金融资产计提减值准备1亿元和计提预计负债1.16亿元。因公司参股企业上海交大昂立2018年实现归属于上市公司股东的净利润将亏损5.06亿元,公司按持股比例将计入投资亏损约6845.8万元。

然而,2018年只是乱象的开始。2019年短暂实现盈利后,疫情与监管的叠加,让昂立教育彻底陷入亏损的漩涡。

2020年昂立教育营收18.09亿元,同比大幅下滑24.35%;归属净亏损2.49亿元,同比大幅由盈转亏。2021年,面临转型的昂立教育,营收进一步降至15.87亿元,回到2016年前后的水平。净亏损2.03亿元,2018-2021年,昂立教育累计亏损已达6.6亿元。

此前,立信出具的审计报告显示,截至2021年12月31日,公司的实收股本为2.87亿元,经审计的合并财务报表未分配利润为-3.85亿元,未弥补亏损净额为3.85亿元,未弥补亏损超过实收股本总额三分之一。昂立教育的持续盈利能力存在很大的不确定性。

而在业绩低迷的状态下,面对教育股的短暂回弹,股东却借机出货,这无疑是让投资者寒心的举动。

那么,为何昂立教育的业绩会这样持续低迷,管理层又为何如此没有耐心?

“三个和尚没水喝”

毫无疑问,疫情与合规是昂立教育近两年来业绩下滑的关键原因。

在关于“未弥补亏损超过实收股本总额三分之一”的公告中,昂立教育曾解释道,2020年,由于新冠肺炎疫情期间公司线下业务近5个月全面停滞,但房租、人力等固定成本继续发生;加上线上课程投入、防疫物资消耗等新增费用开支,导致公司营业收入、利润均同比2019年度出现大幅度下降。

而在合规方面,截至2021年12月31日,昂立教育的“义务教育阶段”学科类培训业务已基本全部剥离。2021年7月的“双减”政策对其K12教培业务产生重大影响。2021年,涉及学科类培训的业务收入约占当期营收的86%。其中,义务教育阶段学科类培训业务收入约占学科类业务收入的70%。这部分业务的剥离,注定会对业绩产生巨大影响。

而除了这两个因素,还有一个重要细节是商誉减值。

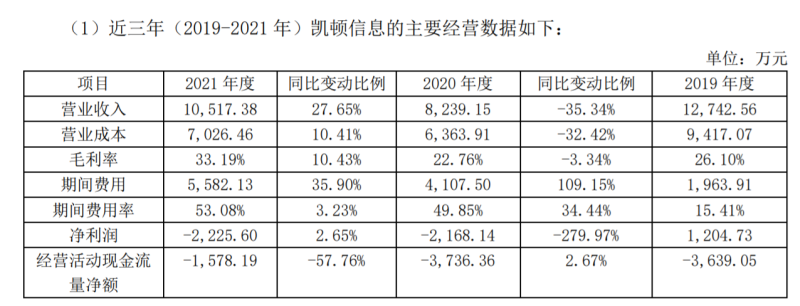

根据2021年财报,上海凯顿信息科技有限公司资产组的未来可收回金额低于账面价值,资产组商誉出现减值迹象,计提商誉减值准备4798.71万元。而在回复上海证券交易所信息披露监管工作函的公告中,昂立教育透露,凯顿信息的相关商誉已减记至0元。2021年,凯顿信息的营收为1.05亿元,比2019年减少了22%,经营活动的现金一直处于净流出状态。

而凯顿信息的问题,则变相揭露了昂立教育缺少“主心骨”的问题。

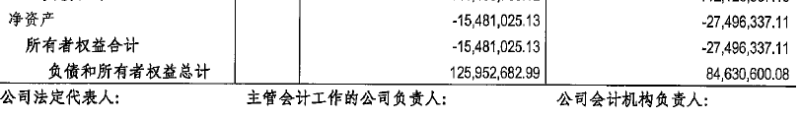

2019年,昂立教育以1.4亿元收购凯顿信息90%股权,形成商誉1.54亿元。实际上,这桩并购案最初就疑问重重。一方面,凯顿信息的经营并不理想。据审计公告所示,2017、18连续两年,凯顿科技均处于净资产为负、资不抵债的状态。而且,凯顿信息的2018年利润率仅为13.25%;2017年更低,为12.96%,并不是优质标的。

另一方面,这桩并购案中,管理层有明显分歧。彼时,在审议议案会议上有4名高管提出反对意见。董事刘玉文、周思,独立董事喻军、监事饶兴国提出反对,监事张路弃权——这次并购从起初就存在诸多不合理之处。而问题背后,反映的则是股权层面的分歧。

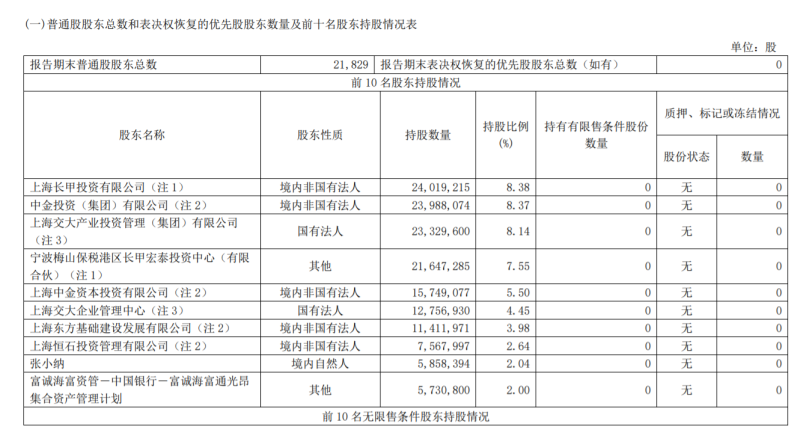

最初,上海交大企业管理中心是昂立教育的控股股东。但在不断发展的过程中,上海交大产业投资管理公司的股权一步步被稀释。2019年昂立教育发布公告称,公司目前不存在持股比例50%以上控股股东或可以实际支配公司30%以上股份表决权的投资者。中金投资、上海交大产业投资管理公司、上海长甲投资均认为,昂立教育目前属于无实际控制人情况。

从年报披露的前十大股东看,中金投资、上海交大产业投资管理公司、上海长甲投资持股比例相差无几,基本处于“三足鼎立”的状态。而当初收购凯顿信息,四名持反对意见的公司高管,皆为上海交大产业投资管理公司一系;侧面反映了三家股东的分歧。

疫情的冲击、合规的阵痛,叠加股东分歧带来的历史遗留问题,最终导致昂立教育业绩不断下滑。也为接下来的转型,带来众多不确定性。

对并购的“偏执”

从目前的动作看,昂立教育已经在成人教育、素质教育等方面发力。

去年10月,昂立教育宣布将推出考研服务,产品包含考研课程、督学伴学服务、1对1私教班等,称未来会逐步打通线上线下相结合的课程体系。同月,昂立教育推出昂立凯顿儿童成长中心、昂立小学生、昂立新课程、昂立中学生、昂立智立方、昂立国际教育等。并推出“儿童-少儿-青少”综合素养教育方案,涵盖语言、艺术、科学、体育、户外研学营等八个项目。

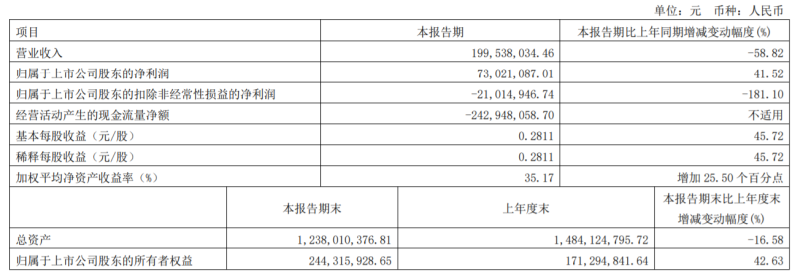

但需看到的是,目前昂立教育转型的成效并不明显。今年一季度,昂立教育实现营业收入1.995亿元,同比下滑58.82%;净利润7302万元,同比增长41.52%。虽然利润表现有所改观,但主要是完成出售上海交大昂立股份有限公司5.01%股份。按照扣非后净利润计算,其一季度净亏损2101万元,同比由盈转亏。而且,即便出售了一部分资产,其一季度经营活动产生的现金净流出高达2.43亿元。导致其期末现金及等价物为3.39亿元,去年同期则为8.45亿元,同比大幅缩水约6成。

而就在现金处于净流出的情况下,昂立教育却继续选择并购。6月,昂立教育公布收购上海育伦教育科技发展有限公司部分股权的进展。公司已于近日支付第三期款项1000万元,收购育伦教育51%股权的工作已完成。2020年受新冠疫情影响,留学中介及合作办学等业务的推进受到较大影响,育伦教育收入同比下降,净利润水平也有所下降。2021年育伦教育业绩有所回暖,但显然在2022年,疫情的反复还将继续考验育伦教育。

实际上,昂立教育此前的并购成绩单都有些黯淡。收购伦敦Astrum Education Group limited集团、并购凯顿信息都造成了巨大亏损。而如今,育伦教育是否会重蹈覆辙,还存在很大的不确定性。

而股权分散的风险,也会继续困扰着转型中的昂立教育。股权分散,让决策的沟通成本更高,且股东很难对业务转型有足够的野心和抱负。2020年至今,昂立教育的股东已经多次减持股份。其中近期逢高出货的上海交大产业投资管理公司,已经在2019和2021年分别减持286.45万股和286.54万股。这更加为昂立教育的转型,增添了悲观的色彩。

这家拥有38年历史的老牌教培机构,转型之路恐怕要比其他教培公司崎岖坎坷得多。