原标题:财说 | 这些房地产相关公司还好吗?建筑装饰估值触底,家居板块现金流预警

图片来源:视觉中国

图片来源:视觉中国房地产相关行业上市公司上半年业绩表现冰火两重天。

从2019年开始,房地产及其上下游产业链业绩增长放缓。2020年下半年,监管部门为控制房地产企业有息债务增长设置“三条红线”后,投资者预期改变日渐显现。2021年,以万科A(000002.SZ)和保利地产(600038.SH)为首的房地产龙头企业估值一路下行,目前已经回到历史低位1倍左右的市净率区间。

偏上游的建筑装饰行业情况更为糟糕,头部企业如宝鹰股份(002047.SZ)、广田集团(002482.SZ)和江河集团(601886.SH)在2019年出现净利下滑。他们的股价经过两年回调,估值也已触底。

表现相对更好的则是房地产后周期的家居行业,2021年多数企业复苏趋势强劲,中报业绩也超过2019年同期。

那么,经过深度调整的建筑装饰行业可以抄底吗?大家居板块未来成长前景如何?

建筑装饰行业奉行“现金为王”

今年上半年,全部29家A股建筑装饰上市公司的营业收入总额为600.84亿元,略高于2019年的599.33亿元。其中,收入超过2019年同期的仅为11家,行业集中度有提升趋势。收入规模最大的金螳螂(002081.SZ)今年中期营业收入136.7亿元,略低于2019年中期的138亿元。收入规模排在第二位和第三位的江河集团(601886.SH)和亚夏股份(002375.SZ)营业收入分别比2019年同期增长10.8亿元和5.8亿元。与此同时,建筑行业盈利能力出现明显下滑,上半年行业净利润合计为23.4亿元,比2019年同期下滑31.7%。

资金方面,出现了上市公司收紧信用政策,挤占上下游企业资金的趋势。今年上半年,29家上市公司应收账款和应收票据合计为785.4亿元,比2019年上半年的1103.7亿元下降318.3亿元。多家龙头公司应收账款相比2019年同期的降幅都超过一半以上。而上半年行业29家上市公司应付账款和票据合计为881.3亿元,比2019年同期的686.7亿元有所增加。尽管上市公司加强了对现金的管理,但行业整体现金流与2019年同期基本持平,并没有显著改善,主要是被盈利下滑拖累。

值得注意的是,与龙头公司策略不同,多家规模较小的公司策略更为激进。今年上半年,他们的应收账款和营业收入同时快速增长。这种在行业资金较紧情况下,通过放宽信用拉动收入增长的做法也会带来风险。例如,风语筑(603466.SH)今年上半年营业收入增长42.9%,而应收账款和票据增加相应增加41.9%。德才股份(605287.SH)是另一个例子,公司2019年上半年营收为17.8亿元,今年上半年为22.4亿元,增加4.6亿元;同期应收账款和票据则从18.7亿元增加到32.9亿元,增加14.2亿元。

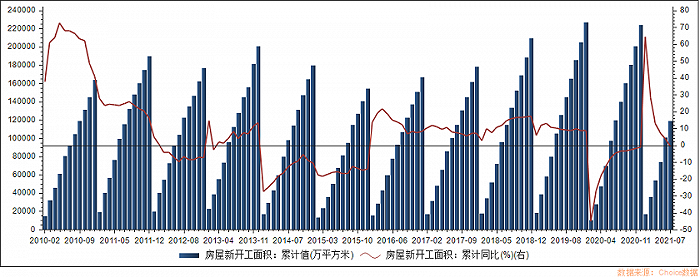

另外,从房地产新开工面积数据来看,未来一段时间建筑工程公司的前景也不乐观。我国房地产新开工累计面积在2019年达到顶峰后就开始回落,截止今年7月,房地产新开工面积为11.9亿平方米,同比下降0.9%。房地产新开工面积回落将会影响建筑施工行业订单量。

图片来源:Choice、界面新闻研究部

图片来源:Choice、界面新闻研究部家居行业冒险扩张,现金流受损

大家居板块行业前景则略优于建筑装饰行业。

大家居板块共有30家上市公司,今年上半年合计营业收入和净利润合计分别为635.9亿元和51.2亿元,大幅超过2019年同期的448.5亿元和43.6亿元。

而且,房地产公司正在加速建设周期以图加快资金回笼。因此,房地产竣工面积现明显回暖趋势。截止今年7月,我国房地产竣工面积累计为4.2亿平方米,同比增长25.7%,而且有加速趋势。剔除疫情影响后,我国房地产累计竣工面积比2019年同期的3.7亿平方米,仍增加13.5%。因此,未来房地产后周期的相关产业有望迎来复苏。

但大家居板块也面临资金方面的烦恼。如今,精装房已经成为趋势,未来占比也将越来越大。这意味着,家居企业的顾客结构正发生重大变化,从原本议价能力较弱的C端消费者,变成议价能力更强的房地产企业。事实上,这一变化的影响已经开始显现。

大家居板块上市公司应收账款和票据合计从2019年上半年的113亿元增加到如今的186.1亿元。而诸如木地板之类附加安装服务的产品,在产品已经出库,尚需等待为工程客户提供安装服务的期间,这部分产品需计入存货。大家居板块存货从2019年上半年的142.4亿元增加到今年上半年的233亿元。这也导致大家居板块经营活动产生的现金流出现大幅下降。下表为应收账款及票据近两年出现大幅上涨的家居上市公司。大幅增加的应收账款意味着未来回款风险增加。

图片来源:Choice、界面新闻研究部

图片来源:Choice、界面新闻研究部估值方面,行业目前的平均市盈率估值为27倍,估值中位数为20倍。投资者给予估值溢价往大公司倾斜。龙头欧派家居和顾家家居(603816.SH)当前的市盈率估值分别为37倍和41倍,均高于行业平均,处于其历史中枢水平。而诸如皮阿诺(002853.SZ)和索菲亚等的估值虽已回到历史低位13倍市盈率左右,但他们短期内应收款项大幅增加,未来回款能力仍需要观察。

未来一段时间内,大家居板块被竣工数据带动,景气度有望回升,但房地产企业也会挤占下游家居板块企业的资金,使得其应收账款回款风险增加。尤其是依靠放宽信用获取工程订单的家居公司更需注意。