《投资者网》彭宝萱

编辑 汤巾

6月17日,矿业龙头内蒙古兴业矿业股份有限公司(下称“兴业矿业”,000426.SZ)在收到年报问询函约一个月后,给出了关于年报问询函的16个问题答复。

而在不久前,深交所于6月9日下发了对兴业矿业的关注函。深交所上市公司管理一部收到投资者投诉称,兴业矿业回复探矿问题的前后信息披露不一致,涉嫌误导投资者决策。

作为国内早期步入矿业的企业,兴业矿业不从事采矿生产业务,而是通过下属13家子公司,从事包括采掘、冶炼在内的五大板块业务。然而,其子公司安全事故停产、关联方资金往来频繁、业绩表现下滑、偿债能力受质疑等引发市场关注。截至6月21日,兴业矿业收盘价为6.57元/股,较近一年来最高点11.96元/股跌去45%,总市值为121亿元,市盈率(TTM)61倍。

兴业矿业股价图(元/股)

数据来源:东方财富网

数据来源:东方财富网信息披露或存偏差

深交所关注函显示,兴业矿业曾在2021年6月11日的投资者关系活动中表示“按已备案储量及按目前生产能力测算,银漫矿业服务年限已超过30年,根据探矿成果分析,银漫矿业服务年限有望超过100年”。

但在2022年5月5日的互动易平台上,兴业矿业回复投资者增储进展相关的问题时却表示“截至目前探矿工作未有阶段性成果”,因此有投资者投诉称兴业矿业涉嫌误导投资者决策。深交所在关注函中要求兴业矿业说明银漫矿业已备案储量及目前生产能力、探矿工作开展情况及探矿成果等,银漫矿业服务年限“有望超过100年”的估算依据是否存在不充分等情形。

此关注函的回复原定于6月14日之前对外披露,但兴业矿业在6月15日发布了延期回复公告,且并未提及具体的回复时间。

银漫矿业是兴业矿业的子公司,以铅锌银矿和铜锡银锌矿蕴藏为主,是国内大型银矿之一。投资者关系活动披露的信息显示,2018年银漫矿业满产的情况下,实现营业收入13.2亿元,占营业收入总额的54%。2020年,银漫矿业非满产情况下,实现营业收入2.53亿元,占比27%。

实际上,银漫矿业由兴业矿业在2016年11月以24亿元收购100%股权而来,并且做出业绩承诺。如果银漫矿业2017年至2019年三年累计未完成承诺业绩,则需要内蒙古兴业集团股份有限公司(下称“兴业集团”)及一致行动人吉祥、吉伟、吉喆向兴业矿业补偿1.27亿股,返还现金分红507万元。

目前来看,银漫矿业2017年至2019年累计实现净利润8.81亿元,未完成不低于12.9亿元的业绩承诺。而截至5月10日,兴业矿业已收到吉祥、吉伟、吉喆返还现金分红。

值得一提的是,兴业集团是兴业矿业的第一大股东,持股30%,但因未能及时清偿债务,已于2019年进入破产重整程序。据6月17日兴业矿业对年报问询函的回复,兴业集团尚未偿还银漫矿业的6560万股补偿股份,未返还现金分红262万元,且兴业集团预计向兴业矿业履行补偿义务的情况尚无法确定。

此外,银漫矿业曾因安全生产事故停产。2019年2月,因超员承载违规车辆运送工人,造成22人死亡的重大生产安全事故,随后停产整顿超14个月。2021年1月,银漫矿业建峰项目部的一员工发病猝死,银漫矿业自2021年2月停产,后于2021年5月恢复生产。

关于银漫矿业的探矿结果及生产安全问题,《投资者网》向兴业矿业联系交流,但并未得到回复。

偿债能力受质疑

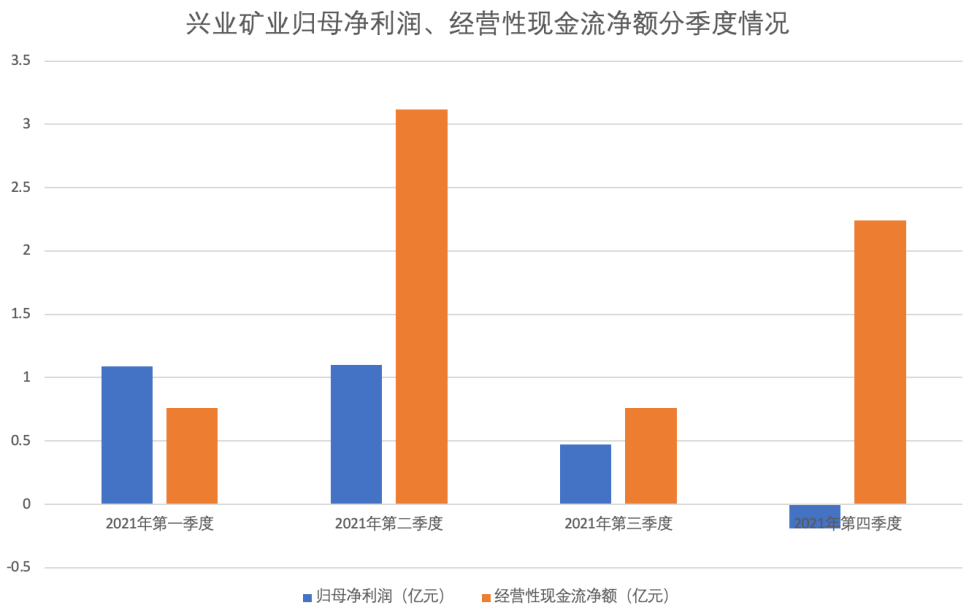

收到关注函不久,兴业矿业于6月17日披露了深交所年报问询函的回复,主要涉及净利润与经营性现金流的分季度变动趋势不匹配、短期偿债能力、应收账款期末余额大幅下降等问题。

年报显示,兴业矿业2021年实现营业收入20.1亿元,同比增长114%,归母净利润由亏转盈,同比增长234%至2.46亿元。

然而分季度看,兴业矿业在2021年四个季度分别实现归母净利润1.09亿元、1.1亿元、0.47亿元、-0.19亿元,分季度经营性现金流量净额分别为0.76亿元、3.12亿元、0.76亿元、2.24亿。可以看出,两者指标差异较大且变动趋势不匹配。

数据来源:2021年年报

数据来源:2021年年报兴业矿业在问询函回复中表示,各季度净利润与经营活动产生的现金流量净额差异主要受资产减值准备、折旧摊销、财务费用、存货、经营性应收应付等项目的影响较大。

其中,应收账款余额在二季度减少了7861万元,主要由于2021年4月收回济源豫光集团矿产品有限公司货款所致。与此同时,由于该公司货款收回,导致应收账款的坏账准备减少。

然而,应收账款大幅缩减的背后,兴业矿业的短期偿债能力仍受到质疑。

据资产负债表数据,截至2021年末,兴业矿业的货币资金余额为1.36亿元,而短期借款期末余额5.41亿元,一年内到期的非流动负债6.06亿元,应付类项目余额为6.73亿元。从财务比率上看,兴业矿业的流动比率、速动比率和现金比率分别为0.24、0.1和0.06。因此,深交所质疑兴业矿业的现金流、融资能力和债务逾期风险等状况。

兴业矿业对此表示,公司贷款到期偿还后可申请续贷,同时经营业绩正逐步好转,依托稳定的营业收入和良好的销售回款情况,保证了经营活动现金流持续稳定流入。

但从2022年第一季度的财务数据看,兴业矿业的业绩状况并未呈现好转趋势,营业收入同比下滑12%,归母净利润同比下滑44%。

此外,兴业矿业在2021年的罚款、滞纳金和违约金支出共计2346万元。滞纳金方面,因重大事故发生后短期流动性风险增加,所以兴业矿业缓交了部分税款并计提滞纳金。且由于违法占地、违法使用草原林地等,兴业矿业在2021年共缴纳了14笔罚款。

关联方资金往来频繁

年报问询函中,深交所还关注到兴业矿业子公司项目建设缓慢的问题。兴业矿业曾在2021年6月决定重启子公司唐河时代工程项目,已投资8.07亿元,尚需投资6.26亿元,预计于2023年实现投产。

而在2021年在建工程的财务数据中,唐河时代相关项目的在建工程增加147万元,期末余额3.56亿元。兴业矿业在2022年5月的投资者提问中提到,唐河时代工程项目的恢复建设工作仍在推进中,尚未投产。

关于唐河时代在建工程建设进度缓慢的原因,兴业矿业回应称,因项目停建时间较长,各项前置手续已过期或不符合要求需重新办理,且由于疫情原因前置手续办理进度缓慢,原本预计的2023年底投产目前已无法实现,项目复工时间暂不能准确估计。

同时,由于唐河时代目前仍在筹建期,尚无收入,为偿还唐河时代借款、支付利息、日常经营需要等,兴业矿业在2021年与唐河时代发生了非经营性往来金额5.26亿元,占其他应收款的27.5%。但兴业矿业表示,不存在唐河时代收取款项向外部关联方专款的情况,不存在资金占用的情形。

除唐河时代以外,兴业矿业还与子公司兴业贸易发生非经营性往来金额2.3亿元,并表示资金往来主要是内部单位资金调拨形成,用以支付正常的采购业务及少量租赁费、办公费。

值得注意的是,兴业矿业试点以兴业贸易为平台对外销售锌精粉,兴业贸易在2019年和2020年的营业收入均为0,但到了2021年,兴业贸易实现营业收入1.49亿元,而净利润仅48.6万元。

此外,兴业矿业曾在2022年4月收到深交所的监管函,因兴业矿业向合营企业铜都矿业提供借款4160万元,截至2021年末仍有3410万元未收回,占其他应收款总额的23%,对应的坏账准备期末余额为170万元。因此深交所认为,兴业矿业未按规定就前述提供财务资助事项履行审议程序和披露义务。(思维财经出品)■