【直通IPO上海】3月9日报道(文/蛋总)

3月7日晚,北京博睿宏远数据科技股份有限公司(以下简称:博睿数据)发布公告称,上海证券交易所科创板上市委员会于2022年3月7日召开了2022年第15次上市委员会审议会议,对其向不特定对象发行可转换公司债券的申请进行了审核。根据会议审核结果,公司本次发行的申请未获得审核通过。

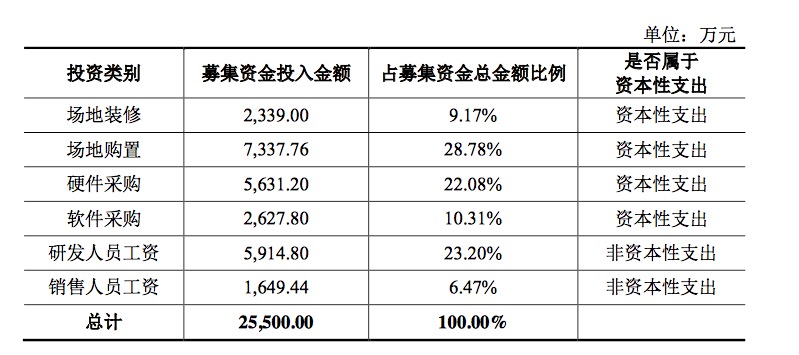

据悉,博睿数据本次发行公司可转债募集资金总额不超过 2.55 亿元(含本数),扣除发行费用后拟投资于以下项目:6611.48万元用于NPM产品研发升级及产业化项目,1.63亿元用于研发中心升级建设项目,2632.64万元用于营销网络建设项目。

但在经历了11月、1月和2月三轮问询后,上交所仍对此次融资合理及必要性、研发升级项目投入重复性、是否投资于科技创新领域以及NPM 产品研发升级及产业化项目竞争优势及预期收入和毛利率合理性这四点提出质疑,也让博睿数据的再融资计划以“审核未通过”按下了暂停键。

三轮问询,“由盈转亏”成关注重点

博睿数据成立于2008年,是一家IT运维管理软件服务商,主营业务为应用性能管理(APM),为企业级客户提供应用性能监测服务、销售应用性能监测软件及提供其他相关服务。公司于 2020 年 8 月成功登陆A股市场,目前是APM行业内唯一一家A股上市公司。

但这个“APM第一股”的日子并不好过。同行业可比公司基调网络、云智慧自2020年起均陆续开展大规模股权融资,分别累计实现融资 9 亿人民币、2.34 亿美元,这不由让博睿数据在市场格局仍相对分散的情况下,面临着市场份额可能被抢占的尴尬处境。

在本次募投项目中,博睿数据主要目标为围绕 APM 产品建立较为完整的端到端、全栈式、一体化 IT 运维产品体系,提升公司产品的整体价值。其中就包括NPM 产品研发升级及产业化项目和研发中心升级建设项目。

博睿数据在回复中指出,自公司2019 年推出针对中端网络性能监测的 NPM 产品以来,收入及占比均呈持续上升趋势。2020 年度及 2021年1-9月,NPM 产 品较上年同期分别增加 36.46%、38.14%,增幅较快。

通过组合联动前端应用性能监测产品 DEM、中端网络性能监测产品 NPM 及后端服务器应用性能监测产品 ADTD,公司可以为客户提供 “D+N+A”的全业务链覆盖、一体化智能解决方案。

但博睿数据也指出,NPM 行业属于 ITOM 行业的细分领域,目前国内尚未有关于该行业市场占 有率的权威公开的统计数据,且国内主要的 NPM 专业厂商科来、天旦等均未上市,无公开披露的收入数据。因此,公司无法准确估计 NPM 产品的市场占有率。

在2月的审核中心意见落实函中,上交所将问题直指2021年的较大亏损和盈利压力,并要求说明 2021年度业绩快报相关情况。

其中,上交所明确指出博睿数据需在募集说明书中对下列事项作重大事项提示:主营业务收入逐年下降,2021年预计出现较大幅度亏损;客户结构发生较大变化,对部分互联网行业的主要客户销售出现下降;2021年度职工薪酬和期间费用大幅增长,盈利能力面临较大压力。

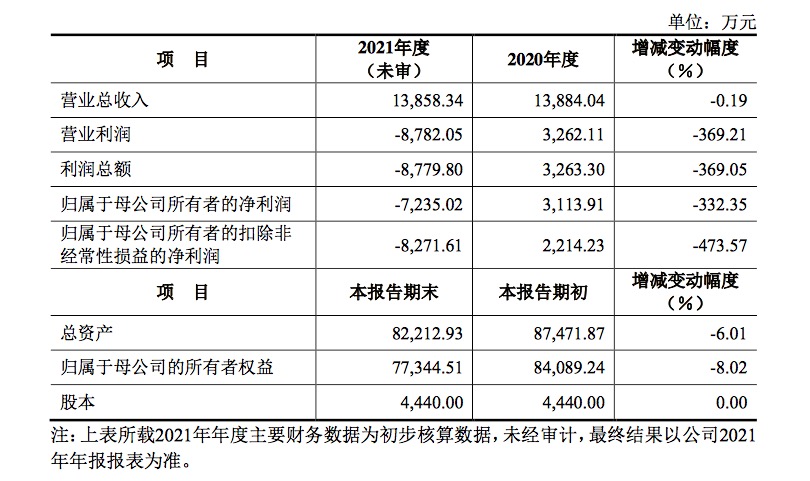

对此,博睿数据在回复中表示,2021年度公司预计实现营业收入13,858.34万元,较2020年度预计下降0.19%,主要系公司互联网相关行业收入持续下滑,传统行业收入增长未能抵减互联网相关行业收入下滑带来的影响。

从公司2021年业绩快报可知,博睿数据来自互联网相关行业的收入为 6,478.66 万元,相较上年同期下降 13.35%,来自传统行业的收入为 7,379.68 万元,相较上年同期增长 15.17%。

同时,近年来,国内APM厂商亦大力开拓市场,抢占各行业客户资源,持续不断的推出新产品、新业务,APM行业的市场竞争日益激烈,部分产品单价持续下降。如果APM市场竞争进一步加剧,产品单价持续下降,或者公司互联网相关业务收入持续下降且幅度较大,而公司在传统行业的开拓情况不及预期,则存在营业收入逐年下降的风险。

此外,博睿数据还指出,APM行业为知识密集型、技术驱动型产业,知识结构更新快, 对专业人员依赖性强,持续吸纳核心人才,不断扩张人员规模,导致公司职工薪酬大幅增长,是公司2021年1-9月由盈转亏、 2021年全年预计出现大幅亏损的主要原因。

如若未来公司人员规模进一步扩张、人力成本增加过快,但人员扩张未能驱动公司业绩实现大幅增长,则公司将面临盈利能力压力较大的风险。

经营数据全面下滑,“APM 第一股”内忧外患

事实上,此次上交所的质疑源于博睿数据近两年的业绩表现,也反映在了资本市场中。

2020年8月17日,博睿数据在科创板正式挂牌上市,IPO发行价格为65.82元/股,开盘价113.10元,涨幅71.83%,截至首日收盘上涨84%至121.11元/股,可谓上市即巅峰。

随后,其股价表现就犹如其各项经营数据,呈现出均下滑的态势。

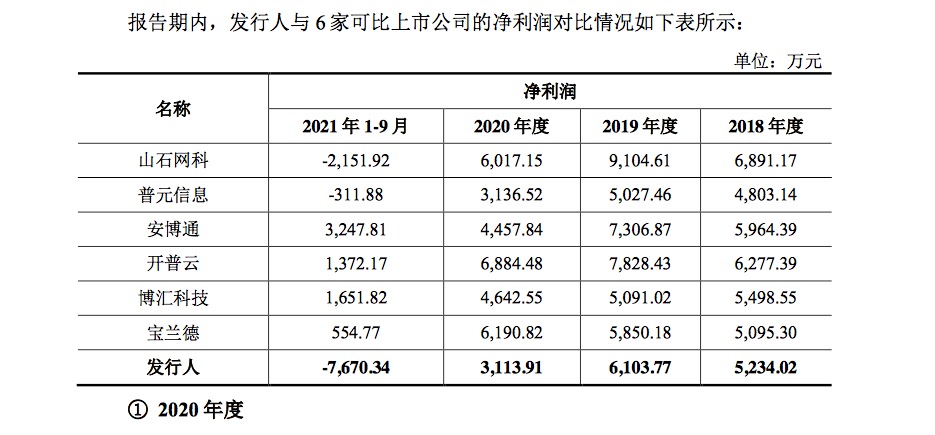

2018年、2019年、2020年及2021年1-6月报告期各期,博睿数据主营业务收入分别为 15,319.82 万元、 16,453.60 万元、13,884.04 万元及 6,251.43 万元,净利润分别为 5,234.02 万元、 6,103.77 万元、3,113.91 万元及-4,827.32 万元。

2021年 1-6 月,公司净利润由盈转亏,其中收入下降主要系公司源于互联网相关行业的收入下降,以及 2020 年度新冠疫情的影响所致。

博睿数据在回复中表示,互联网客户主要因行业波动调整自身业务和经营业绩波动两点原因而减少采购。虽然报告期内公司互联网相关行业新增监测业务需求暂时未能抵减部分主要客户需求变动造成的收入下滑,但公司始终在积极挖掘新业务、应用场景、新需求。

从互联网行业和传统行业的收入金额和占总收入的占比来看,公司来自传统行业客户的收入金额及占比逐年上升,在2021年 1-9 月已超过了来自互联网相关行业的销售收入,且传统行业市场空间较大,将成为公司的业务增长点。

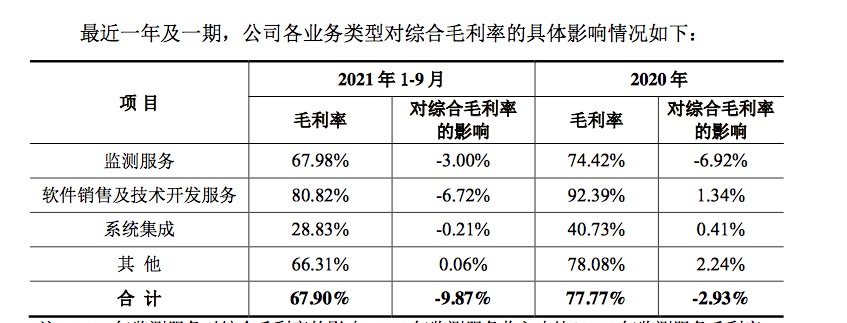

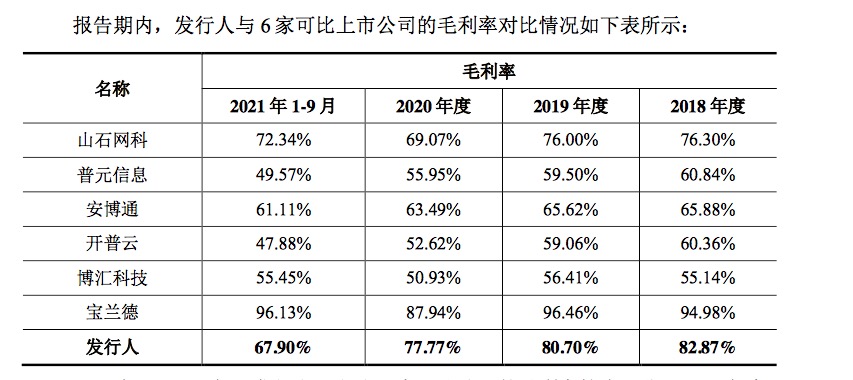

此外,报告期内博睿数据的综合毛利率分别为 82.87%、80.70%、77.77%及 65.98%, 也呈逐期下降趋势。

其中,2020年综合毛利率下降 2.93 个百分点,主要是监测服务业务的影响,其对综合毛利率的影响值为-6.92%。2021年1-9 月,公司综合毛利率下降了 9.87 个百分点,主要是软件销售及技术开发服务的影响,其对综合毛利率的影响值为-6.72%。

虽然对比飞思达科技,博睿数据净利润和毛利率依然具有一定优势;但通过对比6家可比上市公司的净利润和毛利率,可见其下滑较为严重。

值得注意的是,营业收入、净利润、毛利率均下滑的同时,销售费用、研发费用、应收逾期账款金额却迅速上升,进一步加大了博睿数据的资金压力。

文件显示,报告期内,公司的销售费用分别为 2,462.66 万元、2,702.20 万元、3,508.58 万元及 4,776.18 万元,占营业收入的比重分别为 16.07%、16.42%、 25.27%及 76.40%。公司研发费用分别为 2,945.76 万元、3,106.48 万元、3,952.33 万元及 3,429.87 万元,占营业收入的比重分别 19.23%、18.88%、28.47%及 54.87%。

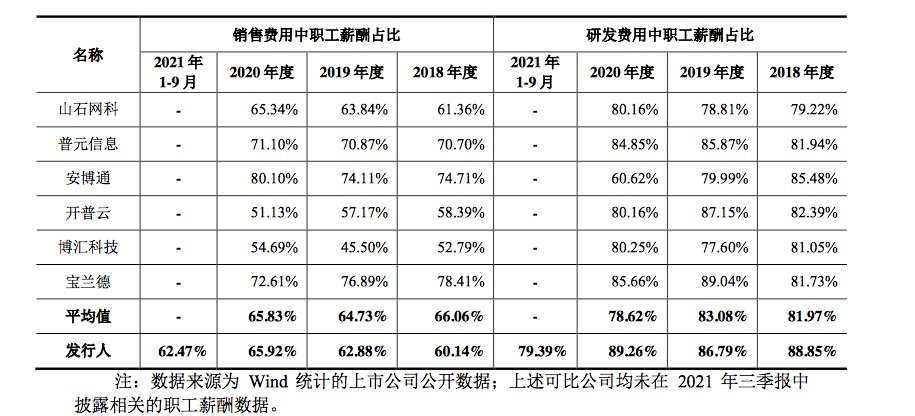

通过对比2018 年度至 2020 年度6 家可比公司研发费用的职工薪酬占比平均值81.97%、83.08%及 78.62%,博睿数据研发费用的职工薪酬占比分别为 88.85%、 86.79%和 89.26%,均略高。同时,传统行业开拓进程缓慢、新增销售人员需要培训也导致2020 年度及2021年1-9月销售费用猛增所带来的业绩变化收效甚微。

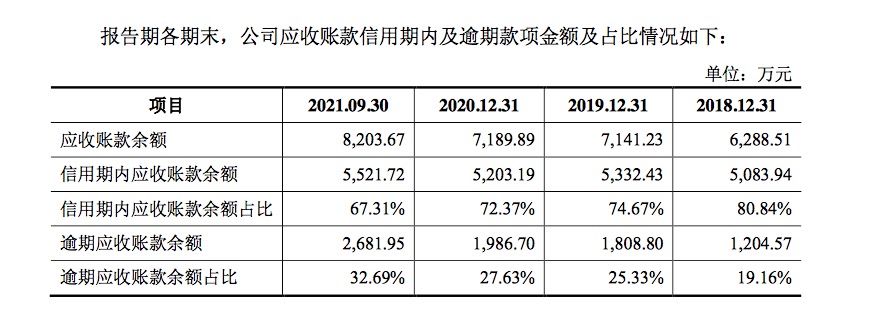

此外,报告期各期末公司应收逾期账款金额及占比均有所增长。截至 2021 年 11 月 30 日,2018 年末、2019 年末和 2020 年末的前十大应收账款客户期后回款比例分别为 100.00%、90.59%和 70.35%。截至2021年9月末,公司共计提坏账准备 1,168.34 万元,占应收账款账面余额的14.24%。

据悉,报告期内,博睿数据经营活动产生的现金流量净额分别为 4,501.63 万元、5,121.24 万元、2,715.21 万元及-6,297.17 万元。

由此看来,业绩由盈转亏、资金压力倍增之下,增发募资失败对于博睿数据而言无疑是雪上加霜。

对于APM厂商而言,各大玩家都需要投入大量资金进行产品的研发和完善。随着越来越多的前沿技术正在被广大企业大规模应用,使得 APM 产品对数据采集和分析的难度与成本大幅提高。因此,增强 APM 产品及服务对于当下新兴技术的适应性,更好的兼容云、容器化、微服务等主流技术也是应用性能管理行业发展的重要一环。

在市场竞争加剧之下,博睿数据无疑面临着更严峻的人才争夺、高额研发以及价格战等问题,可能会导致亏损情况进一步加大。如何早日扭亏为盈或将成为其亟待解决的第一难题。