《投资者网》侯书青

编辑 吴悦

2021年光伏上游原料的涨价潮无疑让相关企业赚得盆满钵满,但对于中下游的光伏电池、组件类企业,日子却并不好过。拟于创业板IPO的江苏润阳新能源科技股份有限公司(下称“润阳股份”)就是其中的一家。

润阳股份主要从事太阳能电池片的研发和生产,2020年及2021年,公司的电池片销量稳居全球第三位,公司生产的单晶PERC太阳能电池片产品,也受到了包括隆基股份、晶科能源等大型组件厂商的青睐。

2021年末,润阳股份的主要原材料硅片的价格涨幅明显,较年初上涨了177%,导致公司当年的毛利率受挫。润阳股份此次拟在创业板募资40亿元,并预计将20亿元用于年产5万吨高纯多晶硅项目,公司称,此为向上游原材料领域的延展业务。

截至报告期末,润阳股份拥有1项异质结电池相关的自研发明专利,另有正在申请的3项发明专利。公司在招股书表示,目前其相关技术已经取得了一定突破。而包括通威股份在内的多家同行公司的异质结电池产品已经进入研发末期,甚至提前进入了生产销售阶段。

毛利偏低,进军原料领域

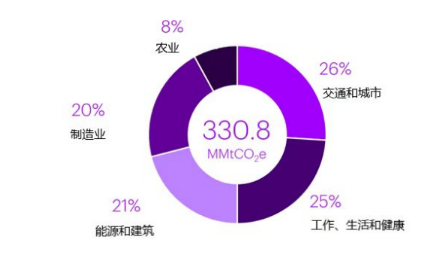

2020-2021年,全球光伏应用市场的装机容量快速增长,新增装机容量分别为130GW、170GW,2018-2021年期间的复合增长率高达21.58%。国际可再生能源署(IRENA)预测,全球光伏累计并网装机量将从2021年的926GW提升至2050年的8519GW。

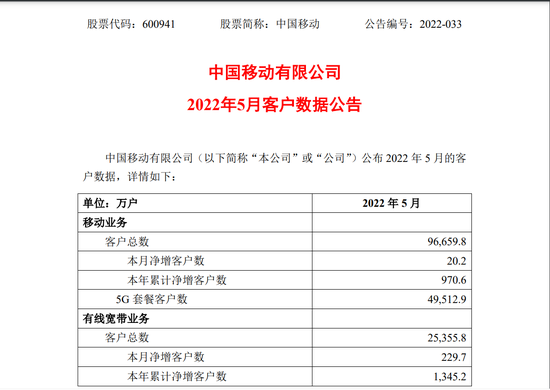

目前A股市场上以光伏电池为主营业务的上市企业,只有通威股份(600438.SH)和爱旭股份(600732.SH),这两家公司也是全球前两名的光伏电池制造商。此次计划上市的润阳股份正是第三名。

无论是从规模还是行业地位上看,爱旭股份与润阳股份都不是通威股份的对手。

2021年,通威股份的产品销量达34.93GW,而同期爱旭股份及润阳股份的销量分别为18.85GW和13.43GW。从产能上看,润阳股份与前两家企业的差距更加明显,通威股份和爱旭股份的年产能分别为45GW和36GW,而润阳股份只有21GW。通威股份2021年的营收,也是后两家企业营收总和的2倍有余。

通威股份的业绩,主要由硅料板块贡献。在光伏电池之外,通威股份还是全球最大的多晶硅龙头,2021年在国内硅料市场中占据着21.6%的市场份额。

从2021年年初开始,硅片价格发生了明显上涨,年末较年初的价格上涨了177%,乘着这一波行情,通威股份硅料业务2021年的收入同比增长了186.89%,毛利率高达66.69%。

而与通威股份不同的是,润阳股份的业务结构十分单一,且目前尚未拥有硅料生产能力,超过99%的业绩仰赖光伏电池。受硅片价格上涨影响,润阳股份2021年的净利润同比下滑了5.4%,毛利率也从2020年的16.57%下降至9.74%。

招股书显示,2021年,硅片成本在润阳股份太阳能电池片的业务成本中占7成以上。而通威股份作为“三巨头”中唯一有能力自产原材料的企业,其业绩有目共睹。“通威模式”,也为业内诸多企业指出了一条路。

目前已有多家上市公司已经抛出了硅原料扩产项目,大全能源(688303.SH)计划投资40亿元用于年产35000吨多晶硅项目,另外,还提交了一个年产10万吨高纯硅基材料项目的定增方案。通威股份也官宣了年产5万吨的高纯晶硅项目。

润阳股份计划把此次IPO募集的40亿元资金中的20亿元用于年产5万吨高纯多晶硅项目,拟由子公司润阳硅材料实施,项目总投资接近50亿元。

产能扩张消息频出,也未能压住硅料价格的上涨势头,从通威股份硅原料产品高达66%的毛利率来看,若产能成功落地,润阳股份的毛利率或将得到改善,业绩或将得到新的增长引擎。但另一方面,在同行纷纷扩产的背景下,润阳股份的硅原料业务在落成之后,也将面临较大的竞争压力。

研发投入偏低,新技术进展较慢

新能源电池市场最引人关注的话题,在于未来技术路线。

当前,传统的P型电池已经接近转换效率的天花板,提升空间极其有限。通威股份电池产品的电池量产平均转换效率为23.53%,爱旭股份为23.5%,润阳股份的产品转换效率略低,为23.2%。

在此背景下,N型电池脱颖而出,也衍生出许多关于技术路线的观点,目前电池厂商看好的路线主要有Topcon和异质结(HJT)。

而润阳股份目前的主要产品为单晶PERC电池片,属于P型电池。在募投项目中,年产5GW异质结电池片生产项目也引起了关注,润阳股份计划投资5亿元,交由子公司润阳悦达实施。

2019-2021年(下称“报告期”),润阳股份的研发费用率分别为3.31%、2.98%、3.79%,在行业内处于平均水平。另外,报告期内,通威股份、爱旭股份的营收均高于润阳股份,直到2021年,润阳股份才逐渐拉近了与爱旭股份之间的差距,但与当年通威股份634.91亿元的营收相比,差距属实不小。这也导致报告期内润阳股份的研发投入总额与同行之间的差距更为明显。

此外,润阳股份的研发人员数量与通威股份、爱旭股份之间也存在差距。截至2021年末,通威股份的研发人员数量为3335人,爱旭股份为1415人,而润阳股份仅有420名研发人员。

研发投入与研发力度上的差距,在研发成果上的反应较为直观。

爱旭股份在2021年半年报中称,公司的高效N型ABC电池产品预计将在2022年年中形成8.5GW的规模生产能力,包括位于义乌的2GW和位于珠海的6.5GW两条生产线;通威股份也官宣称“于2021年建成了业内首条GW级HJT生产线”;金辰股份在2021年业绩说明会上称,“高效电池技术路线现在处于研发阶段末期,预计2022年第四季度开始市场销售。”

润阳股份招股书显示,至报告期末公司拥有1项异质结电池相关自研发明专利,另有正在申请中的3项发明专利,公司的在研项目“HJT高效电池开发”计划,其结束时间预计为2023年12月。

可能看出,在追赶新技术的道路上,润阳股份显得有些跟不上进度。

负债率高,急需融资“解渴”

招股书显示,报告期内润阳股份为了抓住光伏市场的新一轮机遇,采取了多种融资策略。这也导致公司较高的资产负债率。报告期各期末,润阳股份的资产负债率分别为78.84%、75.48%和81.39%,显著高于同行公司60%-70%的平均水平。

至2021年年末,润阳股份账上货币资金余额仅223.77万元,却有超过3000万元的应付账款和1.4亿元的其他应付款。

与通威股份、爱旭股份相比,润阳股份的规模还是较小,但行业机遇从来不会“等客上车”。因此,润阳股份在过往的融资方式上显得有些激进。在招股书“发行人内部控制情况”部分中,可以发现其财务内控情况存在诸多合规问题。

为了满足金融机构管理要求和日常经营所需资金,子公司润阳悦达在2019及2020年的转贷数额分别为1.4亿元、1亿元。在2020年后,公司未发生新的转贷事项。

同时,润阳股份与子公司还存在无真实交易背景的票据流转,润阳股份、润阳悦达等子公司均发生过相关行为,各期期末票据流转总额近5亿元。此外,公司还存在通过个人卡收支款项的问题。

为了缓解现金流压力,润阳股份还通过以货币资金、房产、土地使用权、生产设备等资产作为抵押物取得债务融资。因此原因而受限资产的资产账面价值在公司总资产中的比例高达40.46%。

此次IPO,公司计划拿出15亿元补充流动资金以缓解偿债压力并减少对债务融资的依赖度。对润阳股份而言,这15亿元无异于一场及时雨。若此次IPO未能如愿以偿,润阳股份恐怕还需要再过一段“苦日子”。(思维财经出品)■