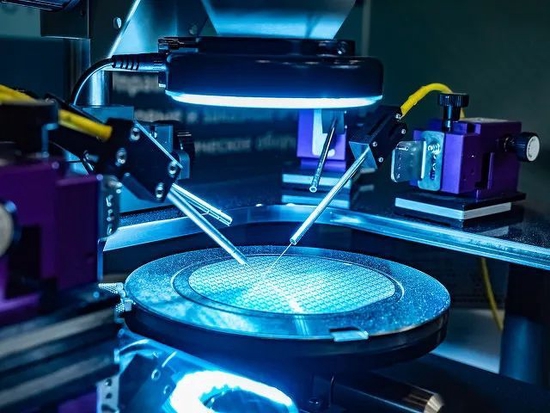

图源:图虫

图源:图虫从前些年爆火的AI芯片,到如今的汽车芯片,我们不难看出相似的路径,资本、市场纷纷看好,创业者大批涌入,堆砌起泡沫,又很快进入到行业洗牌期,在泡沫中挣扎。

作者:倪雨晴编辑:张伟贤

“现在汽车芯片的估值太高了,高到离谱。有些做MCU的企业,只要和汽车沾边,营收只有几千万,估值就叫到了20亿元左右。”近日,一位投资人向21世纪经济报道记者感慨道。

这并不是今年的新现象,在去年年底,就有多位投资人向记者指出,国内整体芯片市场从群雄并起阶段进入排位赛阶段,而随着新能源汽车的成长和缺芯的持续,围绕着汽车的芯片已经成为半导体投资焦点,相关的企业估值高涨。

承风资本合伙人尉言凯告诉21世纪经济报道记者:“汽车电动化、智能化、车载芯片确实是大机遇,尽管车载估值高也会有人投。但是今年整体半导体融资热度降了很多,二级市场倒挂太严重,好多之前估值颇高的企业,今年都不好融资。投资机构也放缓了节奏,观望情绪严重。”

甚至有投资人直接提出了“资本寒冬”的观点,此前的中国·南沙国际集成电路产业论坛上,华登国际合伙人王林说道:“资本寒冬这个词有点夸张,但大家也要认清现实。从华登投的企业来看,4月份开始芯片销量处于断崖式下降,5月、6月也不好,在这种情况下,今年半导体板块的调整也很难避免。去年不管做什么,只要是芯片、半导体相关的,只要是团队不错都能融到资。今年开始大家感受到压力,都要算回报了,不能像前两年一样凭着一腔热血砸钱。”

汽车芯片热潮

一直以来汽车芯片的市场规模并不大,仅占整体芯片的10%左右,大家也几乎不担心产能供应,然而近两年最紧缺的却是这10%,持续影响着产业链中下游。

今年上半年,国内外的汽车厂商都受到缺芯影响,再加上疫情反复,短暂停产的信息也频频传出。根据汽车行业数据预测公司AutoForecast Solutions的数据,今年全球汽车市场累计减产量会攀升至约304万辆。

除了整车厂商,供应商们也受到波及,例如国内汽车零部件供应商均胜电子在今年上半年亏损1.1亿元。在业绩预告中,均胜电子表示,一方面2022年上半年汽车行业整体产量下降,同时2021年下半年以来受疫情、芯片短缺、原材料涨价与运输费用上涨等的影响,公司业绩出现较大亏损。

在上游供应链仍紧张的情况下,汽车芯片的热潮也十分汹涌。广汽资本总经理袁锋就打了个比喻,中国芯片创业公司的数量也是一个“摩尔定律”,每半年增加一倍。由于缺芯太过严重,车企一天恨不得接待十家芯片企业。

当前汽车芯片的赛场上,选手越来越多。传统的车用半导体企业包括恩智浦、瑞萨、英飞凌、意法半导体等,均为海外大厂,同时老牌的博世等供应商们也在强化芯片制造领域。

国内既有地平线、芯驰科技、奕行智能等专攻汽车芯片的新兴企业,也有直接切入芯片领域的汽车制造商,包括广汽、比亚迪等。

以广汽为例,据介绍,一方面广汽进行生态圈的投资,比如广汽是地平线很早期的投资人,投了地平线三轮,已经有十几款广汽的车型在用地平线芯片。另一方面,广汽和粤芯半导体做了对接,共同开发未来车型所需的芯片。目前广汽集团部分电子控制器(ECU)产品已形成初步的国产化推进方案。

据悉,比亚迪半导体产品阵营包括业级通用MCU芯片、工业级三合一MCU芯片、车规级触控MCU芯片、车规级通用MCU芯片以及电池管理MCU芯片等,累计出货量达到了20亿颗。

在袁锋看来,芯片紧张不是短期的事件,甚至2023、2024年芯片还在缺乏,而新能源汽车还将为芯片带来蓝海市场。

他谈道:“当初的预计是到2025年中国的新能源车达500万辆左右,最新估计是今年或明年就能达到。在传统车当中,汽车半导体的价值大概在300亿美元,而新能源车超过了700亿美元,其中增长最明确的是功率半导体。如果新能源+特别智能的车,芯片用量从数量还是金额都是传统车的6倍左右。”

但是需要指出的是,车规级芯片并非易事,初创企业更要谨慎。有投资人指出,初创公司能拿到的市场份额较少,虽然有机会,但是最好需要先在消费类电子的相关领域有积累,再细分出来了一个市场去做车用产品,才能扛得过其他公司两三年的认证期。

投资遇冷

相比于汽车芯片的火热,其他领域的芯片公司并不总是如意。仅从今年国内上市的半导体公司看,几乎一半都破发了,估值也在缩小。在错综复杂的2022年里,投资机构们出手更加谨慎,也更看重账面盈亏。

一名投资人指出:“最近做投资的都有一个深刻感觉,一级市场太贵,二级市场大跌,面粉比面包贵,投资越来越难做,根本下不了手。以前很香的pre-IPO也不香了,2019年如果做pre-IPO还有比较高的收益率,但是有些我们觉得可以赚很多钱的项目,现在看起来也就赚个1倍左右。另外还有一些可能做了Pre-IPO是亏钱的,因为这些都是2020年、2019年两三年前的pre-IPO价格,高于现在的市价。”

因此,“现在我们也会有意识地规避估值过高或者高度依赖融资现金流企业。我们也可以通过债务方式、债权融资方式一定程度上解决这个问题。但如果面临的是两到三年的下行周期,这个空间也不是很大,”该投资人表示,“同时从退出路径统计看,科创板刚开始基本4个月就审核通过了,现在平均要11个月,而且申报终止比例逐渐增加,有60%是申报终止。所以实际上一个是上市挣不了钱,更大可能连上市机会都没有。在这种情况下,做投资的也应该做成一个共识,不要再去哄抬价格。”

从大的背景看,目前半导体市场的增速和红利都在变小。

在整体市场层面,粤澳半导体产业基金、执行事务合伙人刘丹谈道:“根据数据统计,全球半导体市场经过2020年-2022年3年持续高速增长后,2023年增速可能会掉到5%左右。各个细分领域冷热会出现不均,但整个大盘下来的时候,实际上投资一定是整个板块都往下走,这是一个非常值得警惕的事件。”

兴橙资本合伙人冯锦锋说道:“最近三至五年,中国所有的芯片从业企业充分享有了市场红利。但是资本红利和市场红利在接下去的5-10年都在变小,资本市场方面,一级市场太贵,二级市场估值又在朝下滑,资本红利会越来越小;市场红利越来越小的原因是市场同业太多,同一个产品、同一个型号企业都有,导致本来是打着国产替代的旗号,现在变成内卷,企业之间同质化竞争。”

从前些年爆火的AI芯片,到如今的汽车芯片,我们不难看出相似的路径,资本、市场纷纷看好,创业者大批涌入,堆砌起泡沫,又很快进入到行业洗牌期,在泡沫中挣扎。

有半导体公司高管直言,当前国内设计芯片公司有2800多家,而美国只有几百家。国内有的公司既不toB,也不toC,而是toVC,甚至有的企业到处选址开公司,就是为了讲故事、拿资本。但是虽然VC钱烧掉了,人也会烧出来,未来会有整合并购。

不少投资人的共识是,大家需要认清现实,回归理性,抱团取暖,提前做好应对危机的准备。同时也是一个发展的好机会,现在有一个合理的估值点,国内半导体行业机会大于全球,先活下去,然后寻找机会发展,等经济缓过来可能会做得更好。