原标题:开盘跌超19%,高瓴重仓的百济神州还是没逃过破发 来源:官微

【直通IPO北京】12月15日报道(文/韩文静)

“绿鞋”托底、高瓴重仓的百济神州,依然没有逃脱破发的魔咒。

今日,百济神州登陆科创板,发行价192.60元,开盘跌8.12%报176.96元。开盘后股价继续跳水,跌幅最高达19.07%。截至午盘,百济神州跌12.77%,报168元,总市值来到2242.45亿元。

专注于研究、开发、生产以及商业化创新型药物,百济神州成为首个实现“美股+H股+A股”三地上市的生物医药企业。

IPO前,为稳定新股股价,百济神州曾引入了“绿鞋机制”,授予中国国际金融股份有限公司为期30日的超额配售选择权,可超额配售不超过1726万股人民币股份。

然而,资本市场总是风云难料。连年亏损、惨遭破发的百济神州想要讲好创新药的故事,远比想象中的难。

“烧钱”搞研发,亏损超百亿

专注于肿瘤创新药,百济神州深耕肿瘤领域,实现了多款产品的获批上市。公司共有3款自主研发药物处于商业化阶段,分别为百悦泽、百泽安和百汇泽。

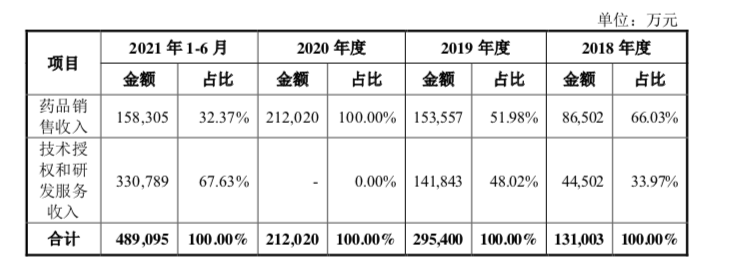

招股书显示,公司的商业化产品及临床阶段候选药物共有48款。目前,公司的主营业务收入包括药品销售收入以及技术授权和研发服务收入,分别占比为32%和67%。

在百济神州今年8月的全球研发日投资者电话会上,公布了其最新的早期研发管线布局与开发进度,并表示目前百济神州的临床前、临床阶段与商业化管线已经覆盖了世界上超过80%的高发癌症类型。

值得一提的是,百济神州的亏损还在持续扩大。2018 年度、2019 年度、2020 年度及 2021 年 1-6 月,公司归属于母公司股东的净利润分别为-47.47 亿元、-69.15 亿元、-113.84 亿元及-24.93 亿元。截至 2021年6月30日,公司累计未分配利润为-300.76亿元。

对于创新药企业而言,前期的持续亏损也不足为奇,但若长此以往,公司资金链将难以为继。“烧钱”搞研发仍是其亏损的主要原因。

数据显示,2018年至2020年,百济神州的研发费用金额分别为45.97亿元、65.88亿元、89.43亿元,几乎是目前国内上市企业研发投入最高的企业。招股书的数据显示,截至2021年11月4日,公司研发人员超过 2800 名,占员工总数超过 36%。

然而,同样是研发PD-1,百济神州的投入远高于恒瑞医药。2021年上半年,百济神州的研发投入约为41.45亿元,同期的恒瑞医药为25.80亿元。百济神州的研发投入几乎是恒瑞医药的两倍。

对于“烧钱”一事,百济神州总裁吴晓滨曾给出解释,“烧钱”大部分都用在临床上了,之所以研发支出比国内同行高很多,主要是临床试验做得多,且不仅在中国做,还在全球范围做。如果在全球做临床试验,从这个角度来讲,公司的研发投入其实不多。

资本市场看好,高瓴一路“陪伴”

弗若斯特沙利文发布的研究数据显示,2020年,全球年新发癌症患者数量已增加到1930万人。其中,中国新发癌症患者数量约为460万人。

目前,中国的抗肿瘤药物市场仍以化疗药物为主导,占整体市场的60%以上,其他靶向药物占29.1%,其余7.5%为免疫治疗药物。

面对潜在的巨大市场,百济神州带着一众创新药构建起护城河。成立11年来,百济神州在一级市场和二级市场累计获得超百亿元的融资。去年7月,百济神州达成了20.8亿美元的股权募资,成为全球生物医药历史上生物科技公司新增发行规模最大的一笔股权融资。

尽管公司距盈利遥遥无期,但却并没有阻挡资本市场对其长期价值的认可,高瓴就曾多次加仓百济神州。

早在2014年,高瓴资本就参与了百济神州的A轮融资以及2015年的B轮融资,从2016年美国上市,到上市后的定向增发,再到香港上市,高瓴一直都在参与百济神州的融资。

11月16日,高瓴旗下专注于二级市场投资的基金管理人主体HHLR Advisors公布了2021年三季度美股持仓数据。

数据显示,高瓴前十大重仓股为百济神州、传奇生物、天境生物、On 昂跑、京东、赛富时、爱奇艺、拼多多、BridgeBio、DoorDash。

百济神州已经连续三个季度稳居高瓴第一大重仓,高瓴持仓约547.2万股,持仓市值约19.86亿美元,占据高瓴美股组合超四分之一的比例。

在港股市场上,“Hillhouse”也同样重仓百济神州。根据最新公布的招股书,目前高瓴是公司的第三大股东,高瓴及其子公司合计持有百济神州1.47亿股股份。

实现三地上市,被质疑忙着“圈钱”

谋求多地上市已经成为创新药企“回血”的普遍途径。

众所周知,生物医药研发是一个高风险、长周期的过程,需要耗费大量的时间和资金,“烧钱”也因此成为医药行业的通病。

百济神州成立于2010年,曾于2016年在纳斯达克上市,2018年在港股上市。今日登陆A股后,百济神州成为了首家实现“美股+H股+A股”三地上市的生物医药企业。

据悉,百济神州科创板IPO拟募资200亿元人民币,相比于两年前在港股募资的70.8亿港元,翻了近三倍。如期回归科创板的百济神州,将在一定程度上改变国内制药企业的竞争格局。

本次在科创板的上市,也被部分业内人士质疑“圈钱”。作为头部药企,百济神州成立的11年以来还从未盈利,高额的研发投入和销售投入使得其始终摆脱不了“烧钱”的标签,经营模式遭质疑。甚至有医药圈人士则称,百济神州在美股和港股圈钱还不够,又要来科创板了。

受破发影响,今日百济神州的港股迎来跟跌。百济神州H股开盘后走低,截至发稿前跌幅达到5.36%,报166港元,市值2015亿港元。

在百济神州“三地上市”的光环下,是持续扩大的亏损黑洞,登陆科创板只是一个开始,百济神州还需要给投资者更多的底气。