资管业务剥离、个人养老保障管理业务压降,养老险公司正面临重新定位和转型的十字路口,需寻找新的业务增长点

文|丁艳

编辑|杨芮 袁满

“人口老龄化加剧”、“养老第三支柱”等关键词频频登上热搜,个人养老金政策落地后金融机构正同台竞技、群雄逐鹿,而和养老最为相关的养老险公司却在持续压降主业,站在转型十字路口。

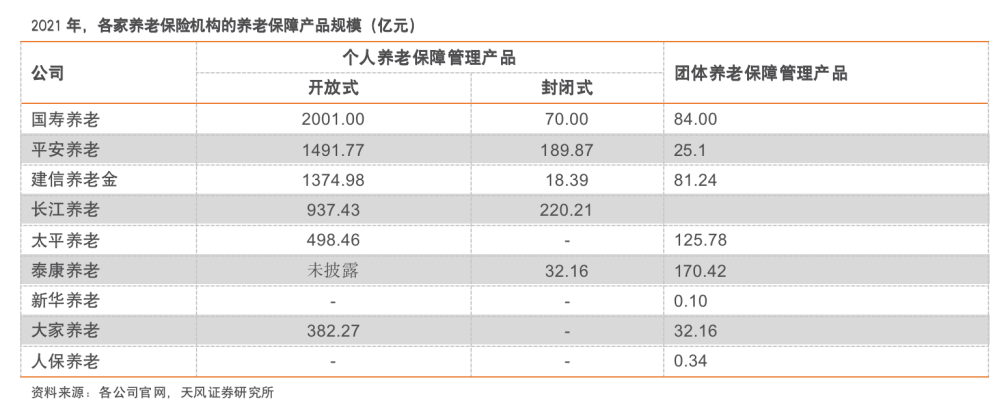

以年金起家的养老险公司正根据监管要求剥离相关资管业务、压降个人养老保障管理产品业务,回归养老本源。公开披露数据统计显示,2021年,国寿养老、平安养老、长江养老、太平养老、大家养老合计压降个人养老保障管理产品业务规模超过4000亿元,降幅超40%。其中国寿养老、平安养老、建信养老和长江养老养老保障产品规模均超1000亿元,目前养老险公司该类业务仍在压降过程中。

银保监会去年年末发布的《关于规范和促进养老保险机构发展的通知》(下称《通知》)涉及养老险公司的产品和业务结构的调整,倒逼养老险公司开启了转型之路。

截至目前,10家养老险公司均已向银保监会报送公司定位、转型和业务规划方案。对此,《财经》记者书面采访养老险公司方面,部分养老险公司指出,监管机构目前正在研究中,尚未确定,目前暂不方便回应。

据一位知情人士对《财经》记者透露,目前平安养老、国寿养老转型选择了“年金+保险”方向,长江养老选择了“年金+资管”方向,建信养老则是选择了资管方向。

“对养老险公司而言,转型很难。”清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生对《财经》记者表示,此前支撑养老险公司业务发展的企业年金、资管、短期养老理财这三大支柱,有两项业务需要规范和清理,其需要寻找新的增长点。

一位寿险业高层对《财经》记者表示,“未来只有具备年金资质的养老险公司才有差异化存在的必要,因为养老险公司的第三支柱养老金业务、养老保险等业务和普通寿险公司高度重合,甚至覆盖。”

主业压降背后的盈利难题

养老险公司的业务结构变化经历了三个阶段。原本系承接第二支柱企业年金业务而生的养老险公司,最初即面临了企业年金业务新增规模、盈利空间有限的难题。

原保监会2015年出台《养老保障管理业务管理办法》后,养老险公司的业务范围开始拓展。由此,个人养老保障管理产品、资管业务成为部分养老险公司的重要盈利闸口。虽养老险公司规模不大、受关注度不高,但也形成了各自独特的业务模式。

而后,为深化金融供给侧结构性改革,推动养老保险机构进一步聚焦养老主业,更好服务多层次、多支柱养老保险体系建设,银保监会要求养老险公司重新定位,聚焦商业养老保险、企业(职业)年金基金管理、养老保障管理等具备养老属性的业务领域,积极参与第三支柱养老保险建设。

业务模式上,10家养老险公司各有不同,诸如人保养老、新华养老业务集中在企业、职业年金管理方面,大家养老则只能做表内保险业务;平安养老、太平养老和泰康养老则对表内和表外业务均有涉及;长江养老和国寿养老铺设范围涉及诸多资管业务。

2021年12月17日,和养老险公司发展息息相关的《通知》下发,涉及产品和业务结构调整两方面内容,对养老险公司影响颇深。

具体而言,首先,银保监会原则上不再允许养老险机构经营保险资产管理业务,包括受托管理保险资金和开展保险资产管理产品业务等;其次,《通知》要求持续压降清理现有个人养老保障管理产品。2022年6月30日前,适时停止相关产品新增客户,原则上于2023年底前完成存量业务清理。

一位寿险业高层对《财经》记者表示,养老险公司中诸如长江养老、国寿养老此前资管业务较多,现在银保监会要求剥离后,其可以把这部分业务放到各自保险集团内部,该文件影响更多的是其第三方资管受托业务等。

据了解,目前国内10家养老险公司均有经营该业务的资质,其中成立时间相对较短的新华养老、人保养老、恒安标准养老、国民养老暂未开展该个人养老保障管理产品业务,因此实际开展个养业务的养老险公司主要为6家。

据天风证券研报指出,2021年个人养老保障管理产品业务市场份额排名前四的机构为国寿养老、平安养老、建信养老和长江养老,其养老保障产品规模均超过1000亿元,头部集中化效应较为明显。

对于2022年该类业务具体情况,多位养老险公司人士指出仍在压降过程中。一位头部养老险分公司负责人对《财经》记者表示,每款个人养老保障管理产品锁定期不同,部分锁定期短的产品到期后,养老险公司不主动发行或客户不再续期,这类产品就不存在压降问题。同时其指出,今年上半年市场环境萎靡,短期理财产品收益较差,养老险公司个人养老保障管理产品背后底层资产支撑不足。

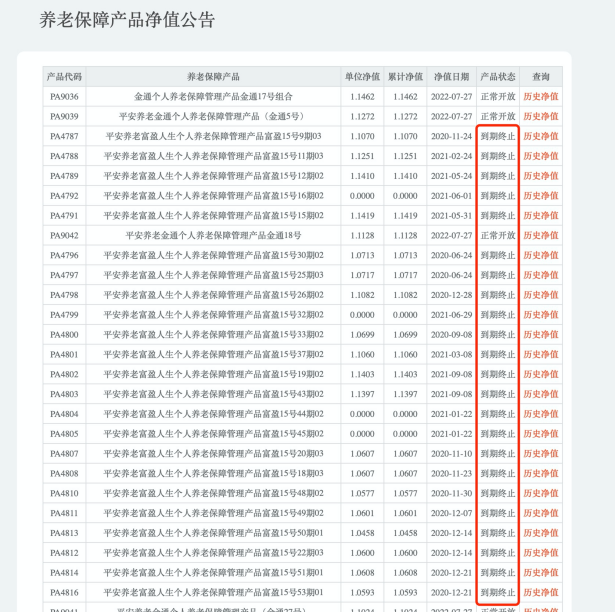

据《财经》记者查询平安养老险官网发现,其“养老保障产品净值公告”一栏数据显示,目前共计85款个人养老保障管理产品,其中68款个人养老保障管理产品目前已处于到期终止状态。

(图片来源:平安养老险官网)

(图片来源:平安养老险官网)多位养老险业内资深人士对《财经》记者表示,保险资管和个养业务在养老险公司占比较高、盈利较好,剥离后这两类业务后养老险公司业务结构将发生巨大变化,若仅靠企业年金、职业年金业务,公司将面临盈利难题。

但与此同时,一位大型头部养老险分公司负责人则对《财经》记者表示,短期内资管业务剥离、压降个养业务后可能会对养老险公司短期业绩带来较大影响,但这并非“伤筋动骨”的大问题,从长期来看影响并不大。

转型需寻差异化赛道

主业压降背后,养老险公司正亟待寻找新的增长点。

按照监管要求,养老险公司未来发展路径主要将聚焦商业养老保险、企业(职业)年金基金管理、养老保障管理等具备养老属性的业务领域,同时参与第三支柱养老保险建设。

“毋庸置疑,发展养老保险、参与第三支柱养老金融是养老险公司未来探索发展的主要方向,但路径也较为艰难。”朱俊生对《财经》记者分析道,一方面,第三支柱市场不仅包括养老保险,还包括银行理财、基金等;另一方面,养老险公司若是希冀发展商业保险,其自身销售能力相对较为局限,过去做养老保障产品主要跟互联网结合较多,线下销售团队几乎未建立。若养老险公司转型,其需要在非个人渠道方面探索合作,这对于to B市场比较重要。

同时朱俊生强调,养老险公司隶属于各自保险集团,可以相互支持,但其若是希冀发展第三支柱养老保险,可能会跟集团其余寿险子公司之间带有冲突性质,需要集团层面对不同子公司发展方向进行布局和定位。

截至目前,已有5家养老险公司拥有了受托管理、账户管理和投资管理的年金“全牌照”,分别为平安养老、太平养老、长江养老、人保养老和国寿养老。另外,泰康养老既是年金基金法人受托机构也是账户管理机构,其投资管理牌照由泰康资管管辖,泰康保险亦是间接拿到了年金业务的“全牌照”。

申万宏源证券在其研报中指出,头部养老险公司中,国寿养老、长江养老、人保养老、新华养老并不经营负债型的人寿保险业务,仅经营受托型的养老保障管理业务、企业年金、职业年金等业务,与监管导向存在一定差异。其中还强调,政策意图是要求养老险机构体现专注养老金融服务长期性和保障性,提升管理水平,短期或对个人养老保障业务委托投资规模产生影响,长期倒逼养老险机构深度参与第三支柱建设。

事实上,养老险公司转型已初见端倪。今年4月,平安养老险发布变更注册资本有关情况的信息披露公告,其指出拟向股东申请增资105.2亿元。据了解,平安养老险大幅增资主要系公司计划个人养老年金保险业务。

对于未来养老险公司的具体转型方向,一位头部养老险公司董事长对《财经》记者表示,“养老险公司在参与第三支柱方面确实和寿险公司存在一些重叠,但是其可以寻找新的差异化赛道。从投连险、万能险角度来看,市场空间依然很大,养老险公司可通过银行、互联网渠道来销售。同时,在灵活就业人员方面,养老险公司可以和就业平台等方面进行合作。”

他还指出,养老险公司可以在万能险、投连险方面发挥年金投资的优势。从固定收益投资方面来看,养老险公司与银行、银行理财子等机构相差不大,但在权益投资、主动管理方面,养老险公司深耕年金市场超10年,显然经验更加丰富。

下一步,养老险公司的转型将加速。据了解,银保监会已向养老险公司征求意见,未来将按照机构监管的要求,出台养老险公司相关的监管办法,并将出台更加具有针对性的行业细则。

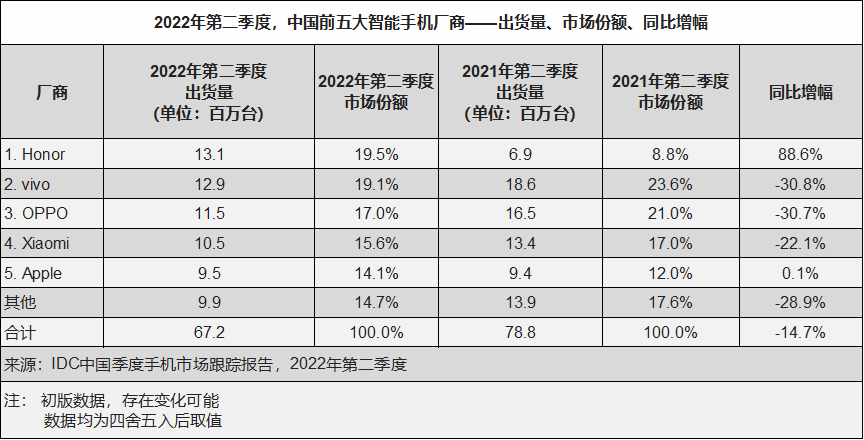

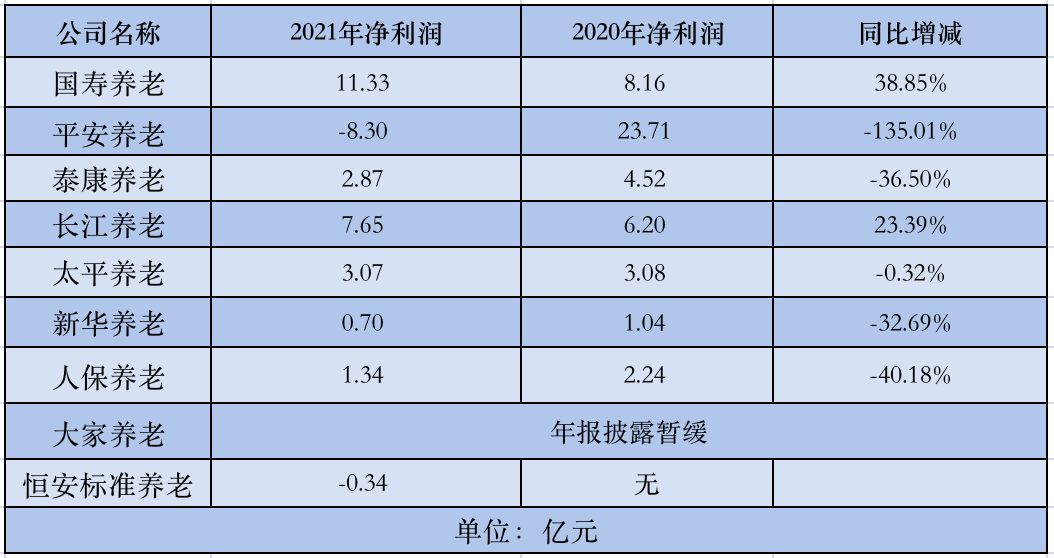

数据显示,已披露2020年、2021年年报数据的7家养老险公司中,有五家养老险公司2021年净利润出现不同程度的下滑。

(数据来源:养老险公司2021年年报)

(数据来源:养老险公司2021年年报)其中,平安养老险2021年净利润同比下降135.01%,净利润由盈转亏,亏损8.30亿元;人保养老、泰康养老、新华养老、太平养老2021年净利润同比下降幅度分别为40.18%、36.50%、32.69%、0.32%。泰康养老2021年公司净利润为2.87亿元,但其年报合并净利润为-2.49亿元。

五家养老险公司净利润同比下滑背景下,国寿养老、长江养老净利润却在同比上升,分别上升38.85%、23.39%。

究其原因,据头部养老险公司负责人对《财经》记者指出,国寿养老和长江养老主做企业年金以及职业年金的托管投管业务,不涉及太多保险业务,所以其2021年净利润影响较小。这和保险行业大趋势相关,目前养老险公司保险业务大趋势是下降,特别是关于个人养老业务领域。

与此同时,一位头部养老险公司业务部人士亦分析,长江养老和国寿养老只做资产管理型业务,个人养老保障管理产品业务压降对其肯定会有影响,但并不那么明显。同时其提及,个人养老保障管理产品业务不进财务报表,养老保障业务的压降会对养老险公司产生影响,但不如纳入财务报表的保险业务对财务资产负债表影响那么大。

(作者为《财经》记者)

题图来源| Pexels

版面编辑 | 李郝钰