原标题:一周增发融资 | 晶盛机电拟募57亿,东兴证券、贝因美、奥飞娱乐定增额“缩水”

图片来源:图虫

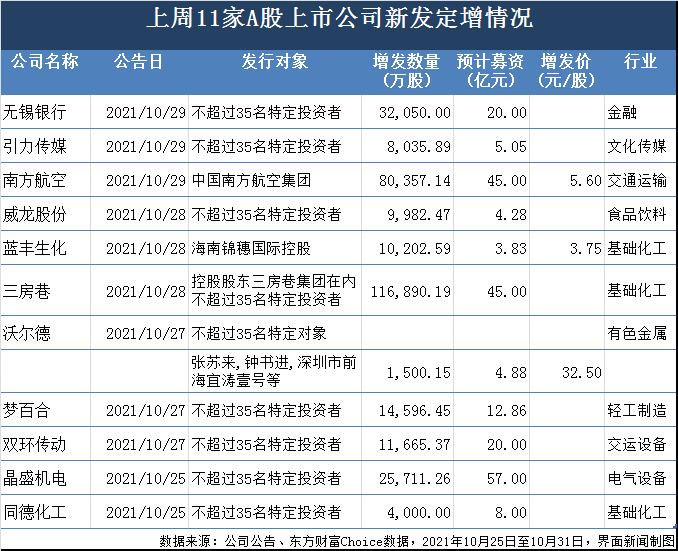

图片来源:图虫2021年10月25日至10月31日,据界面新闻记者不完全统计,晶盛机电(300316.SZ)、三房巷(600370.SH)、南方航空(600029.SH,01055.HK)、无锡银行(600908.SH)、双环传动(002472.SZ)、梦百合(603313.SH)、同德化工(002360.SZ)、引力传媒(603598.SH)、蓝丰生化(002513.SZ)、威龙股份(603779.SH)、沃尔德(688028.SH)等11家A股上市公司披露新的增发融资计划,预计募资约225.89亿元。

上周,东兴证券(601198.SH)、贝因美(002570.SZ)、天顺股份(002800.SZ)、奥飞娱乐(002292.SZ)等A股公司完成定增募资事宜,实际募资额均低于预期。此外,佳都科技(600728.SH)、华源控股(002787.SZ)、ST龙韵(603729.SH)、江苏雷利(300660.SZ)、*ST南化(600301.SH)等上市公司“叫停”其发股融资计划。

晶盛机电 、双环传动、梦百合加速募资扩产

10月25日晚间,晶盛机电宣布,拟向不超过35名特定对象发行,非公开发行股票数不超过257,112,600股,预计募集资金总额不超过57亿元;此次募资中31.34亿元用于碳化硅衬底晶片生产基地项目,5.64亿元用于12英寸集成电路大硅片设备测试实验线项目,4.32亿元用于年产80台套半导体材料抛光及减薄设备生产制造项目,15.7亿元用于补充流动资金。

定增预案显示,碳化硅衬底晶片生产基地项目建设达产后每年可实现新增销售收入为235,565.50万元,年平均利润总额为58,844.73万元,内部收益率为14.70%(所得税后),投资回收期(静态)(含建设期)为8.30年,投资回收期(静态)(不含建设期)为3.30年。半导体材料抛光及减薄设备生产制造项目建设达产后每年可实现新增销售收入为62,300.00万元,年平均利润总额为16,535.45万元,内部收益率为19.80%(所得税后),投资回收期(静态)(含建设期)为6.62年,投资回收期(静态)(不含建设期)为4.62年。

10月26日,晶盛机电披露,公司分别于2021年3月、5月、10月与青海高景太阳能科技有限公司签订《设备买卖合同》,合同金额共计276,056万元(含税),占公司2020年度经审计营业收入的72.44%。10月29日,该公司披露2021年第三季度报告称,今年前9月,公司实现营业收入同比增长60.61%至39.91亿元,归属于上市公司股东的净利润同比增长111.97%至11.1亿元。

10月27日,双环传动发布2021年度非公开发行A股股票预案称,拟不超过35名特定投资者非公开发行股份数不超过116,653,743股,预计募资不超20亿元。按照该公司的规划,上述募资主要用于玉环工厂高精密新能源汽车传动齿轮数智化制造建设项目(一期)(3.4亿元)、玉环工厂高精密新能源汽车传动齿轮数智化制造建设项目(二期)(4.4亿元)、玉环工厂商用车自动变速器齿轮组件数智化制造建设项目(2亿元)、桐乡工厂高精密新能源汽车传动齿轮数智化制造建设项目(2.8亿元)、高速低噪传动部件实验室项目(1.4亿元)以及补充流动资金或偿还银行贷款(6亿元)。同日,双环传动宣布,今年前9月,该公司实现营业收入40.66亿元,同比增长65.3%;实现归母净利润同比涨1439%至2.27亿元。

10月27日,梦百合披露,拟向不超过35名的特定投资者,预计募资不超过12.86亿元;主要用于家居产品配套生产基地项目(4.59亿元),美国亚利桑那州生产基地扩建项目(2.57亿元),智能化、信息化升级改造项目(1.85亿元),以及补充流动资金(3.85亿元)。梦百合称,本次募集资金投资项目的实施,将有助于完善公司全球化产能布局、提高抗风险能力、进一步提升产品品质及公司的智能化、信息化水平。10月29日,该公司称,今年前9月其实现营业收入同比增长35%至61.1亿元,但其同期的归母净利润却同比转亏至亏损1.8亿元;其中,第三季度,该公司营收22.1亿元,亏损1.89亿元。

制图:郭净净

制图:郭净净补充资金,南方航空、三房巷、无锡银行急筹资

10月29日,南方航空发布非公开发行A股股票预案,拟非公开发行A股股票的募资不超过人民币45亿元,在扣除相关发行费用后将全部用于补充流动资金;同时,拟非公开发行H股股票的募资不超过港币18亿元,在扣除发行费用后将全部用于补充公司一般运营资金。该公司称,本次非公开发行A股股票的发行对象为公司控股股东南航集团,发行价是5.6元/股,A股股票数量为803,571,428股;非公开发行H股股票的发行对象为南龙控股,发行价为5.53港元/股,H股股票数量不超过855,028,969股。本次非公开发行的发行对象均以现金方式一次性全额认购;南航集团和南龙控股相关股票限售期均为36个月。10月29日,南方航空披露,2021年前三季度,公司实现营业收入同比增长20.11%至784.95亿元,同期亏损61.19亿元。

三房巷于也公布其募资不超45亿元的定增计划。10月28日公告显示,该公司拟非公开发行股数不超过1,168,901,902股,预计募资不超45亿元;其中42亿元投资于江苏海伦石化有限公司PTA技改扩能项目,另外3亿元用于补充流动资金。定增预案显示,本次非公开发行股票的发行对象为包括控股股东三房巷集团在内的不超过35名特定投资者;其中,三房巷集团拟以现金方式认购总额不低于2亿元且不超过8亿元(含8亿元),认购股份自股份发行结束之日起18个月内不得转让。三房巷称,江苏海伦石化有限公司PTA技改扩能项目拟在募集资金到账后两年内完成建设,第三年投产,投产当年生产负荷达到设计生产能力的80%,第四年达到100%;项目财务内部收益率为15.29%(所得税后),投资回收期(含建设期)7.61年(所得税后)。

无锡银行于10月29日发布其拟募资不超20亿的定增计划。定增预案显示,无锡银行拟向不超过35名特定投资者非公开发行A股股票数量不超过3.205亿股,募集资金总额不超过20亿元,扣除相关发行费用后将全部用于补充本公司核心一级资本。无锡银行称,未来,本行业务的持续发展和资产规模的不断提升将进一步加大资本消耗。“因此,本行除自身收益留存积累之外,仍需要考虑通过股权融资的方式对资本进行补充,以保障资本充足水平。随着业务持续发展,预计资本缺口将对本行发展构成一定制约。此外,最近几年国内外监管机构不断加强对银行资本监管的要求,银行资本需求将进一步提高。”同日,该公司发布2021年第三季度报告称,今年前9月其实现营业收入同比增13.08%至32.46亿元,归母净利润同比增19.32%至11.95亿元。截至2021年9月30日,无锡银行资本充足率13.94%,一级资本充足率9.78%,核心一级资本充足率8.41%。

东兴证券、贝因美、奥飞娱乐实际定增额远低于预期

10月25日,东兴证券发布非公开发行股票发行情况报告书显示,本次共发行474,484,863股人民币普通股,发行价格为9.47元/股,实际募资额44.93亿元;定增结果显示,该公司此次发行对象最终确定为14家,其中江苏省铁路集团有限公司以15.07亿元获配159,120,561股(占发行总量的33.54%),财通基金以6.5亿元获配68,690,600股,中国银河证券以6.04亿元获配63,780,359,此外,中信证券、光大证券、申万宏源证券等参与此次认购。

而按照今年2月的定增预案,该公司预计募资额不超70亿元,扣除发行费用后将全部用于扩大投资交易业务规模(不超过30亿元)、扩大融资融券业务规模(不超过30亿元)、增加对子公司投入(不超过5亿元)、其他营运资金安排(不超过5亿元)。10月29日,东兴证券披露2021年第三季度报告,今年前9月其实现营业收入同比跌7.03%至38.25亿元,归母净利润同比下滑7.26%至11.8亿元。

界面新闻了解到,不只是东兴证券,贝因美、奥飞娱乐等公司的实际募资额也不及预期。

贝因美10月31日发布定增结果显示,其此次发行股票数量57,523,333股,发行价格4.50元/股,实际募集资金总额2.59亿元,发行对象是财通基金、UBSAG、杭州淳安贝坤企业管理、刘安让等7位投资者。而按照贝因美去年8月的定增预案,该公司拟非公开发行A股股票数量不超过30,675.60万股,募资不超12亿元,主要用于1年产2万吨配方奶粉及区域配送中心项目(2.35亿元)、新零售终端赋能项目(4.55亿元)、企业数智化信息系统升级项目(1.2亿元)、贝因美精准营养技术及产业研发平台升级项目(6000万元)以及补充流动资金(3.3亿元)。该公司于10月29日发布2021年第三季度报告显示,今年前9月,公司实现营业收入同比下降24.81%至16.58亿元,归母净利润同比跌23.72%至3874.99万元。

奥飞娱乐10月25日公布,拟完成非公开发行股票数量121,540,172股,发行价格为4.48元/股,实际募资额5.44亿元;本次发行对象共有15个,包含广发基金、财通基金、中国银行证券、华夏基金、UBSAG等。2020年5月,该公司原计划募资额不超11.03亿元,资金主要用于玩具产品扩产建设项目(3.56亿元)、婴童用品扩产建设项目(3.48亿元)、奥飞欢乐世界乐园网点建设项目(2.57亿元)、全渠道数字化运营平台建设(1.42亿元)。

佳都科技等暂停融资动作,ST龙韵对控股股东发行价较其股价折价近三成

另据界面新闻了解,上周,佳都科技、华源控股、ST龙韵、江苏雷利、*ST南化等“叫停”了发股融资计划。

佳都科技、华源控股均因非公开发行股票批复到期失效。公司指出,由于市场环境和股权融资时机等多方面因素的综合影响,公司未能在中国证监会核准发行之日起12个月内完成发行工作,中国证监会关于公司本次非公开发行股票的批复到期自动失效。

其中,佳都科技原计划向控股股东佳都集团及其关联公司堆龙佳都非公开发行行股票数量不超过136,138,613股,募资不超过11亿元,发行价8.08元/股。扣除发行费用后,该公司募资将全部用来补充流动资金。

此外,江苏雷利、*ST南化则终止发行股份购买资产并募集配套资金暨关联交易事项。

江苏雷利拟通过发行股份的方式购买王建平和王梓煜合计持有的常州惠平投资集团有限公司60%股权及常州市薛巷电讯元件有限公司19.726%股权,同时拟向不超过35名特定投资者非公开发行股票募集配套资金。

*ST南化于10月28日宣布,中止公司重大资产重组事项审核。公司称,本次重大资产重组申请文件中审计报告财务数据基准日为2021年4月30日,根据相关规定,申请文件所引用的财务数据有效期为6个月;为确保财务数据有效性,目前公司正在进行加期审计并对相应资料进行更新;鉴于加期审计相应资料更新工作无法在2021年10月31日前完成,公司决定暂时中止审查本次重大资产重组事项。

按照原计划,*ST南化拟以发行股份的方式向华锡集团购买其下属子公司华锡矿业100.00%股权,同时向不超过35名特定投资者发行股份募集配套资金。其中,该公司拟向不超过35名特定投资者非公开发行股票数量不超过70,544,442股,预计募资中的50%用于广西南丹县铜坑矿区锡锌矿矿产资源开发项目,募资中的47.5%用于补充标的公司流动性。

ST龙韵宣布,综合考虑公司实际情况、市场价值表现、融资时机等多方因素,为全面切实维护全体股东利益,经公司董事会、管理层与中介机构等各方充分沟通和审慎分析,公司决定终止本次非公开发行A股股票事项。2021年6月9日发布定增预案显示,该公司拟向控股股东段佩璋非公开发行股票数量2800万股,募资不超过22708万元,将用于补充流动资金及偿还银行贷款。此次该公司给出的发行价为8.11元/股,不到其当时股价11.72元/股的70%。到2021年10月31日,该公司股价跌至10.25元/股,仍较其发行价高26%左右。