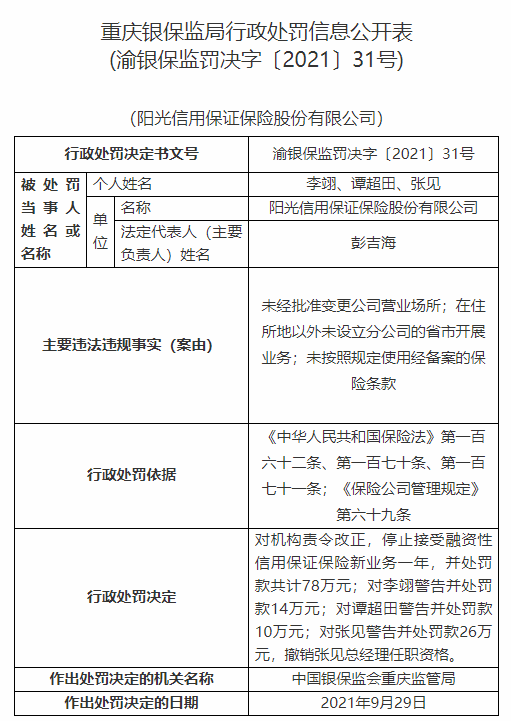

原标题:50强房企9月份拿地总额下降近三成 卖房还债保生存是当务之急 来源:证券日报网

相较于第一轮集中供地的火爆,第二轮集中供地拍卖陷入冰点,多家近两年激进扩张型房企直接退出战局。截至目前,第二批集中土拍中,186宗土地撤拍、流拍。

据中指研究院监测数据显示,2021年9月份,50家代表房企拿地总额同比下降26.0%。另据CRIC监测数据显示,2021年上半年,近半数百强房企土储货值同比下跌,其中,十强房企总土储货值下降3.6%,后50强的总土储货值下降超11%,更多源于资金链紧张。

“一方面由于‘三道红线’、房企投销比不超过40%等政策的影响,同时拿地资金来源审查也更为严格,房企拿地节奏受到限制,大举扩张的概率不大。”诸葛找房数据研究中心分析师梁楠向《证券日报》表示,另一方面,随着房地产市场监管趋严,以及融资环境收紧,叠加销售端亦在限售限价等政策调控下,购房者置业意愿不足,房企销售表现较不理想,一定程度上致使房企资金承压,拿地意愿有所降低,拿地总额随之下降。

克制扩张欲望缩减投资

融资紧张、现金流紧缩之下,房企选择采取“谨投资、促销售”的策略。上市房企的中报业绩发布会上,有近七成上市房企明确下半年仍将谨慎投资,主要策略包括“以销定投”“多渠道投资”和“严控利润率”等。

据中指研究院统计数据显示,2021年1月-9月,TOP100房企拿地总额21456亿元,同比下降9.8%。碧桂园、万科、保利发展、中海地产及华润置地占据TOP5位置,拿地金额均超过800亿元。建发房产、越秀地产、滨江集团、卓越集团及龙光集团等区域性龙头房企拿地转为积极,新增拿地投资均在300亿元以上。

“恒大等负债压力大,资金流动性不足的房企,首要任务是通过增加销售回款、资产变现等方式降负债,拿地意愿较低。”梁楠向《证券日报》表示,当前房企大规模扩张或已不太可能,随着房地产行业分化趋势逐渐凸显,未来的房企规模或将有新的排位。

在贝壳研究院高级分析师潘浩看来,部分房企“逆周期拿地”正是稳健型比较常采用的操作方式,在竞争压力较小的条件下,获取性价比更高的土地资源,一方面使开发成本更可控;另一方面使项目能够保持合理的利润空间。

“行业仍然会发展,市场竞争就是优胜劣汰,适者生存。经济活动都会有周期,房地产也逃不脱周期规律。当前,房地产市场处于下行阶段,对于有融资优势的企业及财务稳健的企业,可以加强研判,积极获取优质地块及收并购项目,适当加速扩张。但是,要保持适度杠杆,对市场保持敬畏。”中指研究院企业事业部研究副总监刘水向《证券日报》记者表示,同时,高杠杆、高负债、盲目多元化、经营激进的企业会落后甚至被淘汰。

卖房还债是第一要务

雪上加霜的是,今年下半年开始,部分房企美元债到期,还债压力巨大。从目前公开信息来看,恒大、阳光100中国、蓝光发展、新力控股、花样年等多家房企涉及债务违约。

近一周以来,地产债持续阴跌6天,中国地产美元债高收益MarkitIboxx指数也出现大幅下跌。尤其是自10月4日花样年控股到期日未支付2021年票据剩余未偿本金影响以来,多个中资地产美元债累计下跌幅度超过20%,业内称之为中资房企美元债的“至暗时刻”。

不难看出,投资者对中资房企信用忧虑增加,这将直接导致两个结果,一是出现抛售现象;二是房企难以再“借新还旧”,对资金链压力大的房企将是重创。如果说今年前三季度的投资与美元债融资无关,但自恒大事件以来,部分房企“借新还旧”的愿望恐怕要落空。

对此,汇生国际融资总裁黄立冲向《证券日报》记者表示,发美元债主要看国际评级机构的评级、市场氛围以及该房企二级市场美元债债息率等因素,从目前债市来看,将对未来房企拿地造成影响,没有钱自然没有动力拿地。

“部分房企流动性紧张,受融资环境较严以及市场下行等因素影响,融资困难,销售回款不畅,企业资金链紧张,企业会更加谨慎投资,从而减少拿地。”刘水表示,在当前市场调整期,房企的当务之急是积极营销,保障现金流,管控风险,理性投资,规避高价地。

在梁楠看来,随着房地产市场的调控逐渐常态化,降负债及加速去化或已成房企当前第一要务,其运营、销售、开发等都将面临考验,因此需提升企业的运营能力、加速销售回款、以及合理控制开发节奏等。

更重要的是,根据中金公司统计,截至2021年8月底,中资地产美元债存量规模为2097亿美元,约等于1.35万亿元人民币。而2021年、2022年、2023年,是中资地产美元债的三个偿债高峰年,其中2022年将是最顶峰。

换言之,对当下资金链偏紧房企来说,要克制扩张欲望,理性研判市场,卖房还债是第一要务,先保证活下去才能谈扩规模发展。