最近的科创板,似乎成了新股破发的“重灾区”。

Wind数据显示,截至5月底,科创板共有46只新股上市,上市首日破发股票为25只,破发数量占比为54.35%,五成新股上市首日便遭遇破发。

而在科创板一众新股中,未被市场看好的云从科技却未步上后尘。5月27日,云从上市首日涨39.24%,报收21.4元/股,总市值158.5亿元。

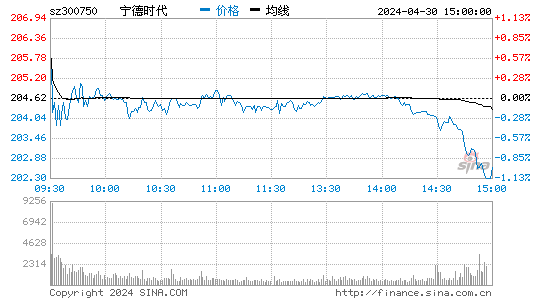

更出乎意料的是,在首日翻红之后,云从股价连续多日涨停,截至6月7日收盘,股价已达35.88元,7个交易日累计涨幅超130%,市值为265.8亿元。

这样的势头让人联想到同为“AI四小龙”的商汤科技不免唏嘘。

在正式登陆港股后的三个交易日内,商汤股价高开高走,截至收盘股价报收于7.74港元,较3.85港元的发行价翻倍,市值最高达3000亿港元。

但触顶后的商汤后劲不足,股价开始下滑,截至6月7日收盘,商汤科技股价5.76港元,市值1966.88亿港元,较最高点已经缩水超1000亿港元,这还是在5月以来股价上扬的结果。

股价表现背后有多种层面的因素,在现有信息的基础上,可以得出云从和商汤股价上涨的推动因素不同,但另一方面,同为AI领域的上市龙头,两者在基本面上却有很多相似性。

譬如造血能力有限——无论是云从还是商汤,持续增加的研发投入,却换来长期亏损,这成为笼罩在AI企业头顶之上的乌云。除此之外,现有的AI环境,不免让人对赛道可持续性及稳定性发出质疑。

因而,对于云从科技来说,若没有强烈的拉升因素,重蹈商汤的股市命运怕是就在不久之后。

沾了科创板的光?

云从此次的股价走势令人大跌眼镜,很大程度上在于与市场预期相悖。

一个很典型的表现在于,此前在申购时,云从科技实际募集资金总额为17.28亿元,较其招股书中37.5亿元的原拟募资还少了20.22亿元。

除了募资金额未达预期之外,云从科技的申购价也处于报价区间的低值段,这意味着其市场估值有待商榷。以上种种信号表示,云从科技并未被市场看好。

加之市场对科创板的普遍预期,因此对于投资者而言,看衰与追空才符合常理。

从融资融券数据上看,这一看法也得到验证。截止6月7日数据,云从科技融券余额达1.99亿,远超融资余额1.03亿,融资融券余额差值达9634万元,且融券余量达554.5万股。

再往前推,在6月1日当天,云从科技融券余额达2.24亿,远超融资余额8737万,融资融券余额差值更是达1.37亿元。

融资融券是指投资人向证券公司提供担保物,借入资金买入证券或借入证券并卖出证券的行为,融资即为向券商借钱买股票,常用在股票上涨时,而融券则正好相反,向券商借股票卖出,常用在看空股票时。

对于融券投资者来说,如果股市反弹太快,做空投资人竞相进场补仓,又受到出借方的买压,部分做空者不得不以高价买回股票,没能如预想那样低价买入,称之为轧空。

从云从科技的连续涨停来看,很符合轧空形成的特征,像极了此前闹得沸沸扬扬的游戏驿站逼空事件。放之云从,是什么因素造成轧空,自然成为市场关注的焦点。

最直接造成云从科技轧空的原因,是来自市场对于估值产生分歧。一方面是公司的基本面存在不足,另一方面则是市场对AI概念的追捧,特别是在和先行者商汤的财务数据对比之后。

根据财经媒体数据猿DataYuan的比对,云从科技的营收介于商汤科技的20%-26%,亏损介于40%-100%,营收增速总体弱于商汤科技。

基于以上数据,预计云从科技的市值介于商汤科技的15%-30%之间。以商汤目前的市值计算,云从科技上市之后的市值约为250-500亿元。

倘若如此,云从确实有较大上涨空间,这成为价值投资者和空头的争议点。不过,更关键的因素或许还是科创板自身的涨势浪潮。

6月初,科创板掀起一波扣人心弦的涨停潮,多只个股盘中涨停。有业内人士认为,科创板已经开启牛市上升浪,当下科创板神似2012年牛市启动前夜的创业板。

浙商证券分析师王扬认为,“科创板中新一轮明星股将悄然展开有序上涨,是未来结构牛市的主战场”。

也有观点表示目前行情是超跌之后的反弹。科创板在此前两年,尤其是今年以来经历了一轮大幅杀估值的超跌过程,为其迎来了大幅反弹的上涨空间,因此最终能否转化为牛市尚需进一步观察。

短期来看,显然,已有不少个股在此次上升浪潮中受益,例如作为科创板“AI第一股”格灵深瞳,此前在上市首日即破发,而在5月末,其股价有连续回升的势头。

回到本次的主要观察对象,客观来看,云从能否维持上升势头,还需要进一步观察后续企业的经营状况。

重蹈商汤覆辙?

作为“AI四小龙”中第二家上市的公司,云从科技和商汤科技都是中科大校友所创立。更巧合的是,汤晓鸥和周曦也同样曾任职微软,彼时汤晓鸥是微软亚洲研究院视觉计算组负责人,周曦则在语音识别组。

两人相似的经历似乎为后面在事业领域上的“不谋而合”埋下伏笔,但选择AI赛道,也注定两者皆难以避免AI企业的通病。

最明显的是,无论是云从还是商汤,持续各种投入,最终却换来长期亏损。

根据招股书显示,云从科技2019-2021年营收分别是8.07亿元、7.55亿元、10.76亿元,净亏损分别是6.4亿元、8.13亿元、6.32亿元,三年累计亏损20.85亿元。

商汤科技同样一直处于亏损状态,2019-2021年,营收分别为30.27亿元、34.46亿元、47亿元;三年的净亏损分别为34.33亿元、49.68亿元、121.58亿元、171.7亿元。

AI公司大幅亏损的核心因素其实是人力投入。据财新测算,2018年至2020年,“四小龙”的研发、销售、管理三大费用在总收入中占比高达135%,整体入不敷出;其中,总收入中约75%花在了人力成本上。

这意味着,四家公司在每挣1元钱的同时,仅雇人就花掉0.75元,此外还要再花1.1元在硬件和其他各类成本之上,最终净亏0.85元。

与此同时,研发费用高企同样是一个重要的因素。招股书显示,2019-2021年,云从科技的研发费用分别为4.54亿元、5.78亿元和5.34亿元,占总营收的比例分别为56.26%、76.56%和49.63%。

商汤亦如此,2018年至2021年四年间,商汤研发投入合计超80亿元,2021年,商汤研发占营收比高达65.1%,研发占营收比均保持在较高水平。

但较高研发费用和人力投入却并未产生与之相匹配的收益。这与AI自身的场景碎片化特性有关,其决定了AI公司难以批量提供标准化产品。而在此基础上,四小龙原有的核心竞争力又并非牢不可破。

此前在一起访谈中,旷视科技创始人印奇认为,“最大的竞争和以后潜在的合作都来自这个行业已有的巨头,都不是来自大家认为的AI公司。”

现如今,分业务来看,“AI四小龙”的收入大本营仍是安防领域,而该领域内本来就有海康威视、大华这样的老牌玩家。

放大到其他领域亦如此,此前,AI企业是AI技术发展和创新的主要推动群体之一,但随着AI领域逐渐泛化,市场中参与的玩家也随之增多,譬如互联网巨头、传统软硬件厂商。

现今,随着传统软硬件厂商正在不断补齐自身的短板,和这些在渠道和供应链方面居于优势的传统软硬件厂商相比,AI公司的算法优势反而被削弱。

为此,为了给市场讲新故事,商汤和云从不约而同盯上了元宇宙,在商汤招股书中,47次提及了“元宇宙”,更是表示公司是最大的元宇宙赋能平台。

云从周曦则在近期一场演讲中探讨未来元宇宙科技发展趋势,讲述人工智能如何在元宇宙世界发挥作用。

但新故事仍需要建立在造血的基础上,拿云从来说,其在招股说明书中对盈利做前瞻性分析,预计2025年实现盈亏平衡。

先不论可行性与否,据此目标意味着至少在未来3年时间里,云从将继续处于亏损的状态,这自然为其股价的表现蒙上了一层阴影。

未走完的死亡之谷

当下,根据行业公认的Gartner技术成熟度曲线,业界人士认为,人工智能正处在“死亡之谷”的泡沫期,即“微笑曲线”谷底往上爬的阶段,AI行业正在加速出清。

但在中国,目前没有创业者经历过完整的技术成熟曲线,所以到底哪个AI企业能穿越“死亡之谷”很难预测,当然,这个“死亡之谷”同样包含正在或已经上市的企业。

工信部赛迪研究院副总工程师安晖曾对媒体说过,“全球近90%的人工智能公司仍处于亏损状态,中国AI产业链中90%以上的企业也处在亏损阶段。”

另一方面,亿欧统计数据显示,中国人工智能产业一级市场融资的拐点,出现在2020年前后。2013-2018年,中国AI行业融资规模与投融资数量整体快速增长,在2019年出现45%左右的显著下滑。

2021年,中国人工智能领域相关企业的融资行为共计247起,融资总额达549.9亿元。虽然融资频次较去年有所回升,但相比2020年前后鼎盛时期的三百多项而言,仍有差距。

因此可以看到,2020年以来,多家人工智能企业扎堆冲刺二级市场。这背后在于,多数AI企业估值已较高,通过一级市场募资难度较大,企业迫切需要回血,上市成为AI公司现阶段必要目标之一。

但对于“手里拿着锤子,看啥都是钉子”的AI企业而言,普遍面临各种瓶颈——深度算法迟迟未见突破,实战落地场景分散,产品标准化程度低,人力成本高等。

这些因素使得Al算法公司的商业模式和变现能力受到挑战,而二级市场较一级市场更加现实。所以较常见的情景是,相关AI企业上市后,有较大的一、二级市场估值倒挂风险。

一些AI公司上市首日即破发,或者虚涨后就一泻千里,这表明这些AI企业一级市场的估值在二级市场并不被认可。

此前商汤经历了一次这样“返璞”的过程,云从虽然有些小插曲,但恐也难逃这般命运,至于下一个AI企业,命运极大可能也是相仿的。

@科技新知原创

作者丨樟稻编辑丨伊页