Keep 是个好工具,但好工具不一定好赚钱。2019 年在极客公园创新大会的舞台上,Keep 创始人王宁说自己创业的梦想是:希望有一天当你搜索时,你想到的是“Google 一下”;当你运动时,你想到的是“Keep 一下”。

今天,这个 90 后向自己的梦想又迈进了一步。

近日,Keep 正式向香港联交所递交招股书,冲刺港股“运动科技第一股”。值得注意的是,Keep 是自 2 月 15 日中国实施《网络安全审查办法》以来,首家申请上市的大型互联网平台公司。

从 2015 年 2 月推出 App,到 2022 年 2 月申请上市,Keep 用了整整七年时间。回顾 Keep 的这段历程:“先易后难”,或者说“积用户易,盈利润难”,是最真实的写照。

01

4000 万人在线健身,

撑起一个 IPO

Keep 在招股书中披露了过去三年的用户增长情况。其中,2020 年、2021 年的趋势最值得关注。

根据招股书,2019 年、2020 年、2021 年 Keep 的平均月活分别是2177 万、2973 万和 3436 万。2020 年和 2021 年平均月活的同比增速分别是 36.57% 和 15.55%。其中最高的 2021 年 Q3,Keep 在该季度平均月活突破 4000 万。

具体到各个季度,整体上来看 Keep 的用户活跃呈现出随季度变化的趋势:即每年前三季度上升,而在四季度突然下降。Keep 在招股书中解释:这是由于用户在冬季期间锻炼健身的意愿有所下降。

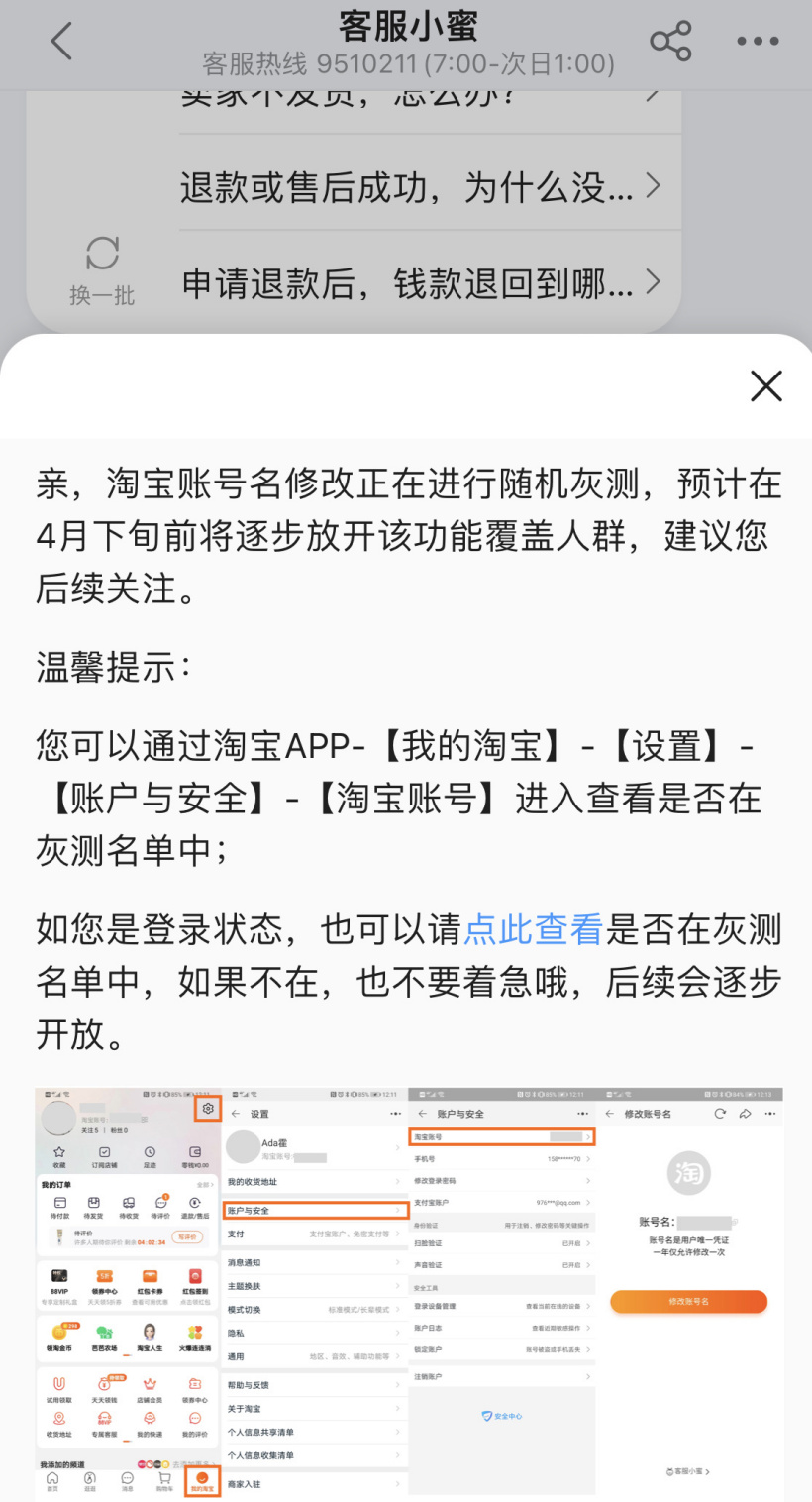

相比 2020 年,Keep 在 2021 年的用户增速明显放缓,但在这一年里,Keep 投入在营销上的费用却成倍增加。

keep 招股书

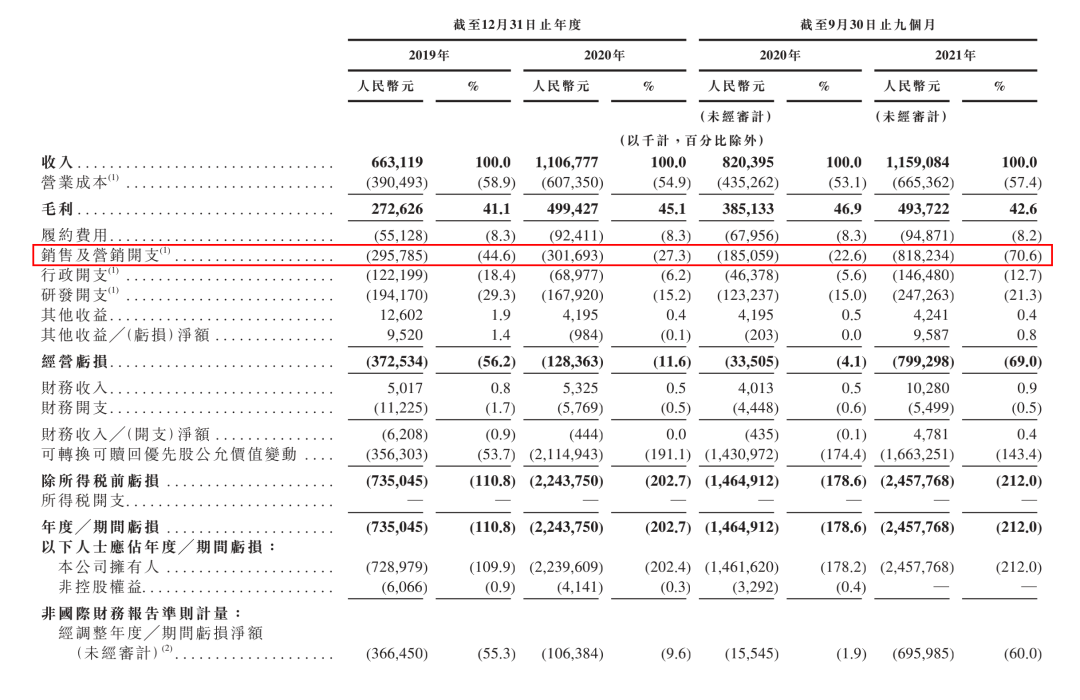

如上图所示,2019 年和 2020 年,Keep 的营销费用分别为 2.96 亿元和 3.02 亿元,占 Keep 同期收入的 44.6% 和 27.3%。但在 2021 年前三季度,Keep 的营销费用大幅增至 8.18 亿元,同比增幅超过 340%,占同期总收入的比例也达到 70.6%,远超 2019 年和 2020 年。

Keep 在招股书中解释:“由于对长期盈利能力的信心加强,策略性地增加了在流量获取和品牌推广方面的支出,以进一步获取、激活、挽留用户。”

但如此高的投入,才让 Keep 的平均月活在 2021 年增长不到 500 万,还不如大幅减少营销开支的 2020 年(注:平均月活增长约 800 万),这笔投入的性价比看起来差强人意。

然而,放到中国健身行业的大环境下来看,Keep 的投入并非全打了“水漂”。

据灼识咨询,2019 年至 2021 年,中国线上健身月活跃用户分别为 8540 万、1.207 亿、1.38 亿。2020 年和 2021 年,中国线上健身用户的月活分别同比增长 41.33% 和 14.33%。

相较之下,新冠疫情利好在线健身行业的 2020 年,Keep 月活增速(36.57%)低于行业整体(41.33%);而在 2021 年,巨额营销投入下,Keep 的月活增长率(15.55%),则“险胜”全国整体水平(14.33%)。

实际上,如果回顾 Keep 的发展历史,2020 年可能是一个重要的分水岭。

Keep 于 2015 年 2 月上线 App,最初几年用户增长是 Keep 战略上的绝对优先级。而在缺少竞品和国内健身意识逐渐觉醒的背景下,Keep 只用了 2 年 6 个月的时间就实现用户数破亿,此后,认为国内已无竞争对手的 Keep,开始逐渐把战略重心从“用户增长”转向“商业化”。

期间 Keep 进行了不少尝试,比如“借鉴教育行业的微信模式上群课”,卖生活向而非功能性的服装等。多条业务线的商业化并行探索期间,激进的扩张曾带来资金紧张、消费产品口碑争议等问题,但整体上并没影响在线健身领域 Keep 的强势地位。

但对于一家创业公司,把有限的资源优先投入商业化,势必会减少分配给用户增长的资源,而 2020 年的疫情,则让 Keep 看似“固若金汤”的后方露出了一丝缝隙。

2020 年受疫情影响,线下健身房锐减,同时线上健身需求爆发,一批意料之外的竞争对手突然涌入这一赛道。B 站、抖音、小红书、快手等 UGC 视频平台加大健身频道的投入,大量免费、优质的健身内容迅速获得百万级流量,涌现出一批健身大 V,比如帕梅拉、周六野等,分走了 Keep 的流量。

2021 年,健身赛道的竞争更加激烈。随着疫情管控常态化,资本重新回到健身赛道。健身镜品牌 Fiture,互联网健身房乐刻、超级猩猩等,均获得数亿元级的融资,并从健身器材、健身房等场景开始切入内容领域。

多重压力之下,Keep“被迫应战”,宣布战略重心转向“以内容为核心的用户体验”。

2021 年 4 月 21 日,Keep 宣布推出了三大精品 IP 课——“气质芭蕾”“热汗瑜伽”“燃脂派对”,副总裁黄晶晶强调 Keep 将从两方面加大了内容精品化的布局:一是加大投入官方自制 IP 内容,二是构建开放平台,大力推动 PUGC 和品牌机构的内容供给。

2021 年底,Keep 举办首届“创作者盛典”,宣布“未来 1 年内 Keep 将打造 150 位百万跟练创作者,3 年内实现 1 万健身达人单平台收入过万”。

此外,Keep 还加大了营销上的投入。春节前重金 TVC 广告,号召去 Keep 上练赘肉,来换取年货好肉。2 月推出直播课后,Keep 与吐槽大会及其旗下艺人有不同形式的合作广告,王勉、呼兰、王建国、杨蒙恩等均有在节目中为 Keep 直播课代言。4 月 12 日,Keep 微博官宣,成为《向往的生活》官方合作伙伴。8 月 8 日全民健身日,官宣易烊千玺成为 Keep 品牌代言人,并推出了全新的 TVC 广告。

一系列发力用户增长的动作之后,Keep 2021 年的用户增长速度最终略高于线上健身行业平均水平,但背后的代价不可谓不高。前文提到 Keep 2021 年前三季度的营销费用占比超过收入的 70%,作为对比,美国健身巨头 Peloton 在面对疫情常态化、居家健身需求减少时,也只拿出收入的 24% 用于市场推广和广告投入,以此来教育市场、抢占市场份额。

但用户增速重回行业的平均线上方,Keep 只是稳住了自己的后方。而支撑 Keep 走路的另一条腿——商业化,才是 Keep 真正需要面对的最大挑战。此前参与 Keep 六轮融资的 BAI 资本合伙人汪天凡曾表示,Keep 在用户侧的热度不错,但是在资本侧常常面临商业变现的质疑。

那么进入下一个问题:Keep目前商业化方面的表现如何?

02

Keep 商业化的“三驾马车”

Keep 在招股书中将自己的收入分为三个板块:会员订阅及线上付费、自有品牌产品、以及广告和其他服务。

过去三年,Keep 各个板块的收入增速尚可,但整体的商业化程度仍处于非常早期的阶段。

根据招股书,2020 年 Keep 总收入为 11.07 亿元,同比增长 66.9%;2021 年前三季度,Keep 总收入达到 11.59 亿元,同比增长 41.3%。

虽然增速不慢,但以 Keep 的用户体量来看,目前的营收水平并不算高。按照 ARPU(每用户平均收入)值计算,2021 年前三季度 Keep 的 ARPU 值为每人每月 3.56 元。

对比一下相近体量的国内互联网公司:Boss 直聘的 ARPU 值为 14.9 元,B 站为 7.09 元,知乎是 2.71 元,喜马拉雅是 1.54 元,Keep 只是略好于两个知识类社区。

另一个可比较的对象是大洋彼岸的健身第一股 Peloton。目前 Peloton 有 277 万订阅会员。最近披露的 2021 年前三季度总收入为 30.04 亿美元(约合 191 亿元),是 Keep 同期的 16 倍以上。

2021 年 Keep 虽然实现了超过 40% 的收入增长,但亏损却大幅增长。根据招股书,2019 年、2020 年和 2021 年前三季度,Keep 经调整的亏损净额分别是 3.66 亿、1.06 亿、6.96 亿,2021 年的亏损比例显著扩大。

回顾 Keep 的商业化之路,大致可以分为三个阶段。

王宁曾在 2016 年参加一场活动时表示,Keep 的终极目标是做成一个大的体育健身 IP,以此整合用户来进行商业化尝试,比如像 Nike 一样做服装鞋品,或者做线下健身馆。

2017 年下半年,Keep 用户破亿当日,王宁在内部信里更新了他对终局的思考:通过运动,连接数据、家庭、城市、生活。这一想法在 2018 年 Keep 的首次产品发布会上落地,Keep 推出了智能硬件、消费品和线下健身房,开启全面探索商业化路径。

但是全面铺开的商业化策略过于激进,很快 Keep 为此付出了代价。2019 年,Keep 一度爆出资金紧张、小规模裁员,加上疫情的出现,2020 年初,Keep 再次调整策略,回归家庭健身场景,逐渐形成今天三条业务线的商业模式。

眼下,虽然三条业务线都取得了还算不错的增长速度,但仔细研究各个板块,不难发现各有各的问题。

销售自有品牌:不太“健壮”的第一支柱

自有品牌产品销售是 Keep 营收中最大的板块,最近三年,“卖货”在 Keep 营收中的占比均超过 55%。

Keep 从 2016 年开始发展自有品牌,并从 2018 年开始全面发力。其推出的产品主要围绕与健身相关的“吃穿用练”各个场景,包括智能健身设备、健身装备、运动和健康食品等。

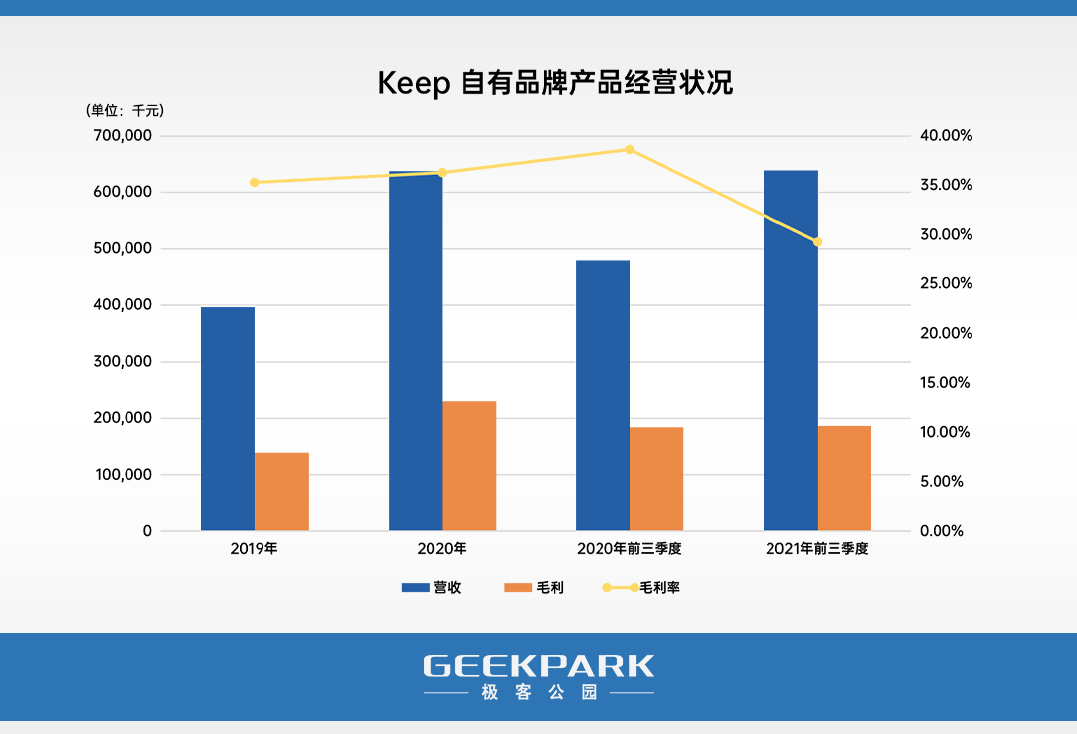

2019 年、2020 年和 2021 年前三季度,Keep 销售自有品牌产品的收入分别为 3.96 亿元、6.37 亿元和 6.39 亿元,2020 年同比增长 60.8%,2021 年前三季度同比增长 33.6%。虽然仍是 Keep 收入最高的板块,但连续两年增速都低于整体增速,拖累 Keep 整体的收入增长。

Keep 不缺用户,但将内容消费用户转化成“Keep 牌健身用品”消费者的比例并不高。2021 年,Keep 平均月活用户达 3440 万,其中“买货”的用户转化率是 1.06%。也就是说 100 个月活跃用户中,只有一位愿意买 Keep 的健身用品。

从内容切入健身用品品牌的 Keep,还需要更多时间积累品牌溢价。体育用品整体而言是一个高毛利的行业,Lululemon、Nike、安踏、李宁等品牌的毛利都在 50% 左右。相比之下,2019 年、2020 年和 2021 年前三季度,Keep 自有品牌的毛利率分别是 35%、36% 和 29%,略低于一线运动品牌。

相比几大体育用品巨头,Keep 毛利率低可能是受多种因素的影响。第一是贴牌,也就是中间商赚了差价。Keep 过去一直没有自建供应链,生产和交付这些运动产品主要通过外包、分包给第三方制造商和仓储物流供应商。

第二可能是因为销售跑步机、手环等智能硬件产品。智能硬件的毛利要低于食品、服饰等日用品,“卖内容送硬件”的 Peloton 整体毛利率有 25%,但硬件的毛利率只有 6%;销售手表和手环的华米,毛利率则约为 20%。

此外值得注意的是,2021 年前三季度,Keep 自有品牌的毛利率进一步下降近九个百分点。这也导致自有品牌的销售收入虽然增长了 34%,但扣除营业成本后的毛利润,却只是从 2020 年前三季度的 1.85 亿元增加至 1.869 亿元。

自有品牌产品占 Keep 收入的大头,其毛利率降低也拉低了 Keep 2021 年整体的毛利率。对此,Keep 在招股书中解释:2021 年前三季度,整体毛利率较 2020 年同期有所下降,主要由于 Keep 加大推广力度以扩大用户群,导致自有品牌和内容收入的毛利下降。

Keep 没有在招股书中解释更多细节,从字面意思理解,“加大推广力度”最常见的方式是降价促销或者加大营销投入。

对于降价的问题,极客公园统计市面上的 Keep 产品后发现,2021 年 Keep 推出的主要新品,均比前几年推出的上一代产品价格有所提升。以 Keep 主推的三款智能硬件产品为例:

2021 年 4 月 Keep 开售的动感单车 C1 Pro 售价为 4999 元,两年前的 C1 双十一期间的售价为 2599 元;

新一代跑步机 K2 售价 2599 元,上一代 K1 为 1999 元;

2021 年推出的智能手环 B2 为 199 元,会员价 108 元,B3 手环售价 269 元,而 2018 年推出的第一代手环 B1 售价则为 99 元。

而“加大营销投入”在 2021 年 Keep 暴增三倍多的营销费用上已经得到印证,但加大的营销投入被列为费用支出,并不会降低产品销售的毛利率。

这或许给 Keep 敲响了警钟:想要继续提升自有品牌的收入和利润,提高用户转化率和提升供应链管理效率,是 Keep 需要解决的关键问题。对此 Keep 也尝试做出了一些调整。

为了提高用户购买健身产品的转化率,Keep 希望打通智能产品和内容平台。换言之,通过智能健身设备捕获用户的健身活动数据,从而给出个性化、精准指导的健身方案,从而增强用户体验。

但就目前的技术水平而言,这些设备的智能化水平并不高,成为完全自主的“AI 健身教练”还为时尚早,并且 Keep 智能健身设备与市面上已有的老牌产品相比,并无明显的技术和品牌优势。

内容付费:高速增长的会员订阅

Keep 收入的第二大板块是会员订阅和付费内容,目前约占 Keep 总营收的三成。

2015 年刚推出时,Keep App 上所有的健身内容都是免费的。2018 年,Keep 开始探索内容付费,陆续推出了会员订阅模式和线上付费内容。会员享有部分独家的课程权限和一些折扣券。

过去几年,内容版块是 Keep 增长最快的业务。2019 年、2020 年和 2021 年前三季度,会员订阅及线上付费内容的营收分别为 1.51 亿元、3.38 亿元和 3.8 亿元。2020 年同比增长 123.4%,2021 年前三季度同比增长 52.5%。

虽然 2021 年疫情缓解之后,Keep 内容付费的收入增速有所下降,但依然快过自有品牌产品销售的增长速度。并且相比于销售产品,内容变现的毛利率更高,过去三年的毛利率可以达到 63.6%、64.8% 和 58.8%。

Keep 上的会员服务

虽然 Keep 从 2018 年就开始推出付费课程,但目前来看,订阅会员依然是 Keep 内容变现的主要途径。根据招股书,2021 年前三季度 Keep 的平均月度订阅会员数分别为 254 万、324 万和 415 万,目前 Keep 会员的月费为 25 元(连续包月为 19 元/月)。按照 12 元-25 元/月的会员费计算,2021 年前三季度来自会员付费的收入为 3.57 亿元-7.45 亿元,是内容板块实际收入的 94%-196%。换言之,Keep 内容收入绝大部分都来自会员订阅。

过去三年,Keep 订阅会员数量和转化率均处于高速增长。根据招股书,2019 年 Keep 平均月度会员订阅为 77 万,2020 年增加至 191 万;2021 年达到 328 万,过去两年的增速分别为 148% 和 72%。按“平均月度订阅会员/平均月活”计算,会员渗透率则从 2019 年的 3.5%,增加到 2020 年、2021 年的 6.4% 和 9.5%。根据灼识咨询,2021 年中国在线健身的平均订阅率为 4.8%,Keep 是行业平均近两倍水平。

Keep 会员数和会员渗透率的增长,或许是由于最近几年大力推广联合会员。2019 年 3 月,Keep 与腾讯体育推出第一个联合会员产品,此后 Keep 相继还与爱奇艺、芒果 TV、喜马拉雅、网易云音乐等平台合作。

做不大的广告,扶不起的 Keepland

Keep 收入的最后一块是广告和其他,目前这块收入约占总收入的 12%。

Keep 广告收入主要来源于 App,2019 年、2020 年和 2021 年前三季度,广告及其他板块的收入分别为 1.16 亿、1.32 亿元和 1.4 亿元,2020 年同比增长 14%,2021 年前三季度同比增长 51%。

2018 年就号称用户过亿的 Keep,广告业务却一直没有做大,这或许与 Keep 的平台定位有关。

Keep App 上的广告位主要包括开屏广告、主页横幅广告、社区动态广告,以及“在健身内容开发期间与广告主合作”的冠名广告。

Keep 拥有庞大的健身垂类用户,最有利可图的广告主是健身产业上下游的参与方。但是,拥有自有品牌产品的 Keep 不会让这部分广告主进入 Keep App“抢夺流量”,因而 Keep 的广告业务很难有竞争力。垂类 App 不能拥有垂类广告主,决定了广告很难成为 Keep 的主要创收手段。

当前,Keep 披露的广告主有汽车、奢侈品牌、快速消费品和其他健身相关行业的广告主。但打开 Keep App,除了奢侈品和生活消费品,却鲜少看到更契合 Keep 定位的健身行业相关的广告。

除了广告,这一板块中的“其他收入”,主要是指线下健身房 Keepland 业务。从曾经与智能健身设备、健身装备处于同一战略优先级的重要产品,到“其他”中的一员,今天的 Keep 已经转变了切入线下健身房的思路。

2018 年 Keep 布局线下场景,发力线下健身空间,彼时王宁对 Keepland 的定位是 Keep 生态中城市场景的“基础设施”。但不到两年,2020 年初,Keep 关停上海等地的 Keepland,只留下北京的几家。CTO 彭跃辉曾在内部信中解释,由于盈利低于预期,Keep 整体战略决定回归家庭场景,收缩城市场景的扩张。

近期,Keep 有了新的调整:决定开放生态,将Keepland“由重做轻”。据报道,Keep 选择与健身房合作,推出优选健身馆。由 keep 提供专业教练入驻线下健身房,主打49元一节的团操课,按比例与健身房分成。此前,Keep 合伙人刘冬表示,优选健身馆被视为 Keep 的“大脑”,通过与线下用户的直接互动经验,更新 Keep 的健身内容。近日,Keep 宣布 2022 年优选健身馆的目标门店数量是 100 家。

但与 3000 万的月活用户相比,100 家门店只是杯水车薪,Keepland 想要离开“其他”,成为支撑 Keep 商业生态的新支柱,或许还要更多时间。

自 极客公园