今天,分享一篇肯特股份再闯IPO 业绩成长性、控制权稳定性引关注,希望以下肯特股份再闯IPO 业绩成长性、控制权稳定性引关注的内容对您有用。

《投资者网》吴微

编辑 吴悦

近日,南京肯特复合材料股份有限公司(下称“肯特股份”)更新了招股书,其创业板上市的进程又往前推进了一步。

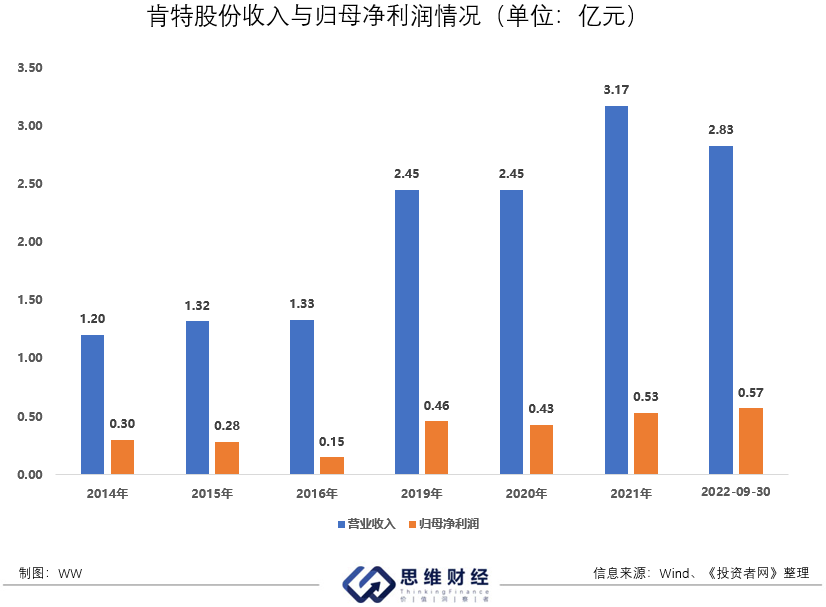

据了解,早在2017年10月,肯特股份就提交了招股书,拟申请创业板上市;当期招股书显示,虽然在2014-2016年件肯特股份的收入呈现增长的趋势,但公司的净利润却由2014年的2979.7万元下降到2016年的1546.77万元。因此,在肯特股份首次提交招股书后不久,公司的上市申请就没有后续。

2022年6月,肯特股份再次申报,仍拟创业板上市。经过多年的发展,肯特股份的年收入已超过3亿元,2021年净利润也有5137.5万元。收入、利润双双增长的肯特股份,又需要解答哪些交易所、投资者关注的问题呢?

控制权稳定存疑问

肯特股份成立于2001年,自成立之后,公司就主要从事高性能工程塑料制品及组配件的研发、生产与销售;致力于为客户提供高性能工程塑料材料选型、配方及产品设计等解决方案。公司会根据客户需求,对原材料进行改性,以制造出满足客户需求的耐高压、耐高低温、耐腐蚀、耐磨损、抗蠕变、低介电损耗、高阻抗等优异性能的高性能工程塑料制品及组配件。

主要产品有密封件及组配件、绝缘件及组配件、功能结构件等,这些产品最终被应用到阀门和压缩机等通用机械制造、通信设备制造、高铁及轨道交通设备制造、汽车制造、仪器仪表制造、医疗器械、半导体设备、环保设备、风电设备等领域。

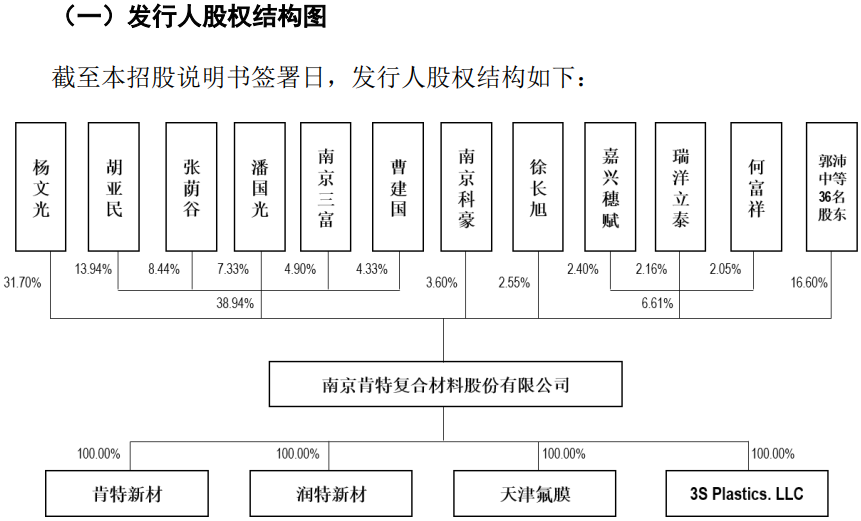

公司由曾历任南京玻璃纤维研究设计院五所高级工程师、副所长、所长的杨文光、胡亚民等技术人才共同创立。目前杨文光通过直接或间接控制公司36.6%的表决权,并与胡亚民、张荫谷、潘国光、曹建国、杨烨、孙克原等人缔结一致行动人协议,从而控制了公司发行前71.77%的表决权,成为公司的实际控制人。不过,在发行25%的新股后,杨文光直接或间接控制的表决权将下降到27.44%,已不足30%。

图片来源:招股书

图片来源:招股书需要指出的是,肯特股份成立之初,公司体量小,融资难度较大。因此,在2001-2007年间,杨文光通过自身人脉以及企业的发展潜力,先后获得了其好友或前同事潘国光、张荫谷、胡亚民、曹建国等人的投资;杨文光自身的股权也在融资的过程中被逐渐稀释。截至发行前,潘国光、张荫谷、胡亚民、曹建国等人合计控制了肯特股份34.04%的股权。据了解,潘国光目前是上海如在玻璃纤维制品有限公司的单一股东,潘国光个人及其家族主要从事玻璃纤维相关业务,胡亚民也早在1998年就已下海经商。

与杨文光签署了一致行动人协议的杨烨、孙克原,他们分别是杨文光的女儿和女婿;其中杨烨直接持有公司0.95%股权,孙克原直接持有公司 0.18%股权。肯特股份披露的董监高信息显示,杨文光1954年生人,今年已接近70岁;而杨烨、孙克原均拥有美国居留权,其中杨烨为公司的董事兼副总经理、孙克原为公司的研发设计中心技术总监。

面对肯特股份分散的股权以及实控人认定问题,交易所认为,肯特股份应该按照《创业板股票首次公开发行上市审核问答》问题9的规定,将担任公司高管多年的实际控制人直系亲属杨烨认定为共同实际控制人,而非实控人的一致行动人。肯特股份给交易所的回复中,多次强调了杨文光在公司经营、决策过程中的决定性影响,以此阐述实控人认定的准确性。

不过,据Choice统计,包括北交所上市企业在内,所有A股上市公司中,董事长1954年及之前出生的企业数仅为226家,在5000家公司中的占比为4.52%。虽然其中不乏1937年出生的董事长,但面对肯特股份分散的股权结构,以及杨文光在公司经营中的地位问题,肯特股份控制权的稳定性还是引起了交易所的关注。

毛利率呈长期下滑趋势

其实除了控制权稳定性问题外,交易所与市场对肯特股份的业绩成长性与盈利稳定性也存在质疑。据了解,2017年肯特股份首次申请创业板上市时披露了公司2014-2016年的经营数据,其中2015、2016年的收入均在1.33亿元左右,但受毛利率下滑与期间费用增加影响,2016年的归母净利润下降到了1546.77万元。

而自2016年到2021年5年间,肯特股份的收入增长了1.38倍,年均复合增长率为18.97%;在肯特股份的收入增长中,很大一部分得益于2021年艾默生(Emerson)、博雷(Bray)等核心客户需求的增长,推动2021年收入增长了29.39%。

但据肯特股份披露,其所处的高性能工程塑料制品行业是一个较为细分的市场,中国通用机械协会阀门分会于2022年6月21日出具的证明显示,肯特股份的高端阀用特种工程塑料制品2021年在国内市场占有率达到26%,排名第一;在国际市场占有率达到15%,排名第三。

据中商产业研究院报告,我国高性能工程塑料制品产量虽位居世界前列,但中低端产品占比比较大,不能满足高端装备的制造需求,造成中高端产品依赖进口的现状。另外,高性能工程塑料制品的生产过程中,高纯度原材料也存在依赖进口的情形。因此,肯特股份要想解答外界关于成长性的质疑,只能通过产品和技术升级实现国产替代,以提高行业中的市场份额,或者找到新的增长点。

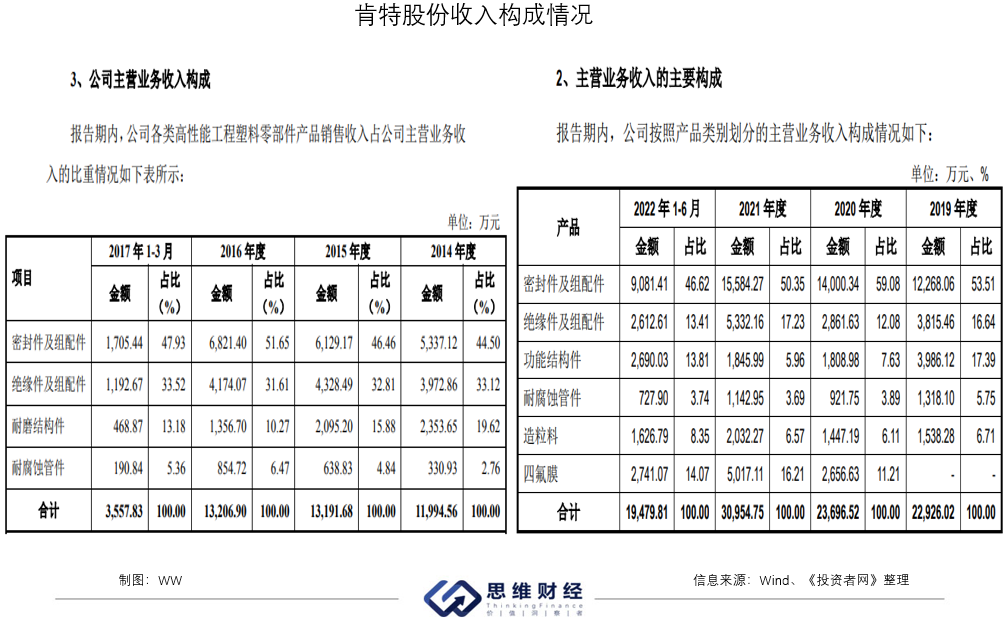

从肯特股份两版招股书披露的收入构成来看,在公司的主要产品中,除了密封件及组配件收入由2016年的6821.4万元增长到2021年的1.56亿元,5年累计增长了128.69%,年均复合增长率为17.97%外;公司的绝缘件及组配件、功能结构件、耐腐蚀管件等产品2021年的收入与2014年相比,并无较大比例的增长。其中的绝缘件及组配件2021年的收入为5332.16万元,较2016年的4174.07万元,5年累计仅增长了27.74%。

面对应用在阀门等领域的密封件及组配件市场占有率较高,但绝缘件及组配件、功能结构件、耐腐蚀管件等产品收入增长缓慢的情况,肯特股份已在积极开拓新业务,以增厚公司的利润。与2017年首次申报创业板上市时相比,此次申报,肯特股份增加了造粒料、四氟膜等多个新的产品线。

其中的四氟膜业务,肯特股份通过公开竞拍收购了此前由国资控制的天津氟膜新材料有限公司(下称“天津氟膜”)旗下资产后切入,2021年该业务为公司贡献了5017.11万元的收入,在当期收入中的占比达到了16.21%;不过到2022年上半年,四氟膜为肯特股份贡献的收入下降到了14.07%,短期内难以支撑肯特股份的收入增长。

需要指出的是,随着肯特股份收入的增长,毛利率却呈现明显的下降趋势,2014-2017年一季度,肯特股份的毛利率分别为44.59%、43.31%、45.60%、38.47%;但在2019-2022年上半年期间,毛利率下降到了38.35%、37.46%、35.01%和35.48%。

对于公司的成长性与毛利率情况,交易所也提出了质疑,要求肯特股份“结合国产替代程度,进一步说明发行人(公司)业绩的成长性。”并补充说明“发行人(公司)是否具备维持较高毛利率的能力。”

公司毛利率连续多年下滑、新增产品线收入增长并不明显,肯特股份若想取得交易所与投资人的青睐,还有很多疑惑需要解答。(思维财经出品)■