今天,分享一篇联发科“撑”出一个IPO年利润超7亿,三年估值翻15倍,希望以下联发科“撑”出一个IPO年利润超7亿,三年估值翻15倍的内容对您有用。

创业板将迎来最年轻的IPO。

作者丨吕鑫燚

11月3日,星宸科技递交招股书,拟冲刺创业板上市,将成为创业板最年轻的企业。

成立仅四年的星宸科技主营业务为芯片研发和销售,产品主要应用于智能安防、视频对讲、智能车载等领域。

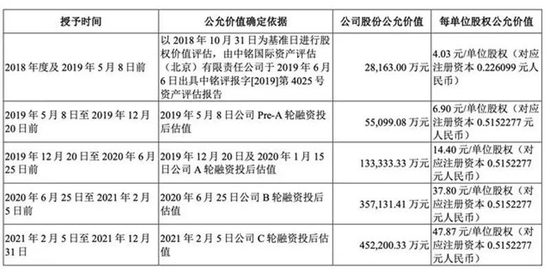

星宸科技虽然年轻,但丝毫阻挡不住资本的热情,自2019年完成天使轮后,经历了三轮融资,背后站着元禾璞华、深创投、中金浦成等投资机构。在这期间,星宸科技的估值也是水涨船高,三年估值翻15倍,截至上市前,星宸科技估值已达45亿元。

来源:招股书

来源:招股书回归到业绩层面来看,2019年-2022年上半年,星宸科技的营业收入分别为7.11亿元、11.93亿元、26.86亿元、12.04亿元,归母净利润分别为0.63亿元、2.17亿元、7.54亿元、3.17亿元。表面上看,星宸科技的营收持续上涨,但仔细对比之下,不难发现今年上半年星宸科技的业绩已经出现下滑。

2022年上半年,星宸科技主营业务中的视频对讲芯片产品收入同比下降 11.61%,对此,星宸科技表示,随着全球各地新冠肺炎疫情常态化,居家办公及视频会议对视频对讲芯片产品的需求回落。

更值得关注的是,星宸科技2022年上半年毛利率为44.13%,相较2021年度的46.97%有所回落。星宸科技表示,2022年上半年公司原材料成本上升,且市场供需关系变化导致公司2022年上半年毛利率水平回落。

除了今年业绩表现不佳以外,围绕星宸科技更多的莫过于其和联发科的紧密关系。

联发科支撑起的IPO

星宸科技起初由开曼出资设立,注册资本为200万美元。目前星宸科技的外部股东较多,暂时没有实际控制人。根据申报稿显示,开曼持股比例为31.98%,远高于直接持股的第二大股东Elite star的9.36%。其中,开曼则由联发科间接全资持股。

联发科也始终贯穿星宸科技的成长。

在星宸科技刚成立时,团队仍处于搭建阶段,联发科及其控股子公司便已经开始帮助星宸科技,主要提供产品开发服务。从最初开始支持产品开发服务,使得星宸科技目前在产品和技术层面也有众多联发科的身影。根据星宸科技披露的数据显示,截至2022年8月19日,星宸科技核心技术的专利共161项,其中包括已授权专利51项。已授权专利中,有24项由联发科及其子公司受让取得。换算下来,联发科及其控股子公司授权的专利占已授权专利的47.06%。

如今,在星宸科技的董事队伍中,也有多名董事出身于联发科及其控股子公司。比如,目前星宸科技的董事陈恒真,曾为联发科财务处处长后又担任联发科财务本部总经理。星宸科技的监事,也曾在联发科财务部门工作,后又担任过联发资本投资处处长。

星宸科技和联发科的牵绊除了在人员层面,还体现在业务层面。

2019年-2021年星宸科技向联发科及控股子公司采购产品开发服务的金额分别为5080万元、3845万元和3030.8万元,占当期研发费用的比例分别为29%、14.31%和6.68%。

抛开联发科的关联外,从自身的业务来看,星宸科技采用的是Fabless的经营模式,即只专注芯片设计环节,专注将芯片制造外协给代工厂商生产制造的模式。如此一来,向外包工厂支付的费用,也成为了星宸科技最大的成本,并且产生了对供应商的依赖。

详细来看,2019-2022上半年,星宸科技前五大供应商采购额分别为3.92亿元、6.24亿元和15.39亿元,占比分别为84.09%、79.43%和77.92%。星宸科技主要向南亚科技股份有限公司、联电、台积电、华邦电子采购晶圆,向日月光投资控股股份有限公司采购封装测试服务。

在业务层面中,安防芯片为星宸科技的主要营收来源,收入分别占主营业务收入的比例分别为55.62%、61.48%、64.45%和73.40%。根据Frost&Sullivan数据显示,2021年全球IPC SoC市场份额排名前五的供应商合计占据85.5%的市场份额,星宸科技以36.5%排名第一。2021年星宸科技在全球USB视频会议摄像头芯片市场的份额为51.8%,排名第一,在中国行车记录仪芯片市场的份额为24%,位于第二。

依托于联发科的帮助,在业内已取得一定成绩,成立仅四年的星宸科技,能否闯关成功,还需要时间的解答。

(首图来源:官网截图)