原标题:涉嫌IPO申报材料作假,朗夫科技上市路再经波折 来源:凤凰网青岛

10月29日,荣丰控股注册地址由上海迁至青岛,青岛喜迎第54家A股上市公司。但与此同时,青岛本年度首家IPO获受理企业青岛朗夫科技股份有限公司(以下简称“朗夫科技”)的上市路,却再经波折。

近日,一举报人士向媒体曝光,称朗夫科技存在上市申报材料弄虚作假嫌疑,“招股书多处造假,自相矛盾”。在朗夫科技尚未作出回应的当下,我们不妨直接从招股书入手,看看“疑云”是否存在。

上市路一波三折

朗夫科技IPO遭举报

随着青岛食品成功登陆深交所主板,青岛2021年新增A股上市公司数量已达10家,创造历史最好纪录。当社会为青岛资本市场新成绩雀跃之时,2021年青岛首家IPO获受理企业、同样剑指深交所的朗夫科技,却在近日陷入了风波。

作为细分行业龙头,朗夫科技的上市历程并不平坦。

公开资料显示,成立于2007年10月的郎夫科技,经10余年发展后于2020年8月正式启动了上市进程。今年3月上旬,朗夫科技在海通证券指导下完成首发辅导,中旬便披露招股说明书(申报稿)冲刺IPO,上市准备可谓迅速且充分。

但不久之后,朗夫科技便于今年6月因更新财务资料,主动申请中止发行上市审核程序,直至9月16日才被深交所恢复审核。

同日,朗夫科技再度上传招股说明书,对2021年上半年业绩及经营情况进行了更新。

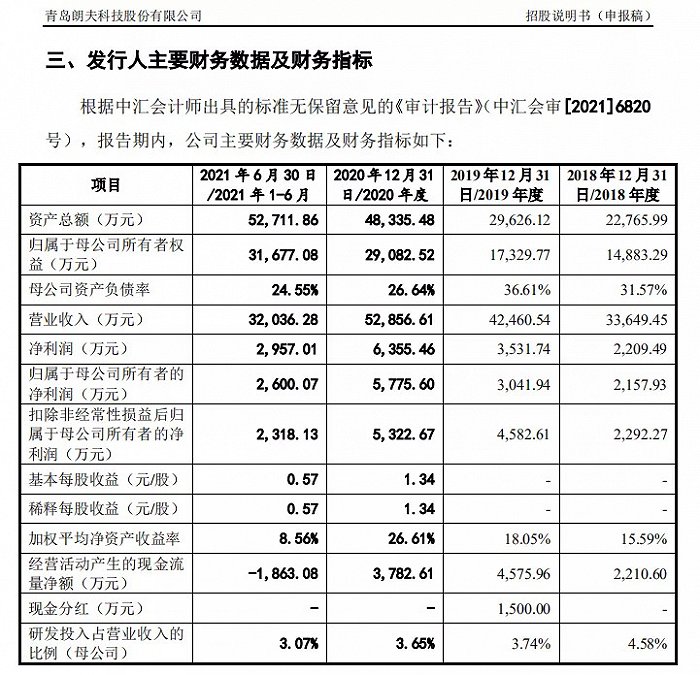

根据最新招股书,朗夫科技2018年至2021年上半年营业收入分别实现3.36亿元、4.25亿元、5.29亿元和3.20亿元;净利润分别实现2209.49万元、3531.74万元、6355.36万元和2957.01万元。总体来看,前三个会计年度经营状况向好发展。

同时,朗夫科技本次IPO拟募集资金金额及运用方向不发生改变,仍计划募资4.79亿元,全部用于公司主营业务相关项目及补充流动资金。

招股书内细致披露的近期财报和募资运用规划,令不少投资者对朗夫科技的未来发展充满信心。但这份理应对投资者“开诚布公”,发挥说明公司实际情况作用的招股书,却遭到了“存在弄虚作假”的质疑。

据21世纪经济报道消息,近日,一不愿具名的举报人士声称“朗夫科技无科技含量,招股书多处造假,自相矛盾”,并罗列了核心技术人员职务涉嫌造假等多项问题。

据悉,目前朗夫科技方面尚未对举报内容真实性进行回应。那么,暂先搁置尚无定论的举报,这家“细分行业龙头”的最新招股书,是否存在易引发实际质疑的问题呢?

募资扩产,消化能力存疑

招股书显示,朗夫科技主要从事散装流体包装的研发、设计、生产、销售,并为客户量身打造集包装、物流运输为一体的产品及服务。

其中,散装流体包装产品主要包括集装箱液袋、集装箱海包袋等,主要原材料为PE复合膜和PP织物等,报告期内直接材料成本占主营业务成本的比例分别达56.43%、67.88%、57.04%和51.86%,占比相对较高。

为降低生产成本,朗夫科技曾向上游PE复合膜生产领域拓展,于2017年8月与山东明华塑料制品有限公司合资成立力丰膜业,进行PE复合膜的生产。

但在力丰膜业发展过程中,其控股子公司身份不利于开拓集装箱液袋领域其他客户,难以形成规模效应,且朗夫科技仍需集中精力聚焦主营业务的发展,2019年,朗夫科技决定将所持力丰膜业全部股权转让予齐福塑料。

此后,朗夫科技仍需直面居高不下的直接材料成本。在这一背景下,公司募资扩张产能的举动受到了质疑。

根据招股书,本次IPO,朗夫科技拟将3.5亿元用于新建集装箱流体包装袋项目。项目建成后,公司预计新增液袋60万套、海包袋30万套、IBC内衬袋22万套、PP编织袋20万套,生产能力得到大幅提升。

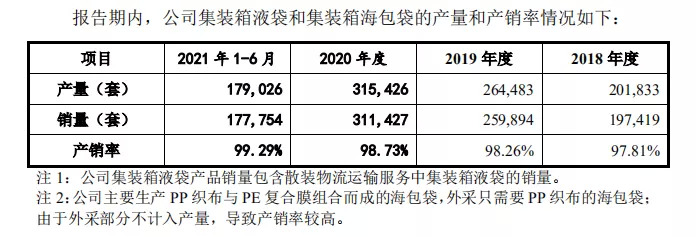

但数据显示,2020年全年,朗夫科技的集装箱液袋和集装箱海包袋产能和产量分别达32.25万套和31.54万套,产能利用率为97.81%,尚未饱和。2021年上半年,朗夫科技上述产品产能和产量分别达到16.13万套和17.90万套,产能利用率为111.02%。

由此看来,本次IPO募资筹建项目建成后,朗夫科技集装箱液袋和集装箱海包袋的年产能预计将较2020年增加约3.8倍,共计超过122万套。但最新数据显示,朗夫科技2020年销量为31.14万套。如果朗夫科技未来不能有效消化大量新增产能,昂贵的原材料成本将为公司发展带来持续的压力。