原标题:三季度的债牛行情如何演绎? 来源:澎湃新闻

一、全市场7天回购利率均值较二季度小幅下行

今年三季度,银行间市场隔夜质押式回购利率(R001)和存款类机构的隔夜质押式回购利率(DR001)的均值较二季度分别上行4BPs、6BPs至2.07%、2.03%,7天回购利率R007的均值较二季度下行4BPs至2.21%,DR007的均值与二季度持平在2.16%。

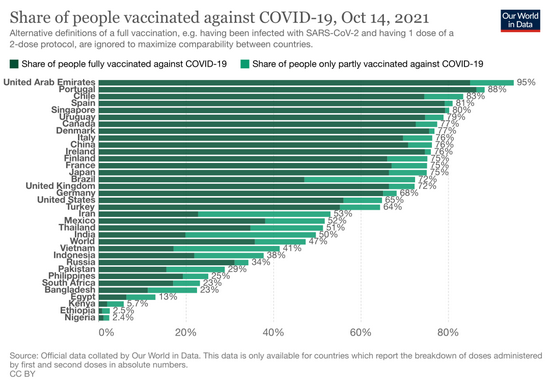

图1:R007和DR007的月度中枢走势 数据来源:Wind资讯,中国建设银行金融市场部。

图1:R007和DR007的月度中枢走势 数据来源:Wind资讯,中国建设银行金融市场部。从季度走势看,DR007月度中枢整体在2.15%-2.17%区间窄幅震荡,R007月度中枢在2.23%-2.26%区间小幅波动,基本处在央行货币政策正常化后的区间中下沿。这主要得益于央行货币政策的积极操作,维持了相对宽松的货币环境。央行7月意外全面降准0.5个百分点,除了置换7月和8月收回的合计4000亿元MLF外,净投放约6000亿元流动性。8月16日,央行续作6000亿元MLF,大幅超出市场预期的3000亿-4000亿元,9月等量续作6000亿元MLF,加之从9月17日起时隔逾7个月重启14天期逆回购,单日逆回购操作规模从此前的100亿元猛增到上千亿元,以满足税期走款、地方政府债券放量发行缴款、假期临近和机构的跨季资金需求,显示呵护资金面的态度。市场对后市流动性预期乐观,资金利率中枢低位震荡。

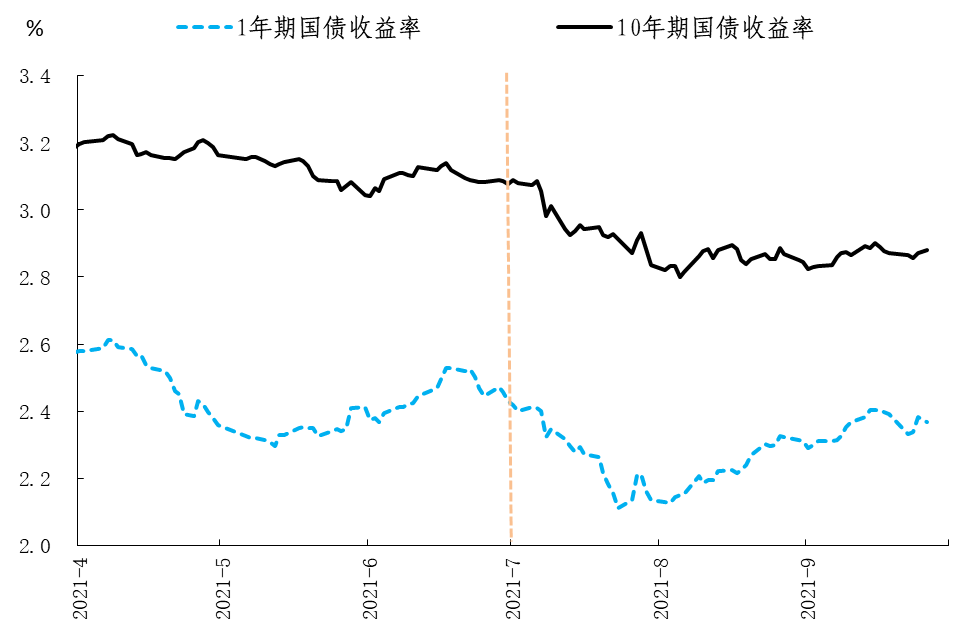

二、利率债收益率曲线平坦化下行

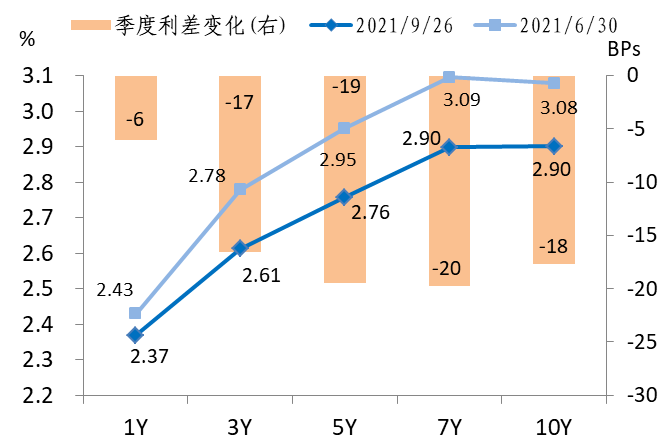

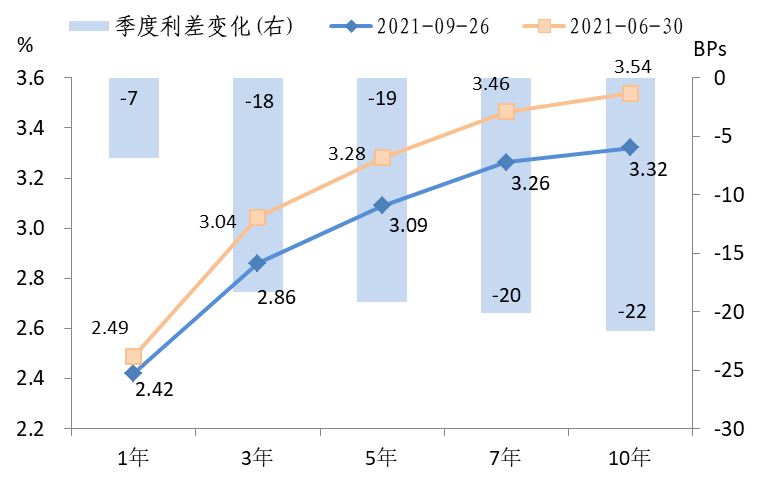

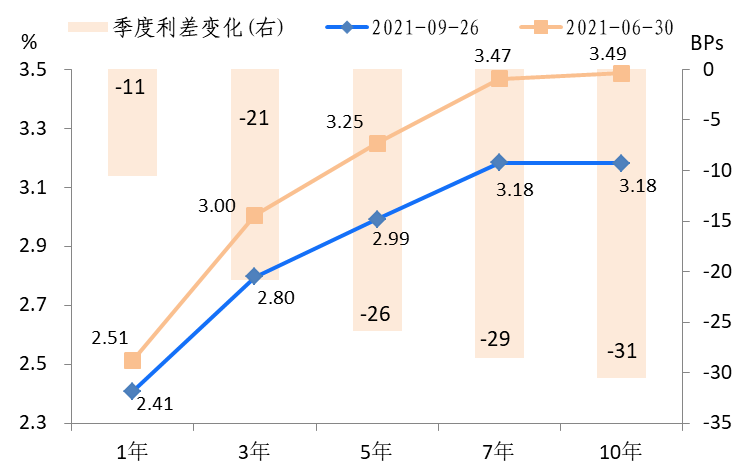

利率债收益率曲线平坦化下行。截至9月26日,国债收益率1年期较二季度6月末下行6BPs,下行幅度较小,3-10年期大幅下行17-20BPs。口农债1年期下行7BPs,3-7年期下行18-20BPs,10年期下行幅度最大,达到22BPs。国开债1年期下行11BPs,3-5年期下行21-26BPs,7-10年期下行29-31BPs,下行幅度最大。整体上,利率债的长债表现好于短端。从品种看,政策债的表现好于国债,国开债的表现好于口农债。

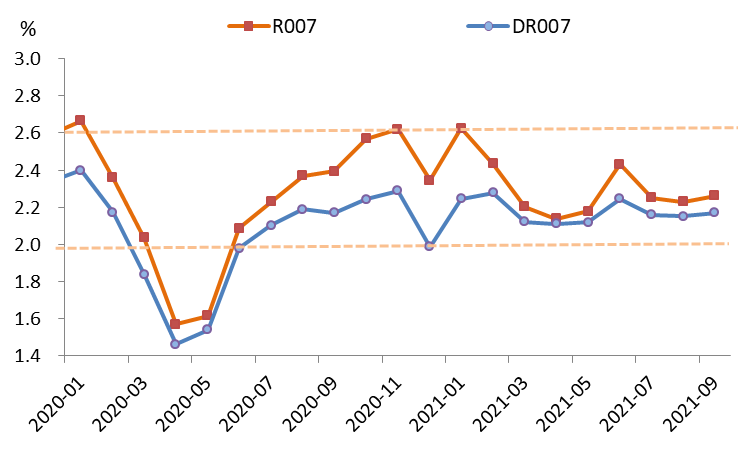

图2:三季度国债收益率走势

图2:三季度国债收益率走势 图3:三季度国债收益率变动

图3:三季度国债收益率变动 图4:三季度口农债收益率变动

图4:三季度口农债收益率变动 图5:三季度国开债收益率变动 数据来源:Wind资讯,中国建设银行金融市场部。

图5:三季度国开债收益率变动 数据来源:Wind资讯,中国建设银行金融市场部。从季度走势看,国债收益率整体呈先抑后扬态势。整体可分为两个阶段:

阶段一(7月至8月5日)

:利率债收益率震荡下行。央行7月意外全面降准,市场宽松预期升温,资金面宽松,金融机构的资产配置压力较大,加之国内疫情再度反弹,部分行业调控整顿,股市大跌,避险情绪高涨,支撑债券牛市,10年期国债收益率最低下行至8月5日的2.7988%,突破2.80%关口,创年内新低。

阶段二(8月6日-9月)

:利率债收益率震荡反弹。虽然央行8-9月续作MLF规模超出市场预期,资金面偏松,7月经济金融数据全面走弱,利好债市。但8月进出口数据好于预期,地方政府债券发行提速,加之央行官员认可当前的流动性状况,表态相对中性,削弱市场的降准预期,以及监管机构严格限制银行理财产品的摊余成本法估值,推动债券收益率反弹,10年期国债收益率在2.80%-2.90%区间波动。

三、信用利差收窄,等级利差分化

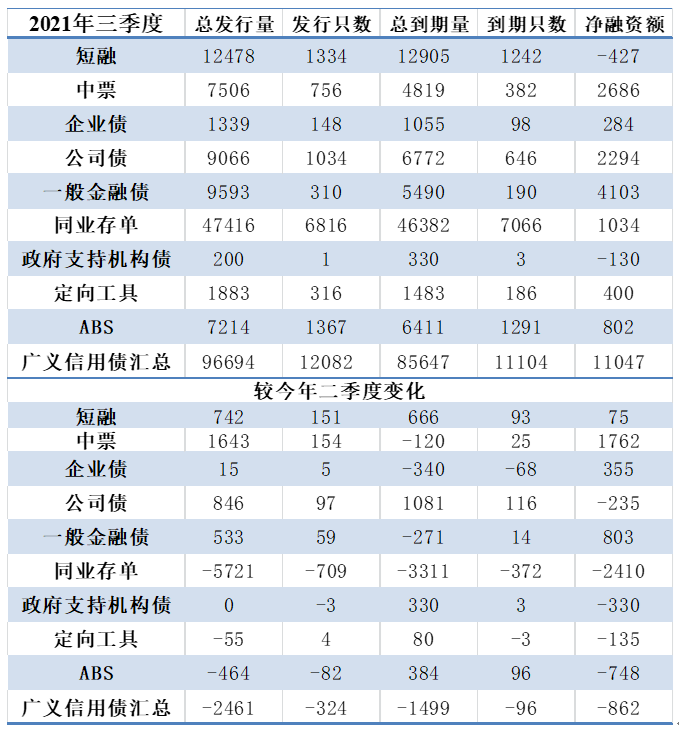

1.非金融企业债发行量和净供给均增加

2021年三季度广义信用债共发行9.67万亿元,较二季度减少2461亿元;净供给1.1万亿元,较二季度减少862亿元。(广义信用债的统计口径包括同业存单、一般金融债、短融、中票、企业债、公司债、定向工具、政府支持机构债和ABS。狭义信用债的统计口径仅包括短融、中票、企业债、公司债、定向工具、政府支持机构债和ABS。)与二季度相比,三季度同业存单、ABS和定向工具的发行量减少,短融、中票、企业债、公司债、一般金融债的发行量呈现不同程度的增加。

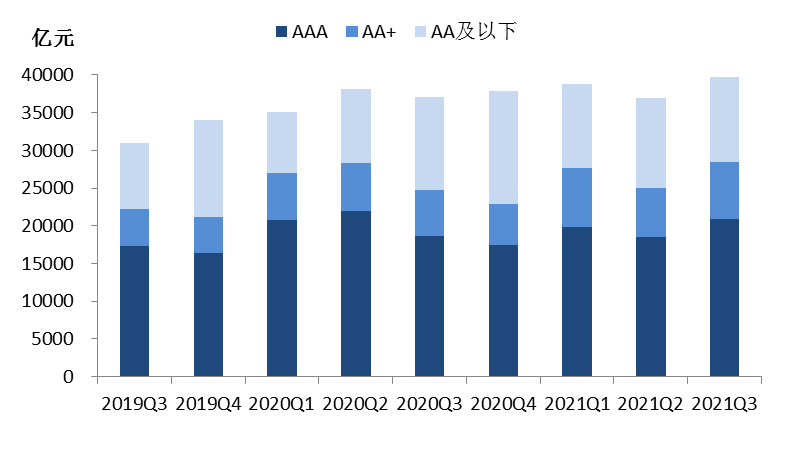

三季度非金融企业信用债发行量和净供给均增加。体现非金融企业融资的狭义信用债(广义信用债剔除了同业存单、一般金融债后)发行了3.96万亿元,较二季度增加了2727亿元;净供给5910亿元,较二季度增加745亿元。三季度AAA等级信用债发行2.09万亿元,较二季度增加2393亿元;净融资额1670亿元,较二季度增加947亿元。AA+等级发行7558亿元,较二季度增加1039亿元;净融资额2829亿元,较二季度增加777亿元。AA及以下等级信用债发行1.12万亿元,较二季度减少731亿元;净融资额1420亿元,较二季度减少1085亿元。

三季度无风险利率回落,各等级信用债收益率全线下行,融资环境改善带动企业发债意愿增强,非金融企业信用债发行量和净融资额较二季度有所增加。但结构性问题仍然突出,弱资质企业的融资难度较大,体现为AAA和AA+级的净融资额上升,而AA及以下的净融资较二季度下降,信用分化的现象进一步加剧。

表1:2021年三季度广义信用债发行情况 数据来源:Wind资讯,中国建设银行金融市场部

图6:各等级信用债发行情况 数据来源:Wind资讯,中国建设银行金融市场部

图6:各等级信用债发行情况 数据来源:Wind资讯,中国建设银行金融市场部2.信用利差分化,等级利差多拓宽

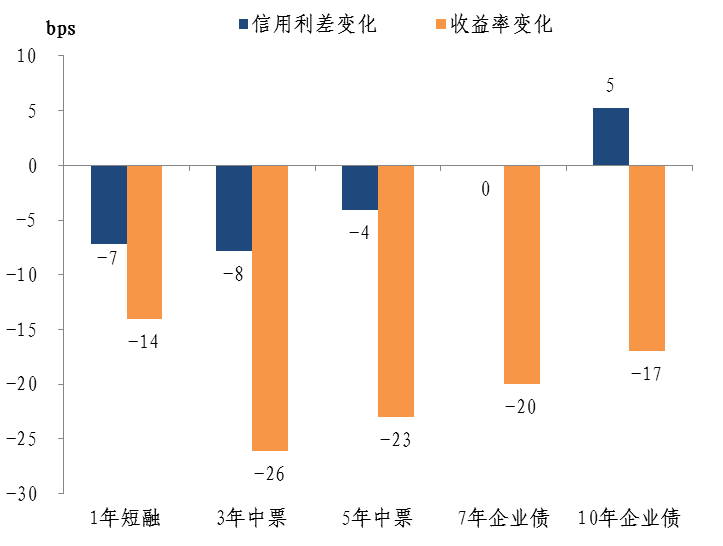

2021年三季度高等级信用债收益率下行。截至三季度末,高等级AAA信用债1、3、5、7、10年期收益率分别较二季度末下行14BPs、26BPs、23BPs、20BPs、17BPs。

信用利差分化。

截至三季度末,AAA级1、3、5年期信用利差分别较二季度末收窄7BPs、8BPs、4BPs,7年期持平,10年期拓宽5BPs。三季度在央行全面降准与机构欠配压力的推动下,信用债收益率全线下行,但投资者更青睐中短久期品种,因而短端利差压缩,长端利差走阔。

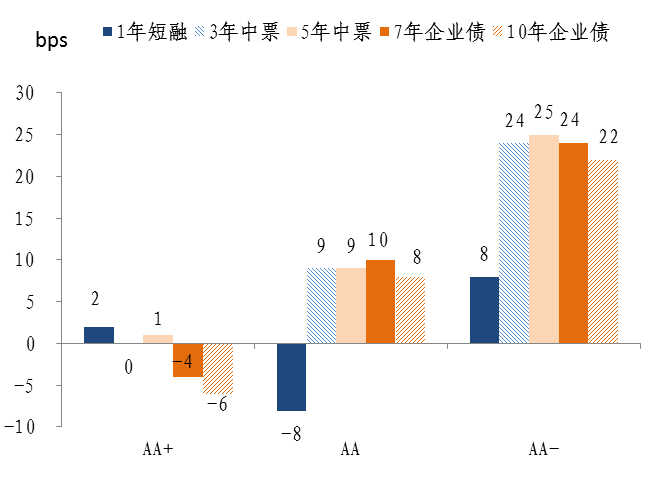

等级利差多拓宽。

以AA级为例,截至三季度末,AA级1年期等级利差收窄8BPs,3、5、7、10年期等级利差分别拓宽9BPs、9BPs、10BPs、8BPs。分评级来看,AA和AA-级的等级利差拓宽幅度明显大于AA+级。三季度我国经济增长动能边际放缓,债市违约事件频发,市场风险偏好低位徘徊。投资者对信用下沉和拉长久期策略持谨慎态度,因此低等级、长久期的等级利差拓宽幅度更大。 图7:三季度末较二季度末AAA级信用利差和收益率变化

图7:三季度末较二季度末AAA级信用利差和收益率变化 图8:三季度末较二季度末等级利差变化 数据来源:Wind资讯,中国建设银行金融市场部目前, AA+级的等级利差已回到1/4分位数以下,10年期甚至创下历史最低值,信用利差保护空间严重不足,扛波动能力较差。但低等级的利差保护空间较大,AA-级的等级利差已经接近历史最大值,安全边际较大,可择机适度下沉信用。

图8:三季度末较二季度末等级利差变化 数据来源:Wind资讯,中国建设银行金融市场部目前, AA+级的等级利差已回到1/4分位数以下,10年期甚至创下历史最低值,信用利差保护空间严重不足,扛波动能力较差。但低等级的利差保护空间较大,AA-级的等级利差已经接近历史最大值,安全边际较大,可择机适度下沉信用。 表2:等级利差与历史水平比较数据来源:Wind资讯,中国建设银行金融市场部

表2:等级利差与历史水平比较数据来源:Wind资讯,中国建设银行金融市场部(作者郑葵方、李思琪供职于某国有大型商业银行,本文仅代表作者个人观点。)