今天,分享一篇险资配置前瞻2023年有望加大权益类资产配置,重点布局科技创新、先进制造等领域,希望以下险资配置前瞻2023年有望加大权益类资产配置,重点布局科技创新、先进制造等领域的内容对您有用。

图片来源:图虫创意

图片来源:图虫创意2022年步入尾声,各家保险公司、保险资管公司也在加紧制定2023年保险资金投资策略,进行前瞻性布局调整。

回顾今年表现,数家上市险企三季报以及部分非上市险企三季度偿付能力报告中都透露,由于资本市场波动影响,导致公司投资收益率不佳、利润收窄或出现亏损。展望明年,险资则普遍看好经济复苏带来的市场投资机会,预计2023年流动性总体平稳,A股或呈振荡上行走势,有望迎来恢复窗口期。

研究人士普遍认为,我国经济长期向好,国内积极推动资本市场高质量发展,机构投资者力量逐步增强,目前保险类机构资金配置仍较低,保险资金匹配度高的资产偏少,权益市场大且整体流动性好等,有望带动保险资金逐步加大权益类资产配置。从投资策略看,应把握中国股市“十年周期律”,重点布局国家安全、科技创新、先进制造等领域。

市场利率中枢抬升,有助缓解资产投资收益下降等问题

蓝鲸保险获悉,近日,中国保险资产管理业协会战略专委会和研究专委会联合召开了“2022年四季度保险资金运用形势分析会(闭门会)”,围绕“2023宏观形势及配置展望”主题展开,就保险资金权益、固收和另类投资现状、挑战及展望等方面进行了深入分析讨论。

会上,还发布了“资产管理百人问卷调查报告(第3期)——2023年宏观形势展望”,调查结果显示,从金融市场看,预计流动性总体平稳,A股或呈振荡上行走势,外资有望小幅净流入,国内债市或呈振荡走势,预期人民币汇率或小幅升值。从风险挑战看,2023年仍需关注全球经济衰退、海外流动性紧缩、出口增速放缓与房地产市场走向和资产配置难度加大等问题。

光大银行金融市场部宏观研究员周茂华认为,尽管当前经济活动出现短期波动,但无论是从目前亮点看,还是从未来趋势看,随着短期扰动因素减弱,一揽子纾困、稳增长政策效果持续发力显效,PMI指数有望企稳回升,经济运行也将稳定回升。

“预计明年国内需求动能逐步恢复,推动经济稳步复苏,加之今年基数偏低,明年经济增速较今年明显加快。随着国内经济复苏,市场信心回暖,微观经济主体活跃,投融资需求改善,市场利率中枢抬升,有助于缓解资产投资收益下降等问题”,周茂华对蓝鲸保险补充道。

“稳经济增长一揽子政策基本落地、房地产‘三支箭’支持政策持续发力、疫情防控政策的不断优化完善等,都将为明年经济复苏打下坚实的基础”,一位投研人士在接受蓝鲸保险采访时表示,其所在的保险资管机构已召开了下年度的策略分析会,“我们整体保持乐观,经济快速下行阶段已经过去,大的宏观环境会更好友好,明年市场的股债配置也会相对均衡,充分考虑风险性和预期收益目标”。

周茂华指出,从趋势看,国内经济稳步恢复,政策环境继续保持友好,股市估值低洼,利好股市走势;同时,我国经济长期向好,国内积极推动资本市场高质量发展,机构投资者力量逐步增强,目前保险类机构资金配置仍较低,保险资金匹配度高的资产偏少,权益市场大且整体流动性好等,这些都有望带动保险资金逐步加大权益类资产配置。“保险资金配置方面还是偏价值型、稳健型,保险资金投资考核机制要更加科学,加强投研能力建设,加强权益类市场研究,不断优化配置组合等”。

险资权益市场配置有较大提升空间,A股2023年有望迎来恢复窗口期

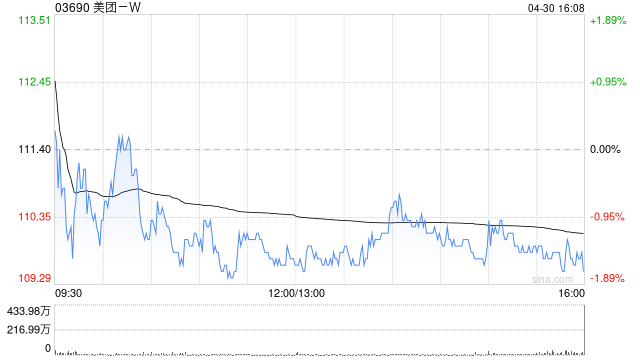

从目前险资对权益市场的配置比例来看,银保监会披露的数据显示,截至10月末,险资运用余额达24.5万亿元,其中对“股票和证券投资基金”的配置规模为2.9万亿元,占比11.84%,这一比例仍是2019年以来的低点,距离监管规定的配置上限仍有较大空间。

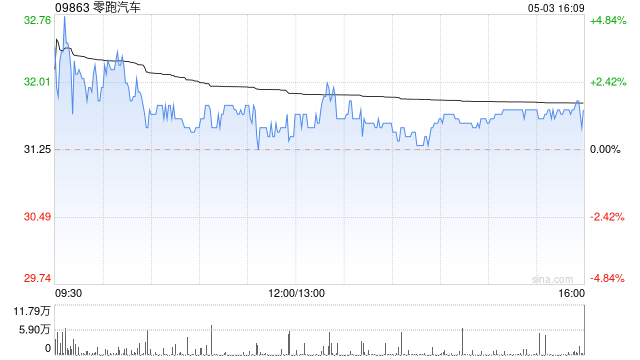

在资管业协会举行的分析会上,大家资产总经理吴剑飞围绕2023年权益投资进行分享。他表示,资本市场应更好发挥资源配置和财富效应功能,助力实体经济高质量发展和稳经济大盘。目前,A股市场呈现“无相而有序”的新兴市场特征,内在蕴含着深刻的政策方向和产业变迁规律。从影响因素看,国内疫情、海外紧缩等已出现边际改善,预计2023年将迎来恢复窗口期。从投资策略看,应把握中国股市“十年周期律”,重点布局国家安全、科技创新、先进制造等领域。

吴剑飞认为,国内机构投资者,要积极探索实践中国式投资方法论,即立足于中国市场特征,以提升投资者的有效收益为核心,秉持价值为体、策略为用、风险为本的方法论体系,努力成为权益市场的中流砥柱和稳定力量。

“权益投资方面,在经济结构转型阶段,新兴成长行业充满投资机会”,泰康保险集团执行副总裁兼首席投资官段国圣近期撰文表示,高质量发展背景下,作为长期资金管理人,保险资管机构应当加大对新兴成长行业的投研投入和长期布局,积极关注健康、消费、双碳、科技等优质赛道的产业投资机会,发挥长期资本优势,把握时代机遇,更好支持经济转型升级。

周茂华认为,随着我国人口结构变化,产业经济转向高质量发展,国内政策支持等,健康、消费、双碳、科技等战略新兴产业和赛道未来有望迎来高景气度,市场潜力较大。

在固定收益投资方面,太保资管总经理助理、固定收益部总经理赵峰提出3个角度的投资策略建议:在配置策略方面,坚守信用底线,优选高票息优质资产,关注国债、地方债等品种的配置价值;在交易策略方面,积极参与利率品交易,加大国债期货管理风险的运用;在绿色投资方面,持续践行新发展理念,将ESG因素纳入投资管理全流程,推动绿色投资发展。

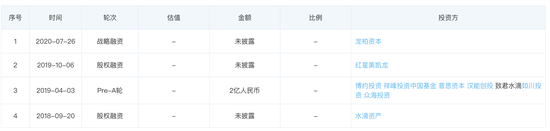

在另类投资方面,国寿资产党委委员、总裁助理赵晖认为,在监管政策引导下,另类投资注册发行机制不断优化完善并取得快速发展,结合国寿资产另类业务的经验与体会,股权计划产品需要坚持强赛道、强主体、强资产、强管控的“四强理念”,另类业务需要坚持投资、风控、信用“三驾马车”有机结合。展望未来,保险资管机构应适应新形势,着力加强自身投资能力建设,在推动高质量发展进程中配置优质资产。(蓝鲸保险 李丹萍 [email protected])