除了注册公司的“大主播”,独立运营的个人主播也需严格遵照国家税收政策,依法纳税。月入千万是当下直播电商行业下的红利,但依法纳税也是每个公民应尽义务。

11月22日,国家税务总局杭州市税务局披露对直播带货网红的处罚。前期,浙江省杭州市税务部门通过税收大数据分析,发现朱宸慧(雪梨)、林珊珊两名网络主播涉嫌偷逃税款,最终对两人合计追回税款、加收滞纳金、罚款总计约9323万元。两人目前都已在公开平台发声致歉。

第一财经记者采访多位法律界与税务行业资深人士,目前国家税务总局加强文娱领域从业人员税收管理已是大势所趋。除了挂靠MCN机构、或建立个人独资企业的网红主播,其他并未加入企业或机构的个人带货主播,也将面临严格的税务审查。月入千万是当下直播电商行业下的红利,但依法纳税也是每个公民应尽义务。

两位主播税务罚款9323万元

雪梨在个人签名为“杭州宸帆电子商务公司董事长”的个人微博上发布致歉信,称“身为创业者及主播,忽视了专业财税知识的学习,税收法律意识淡薄,导致违反了相关税收法规。完全接受税务部门依法作出的行政处罚决定。并将暂停直播间直播,进行规范和整顿。”林珊珊在其个人微博也发布致歉信称,“在接受调查期间,我接受了国家税务主管部门的教育并积极配合,深刻意识到自己税法知识的匮乏,税收法律意识淡薄,导致违反了相关税收法规。虽然直播电商是新兴行业,但并不意味着能够忽视合规。相信经过此次行业整顿,直播电商行业会更加规范。”

浙江省税务局官网信息显示,经查,朱宸慧、林珊珊在2019年至2020年期间,通过在上海、广西、江西等地设立个人独资企业,虚构业务将其取得的个人工资薪金和劳务报酬所得转变为个人独资企业的经营所得,偷逃个人所得税。两人的上述行为违反了相关税收法律法规,扰乱了税收征管秩序。

检查中,税务部门发现李志强涉嫌策划、实施和帮助朱宸慧、林珊珊偷逃税,并干扰税务机关调查。目前,税务部门已依法对李志强进行立案检查,将依法另行处理。同时,税务部门通过税收大数据分析,还发现其他个别网络主播在文娱领域税收综合治理中自查自纠不到位,存在涉嫌偷逃税行为,正由属地税务机关依法进行稽查。

具体而言,朱宸慧在2019年至2020年期间,通过设立北海宸汐营销策划中心、北海瑞宸营销策划中心、上海豆梓麻营销策划中心、上海皇桑营销策划中心、宜春市宜阳新区豆梓麻营销服务中心、宜春市宜阳新区黄桑营销服务中心等个人独资企业,虚构业务把从有关企业取得的个人工资薪金和劳务报酬所得8445.61万元,转换为个人独资企业的经营所得,偷逃个人所得税3036.95万元。

另外,林珊珊在2019年至2020年期间,通过设立北海灵珊营销策划中心、北海珊妮营销策划中心、宜春市宜阳新区玉珊企业管理中心、宜春市宜阳新区蓝珊营销服务中心等个人独资企业,虚构业务把从有关企业取得的个人工资薪金和劳务报酬所得4199.5万元,转换为个人独资企业的经营所得,偷逃个人所得税1311.94万元。

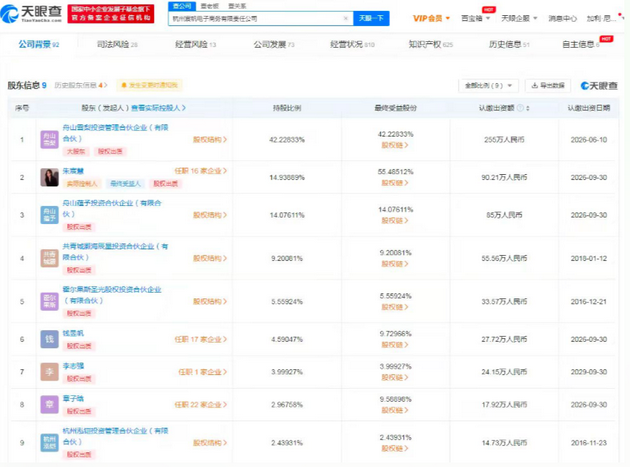

天眼查信息显示,李志强共关联3家企业,除持有杭州宸帆电子商务有限责任公司约4%的股份外,他还担任日照智达股权投资管理合伙企业(有限合伙)、深圳市石玉投资咨询有限公司的法定代表人、股东,持股比例分别为99%、100%,上述两家公司业务均覆盖投资领域。李志强曾于2015年6月担任“跨境电商企业”深圳市有棵树科技有限公司的监事,于2019年3月退出。

杭州市税务局有关负责人表示,将按照文娱领域税收综合治理工作的有关要求,进一步加强对文娱领域从业人员的税收管理,促使其提升税法遵从意识,自觉依法纳税。对涉嫌偷逃税的人员,依法依规加大查处力度,营造公平竞争的税收环境,积极推动文娱领域长期规范健康发展。

合法避税不是偷税漏税

国际税务总局办公厅此前已在9月发出通知,要求进一步加强文娱领域从业人员税收管理。

通知称,“将进一步加强文娱领域从业人员日常税收管理,对明星艺人、网络主播成立的个人工作室和企业,要辅导其依法依规建账建制,并采用查账征收方式申报纳税”以及要“着力加强明星艺人、网络主播经纪公司和经纪人及相关制作方的税收管理,督促其依法履行个人所得税代扣代缴义务,提供相关信息并配合税务机关依法对明星艺人、网络主播实施税收管理工作”。

复旦大学经济学院税务专业学位行业导师汪蔚青表示,此次明星税收征收方式的变化,与很多行业以及底层逻辑发生了变化有关。以往,明星只是上电视、做代言,但现在越来越多的明星开始走入直播带货这个新兴的行业。显然,收入高了,税收的关注度也在提高了。这些新兴的消费模式的出现,带来行业间的交融,税收变化就成了必然。目前,一般公司采用的是查账征收,而一些规模较小的合伙企业、个人独资企业以及个体工商户等则会采用核定征收。

北京市两高律师事务所徐琛皓对第一财经记者表示,直播网红逃税漏税涉及到税务筹划的问题。“税务筹划”也称“纳税筹划”,是指在现行法律法规及税收政策的范畴内,纳税人对自身的涉税活动进行预先计划和安排。“税务筹划”要求进行税务筹划前,纳税人需要对其所处的经济环境、法律环境和社会环境进行全面的评估,在法律允许的前提下对自身的涉税活动进行安排和筹划,因而“税收筹划”的基本特点为合法性、客观性和计划性。

汪蔚青对第一财经记者表示,常见的避税方式即通过交易将企业从税赋高的地方转移至税赋低的地方,其实现方式包括企业注册地的选择、注册企业类型的选择、注册企业所属行业的选择、谁来作为投资人与出资人进而获得收益的选择等。

在合法范围内进行避税属于“合理避税”,因此区分合理避税与偷税漏税非常重要。汪蔚青称,发生偷税漏税行为时一定会增加相应的企业结构或企业交易,那么就需要对这些“增加项”进行合理性的核查,比如“如果不是出于避税的目的,是否有增加这些结构与交易的必要性?”如果没有,那么就说明该人士或该企业注册了并未发生真实业务的独资企业,进而说明这笔交易本身就存在问题。

除了注册公司或挂靠MCN机构的直播带货网红外,据第一财经记者了解,目前在直播平台上更多的,是选择独立运营的个人主播,多位短视频网红在其个人简介项上注明——“谢绝MCN邀请,独立运营”。那么针对该部分带货网红,该如何进行税务监管呢?

徐琛晧对第一财经记者表示,从关系链来看,个人主播、直播平台、购物者三方之间,实际已经构成了雇佣劳务关系——主播在平台进行售卖,消费者进行购物,最终主播从平台获取打赏或购物款项。

今年3月,中共中央办公厅、国务院办公厅印发了《关于进一步深化税收征管改革的意见》,明确指出将依法加强对高收入高净值人员的税费服务与监管。对逃避税问题多发的行业、地区和人群,根据税收风险适当提高“双随机、一公开”抽查比例。对隐瞒收入、虚列成本、转移利润以及利用“税收洼地”、“阴阳合同”和关联交易等逃避税行为,加强预防性制度建设,加大依法防控和监督检查力度。

另在4月23日,国家互联网信息办公室、公安部、商务部、文化和旅游部、国家税务总局、国家市场监督管理总局、国家广播电视总局等七部门联合发布《网络直播营销管理办法(试行)》,规定直播营销平台应当提示直播间运营者依法办理市场主体登记或税务登记,如实申报收入,依法履行纳税义务,并依法享受税收优惠。直播营销平台及直播营销人员服务机构应当依法履行代扣代缴义务。

汪蔚青对第一财经记者表示,相关政策的出台强化了直播平台经营者的义务,即对那些既没有经营主体、又无挂靠机构的主播个人,平台需践行谁扣缴谁核查的义务。这也意味着,除了注册公司的“大主播”,独立运营的个人主播也需严格遵照国家税收政策,依法纳税。