原标题:做平台、做生态,撑得起国产工业机器人品牌的“星辰大海”吗?

图片来源:图虫创意

图片来源:图虫创意工业互联网与智能制造浪潮迭起,其中作为重要组成部分的工业机器人再度进入高速增长的爆发期,资本的追捧和市场的狂欢造就新的格局。

先看两组数据。

其一,据计世研究院、创道硬科技研究等机构的统计数据显示,2020年工业互联网领域共发生了135宗融资活动,融资金额达到200亿元左右,且3/4的融资主要集中在2020年的下半年,资本进场的热度持续到今年依旧不减。

其二,根据国家统计局公布的工业生产数据显示,1-7月国内工业机器人产量为205094套,同比增长64.6%。在巨大的需求刺激下,工业机器人的产量继续保持高速增长。

在双重利好的环境下,国内涌现了出一批机器人企业,如新松、埃斯顿、拓斯达、埃夫特等等。作为当前国产工业机器人的领军者,他们也正在不断地挑战着传统工业机器人四巨头的地位。

与之相对应的,新旧交替之际,国产工业机器人品牌也走上一条颇为另类的新路径。斯坦德机器人CEO王永锟在与《投资人说》交流过程中曾提到一个观点:

“如果只卖硬件,有可能最后会沦为卖铁的公司,硬件的毛利只会越来越低。未来能够存活下来的公司一定是有平台化能力的公司,可以通过软件来增加用户粘性和扩大企业的边界。”

那么,做平台、做生态,对于国产工业机器人来说,真的可以讲好新故事吗?

01 向平台模式突围

无独有偶,与斯坦德机器人保有类似观点的国产工业机器人品牌并不止一家,如syrius炬星、珞石机器人等都有意开拓云业务,布局生态,打造平台型、生态化的机器人企业。

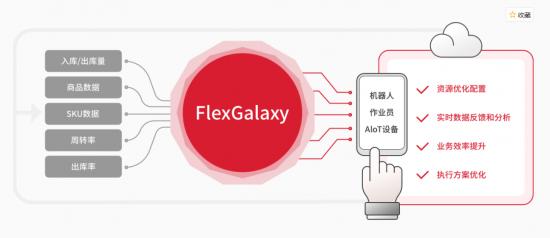

目前,syrius炬星已经接连推出了AIoT平台FlexGalaxy和机器人操作系统megacosmOS,并进一步启动基于megacosmOS的开发者社区,生态布局初见端倪。

“基于机器人载体,用软件和互联网服务突破企业在经营管理上的瓶颈,才是其价值所在。”在Syrius炬星创始人兼CEO蒋超的眼中,机器人仅是一个物理世界的载体,企业更多的服务价值将来源于软件和互联网平台。

简单解剖其FlexGalaxy平台服务,可以进一步发现两点关键信息:一、平台的链接对象跳出工业机器人范畴,向其他AIoT设备、甚至是作业员等扩展。二、依托自研API连接上下游系统,打通信息流进而覆盖产业全链路,不断深入驱动服务升级。

在此,软硬兼施,工业机器人产品成为了一个在物理世界撬动数字化服务的支点。

秉持着相似的思路,另一家国产工业机器人企业“珞石机器人”也在开拓自家的平台生态。其xMate柔性机器人构建了一个全新的技术平台,将硬件在内的配套体系和底层技术框架整合起来,正在推动xMate柔性机器人系列从单一的产品形态向多元的平台体系跨越。

怎么来理解这种跨越?我们同样可以就xMate柔性机器人的产品设计来建立两个新认知:第一,xMate柔性机器人不是一个产品,可以是多个产品。目前,xMate系列机器人早已发布了多款产品,并于今年工博会又发布了全新的xMate CR系列产品。由此可见,其本质更像是一个技术体系。第二,在xMate柔性机器人的技术体系下,可以针对场景需求来对系列产品进行应用调配与技术融合,进而实现功能优化。

那么,在Syrius炬星和珞石机器人的生态布局之下,你会发现,依托核心技术和数字服务搭建的平台将是未来发展的竞争力所在,物理世界的机器人产品更多只是承担着一个技术输出的载体。

02 必须翻越的一座大山

在这里,我们以一种更加极端的角度去思考国产工业机器人品牌的这种平台模式——如果生态平台是未来的品牌竞争力所在,那么是否可以只做平台,而不去做机器人产品?或是联合其他友商或生态伙伴来做机器人产品。

答案是肯定不行的。

尽管平台模式能为未来工业机器人行业的发展带来更多的想象空间,但是工业机器人产品始终是一个必要的承载技术输出和功能服务的基本载体。《智能相对论》发现,只有工业机器人产品做好了,平台模式才有继续发展、走通的可能。

也就是说,对于国产工业机器人品牌来说,哪怕我们能在未来规划出一条“生态化、平台型”的康庄大道,但首先都得翻过工业机器人这座大山。

而在工业机器人产品竞争之下,恰恰存在着诸多制约国产工业机器人品牌发展的重要因素。就产品构成和市场格局来说,国产工业机器人要翻越这座大山面临着巨大的压力。

首先来看一下产品构成。

目前工业机器人的成本构成35%左右来自减速器,23%左右为伺服电机,12%左右是控制系统,机械加工本体可能只占20%左右,其他部分主要是应用。

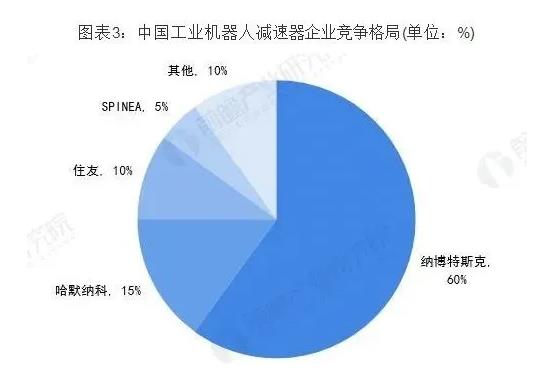

以精密减速器为例,根据前瞻产业研究院统计的数据显示,目前中国70%以上的市场份额都被日本企业所占据,其中日本Nabtesco纳博特斯克公司约占60%,HarmonicaDrive哈默纳科公司约占15%,Sumitomo住友重机约占10%,斯洛伐克Spinea公司约占5%,其他品牌仅占10%左右。

中国工业机器人减速器企业竞争格局(数据来源:前瞻产业研究院)

中国工业机器人减速器企业竞争格局(数据来源:前瞻产业研究院)那么,在这样的行业格局下,国产工业机器人品牌想要真正的崛起,还得铆足了劲在核心零部件上加速技术创新,以取得产业链的发展主动权。

其次再看一下市场格局。

据IFR统计,2020年发那科、ABB与安川电机的市占率排行全球前三,分别是17.3%、15.7%与12.9%。其中,聚焦国内,中国的工业机器人市场依旧是以海外品牌为主导,在排行榜上本土品牌只有埃斯顿以3.26%的市场份额挤进前九。

显然,在国产工业机器人品牌的崛起之路上,一批实力雄厚的海外品牌群雄环伺。值得一提的是,随着中国对工业机器人的需求加速增长,海外品牌对中国市场愈发看重。发那科、ABB、安川电机先后计划在近两年内在上海、江苏等地投资建厂,扩大产能以及启动核心零部件生产。

而国产品牌一方面受益于这些海外巨头的产业链供给,另一方面又不得不面临着更艰巨的市场竞争,内心或许忧大于喜。

03 路在脚下

回过头来看国产工业机器人的突围,平台模式固然可喜,但工业机器人市场的竞争也固然可叹。想要走通前者的道路,就必须在后者的创新上寻求突破。

从目前国内的态势来看,这个思路并没有问题。今天,工业互联网和智能制造浪潮迭起,根据赛迪顾问的《2020~2021年中国工业互联网市场研究年度报告》显示,2020中国工业互联网市场规模总量达到6712.7亿元,同比增长10.4%,工业场景的网络化、数字化与智能化正在进入一个高速普及的阶段。

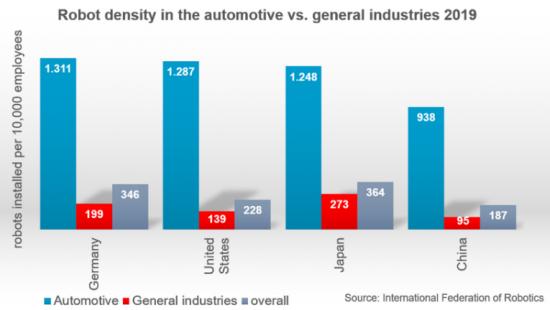

与此同时,工业机器人的应用也仍有巨大的挖掘空间。根据IFR数据显示,中国非汽车制造的常规制造业机器人密度为95台/万人,所有制造业的机器人平均密度为187台/万人。对比日本、德国、美国三个国家的情况,中国市场远远没有达到饱和。因此,《智能相对论》认为,工业机器人的应用将与工业互联网“撞个满怀”,两者将协同升级工业场景。

因此,对于国产工业机器人品牌而言,锚定网络化、平台化的突围路径是可行的。接下来的发展,只要能在产品竞争上与海外品牌逐步缩小市场差距,就能进一步发挥出技术平台的优势,或将打造出以“平台+工业机器人”双轮驱动的新引擎。届时,工业机器人行业的竞争也就进入一个更加多维的格局。

但是,这样的多维竞争格局并不能一下子带给国产工业机器人品牌太多的“超车”机会。因为,当国产工业机器人品牌看到这个方向的同时,海外品牌也有类似的布局和思路,比如发那科的信息化软件平台iCARE,就可以总览整个工程机器人的状态和数据,提供远程在线服务和技术支持等。

所以,我们只能抱以希望说,当竞争格局变化了,所呈现出来的机会也随之增加。打个比方,当平台服务成为一个常态,国产品牌就可以在IT运维、数据中心、售后服务等方面依托本土优势,进一步提升服务竞争力,从而避免与海外品牌在机器人产品方面的单维竞争。

那么,在这个阶段,国产工业机器人品牌的赢面也就大了许多。