原标题:紫金矿业斥资近50亿进军锂矿,幕后赢家宁德时代躺赚3亿 来源:澎湃新闻

新能源赛道的大火让全球锂矿资源的竞争愈演愈烈,不少A股上市公司加大了对锂矿的布局力度。

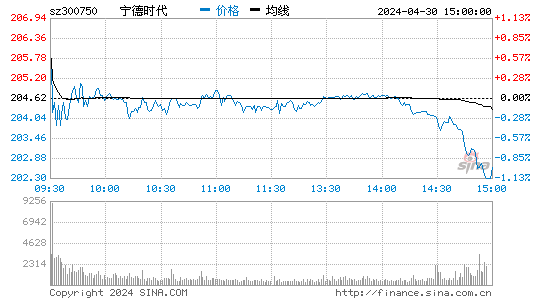

传统矿业巨头紫金矿业集团股份有限公司(601899,下称紫金矿业)拟斥资近50亿元首次跨界进军锂矿行业。受该消息影响,10月11日早间,紫金矿业开盘跳涨4.58%,报价10.73元。截至今日收盘,紫金矿业涨7.6%,报价11.04元,总市值2907亿。

斥资近50亿、溢价36%:大手笔收购加拿大锂盐商

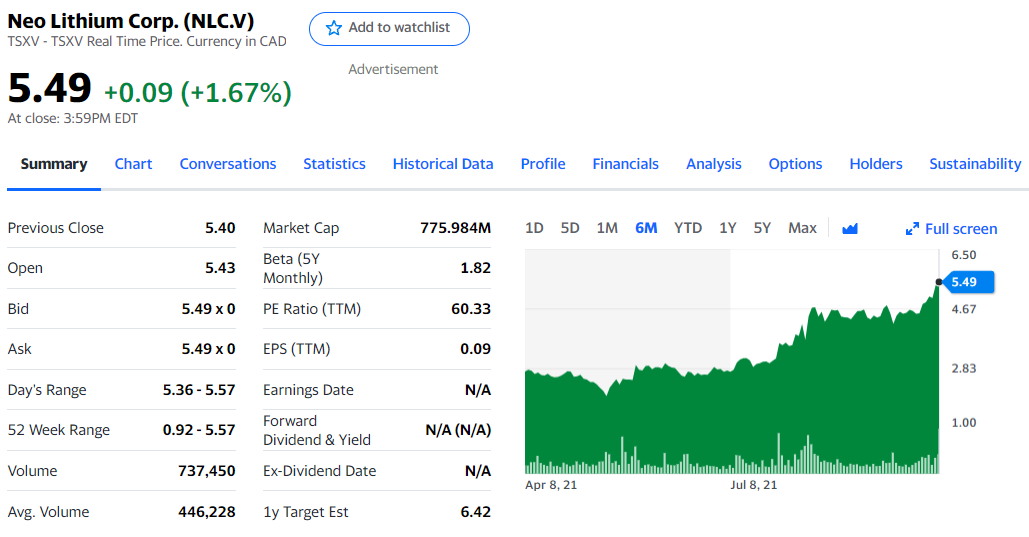

10月10日晚间,紫金矿业发布公告称,公司于加拿大多伦多时间8日与加拿大锂盐商Neo Lithium Corp.签署协议,将通过在加拿大注册成立的全资子公司,以每股6.5加元的价格,现金收购新锂公司全部已发行且流通的普通股,交易总金额约为9.6亿加元(约合人民币49.39亿元)。

公告显示,本次收购价格较Neo Lithium在多伦多证券交易所创业板上市的普通股10月8日的收盘价(每股5.49加元)溢价约18%,较之前20个交易日的加权平均交易价格溢价约36%。

NeoLithium股价

NeoLithium股价本次收购的资金来源为公司自筹。财报显示,截至2021年6月30日,紫金矿业的货币资金为175.08亿元,现金流充沛。本次近50亿元人民币的交易金额,约占紫金矿业2020年度经审计归母净资产的8.74%。

紫金矿业表示,公司过去长期从事金、铜、锌等有色金属矿种的开发,已形成较强的行业竞争力和影响力。锂是新能源的战略性矿种,是紫金矿业董事会确定需拓展的战略性资源。

紫金矿业是一家以金铜等金属矿产资源勘查和开发及工程技术应用研究为主的大型跨国矿业集团,先后在香港H股(股票代码2899)和上海A股(股票代码601899)整体上市。该公司矿产金、铜、锌、银产量位居国内前三甲,在全国14个省(区)和海外12个国家拥有重要矿业投资项目。

在此之前,紫金矿业尚未涉足锂矿资源和相关业务。今年8月,紫金矿业董事长陈景河曾公开表示,公司将在国内外寻求开发锂矿机会,未来计划收购一些项目与矿山资产,打通从锂上游资源到材料的全产业链。

今年12月,Neo Lithium将举行股东会议,该交易预计于明年上半年完成。花旗集团分析师在报告中写道,Neo Lithium的锂盐项目是“世界级的”,对于紫金矿业来说是进入新能源矿产领域的良好开端。

浮盈超6倍、获益超3亿:宁德时代成幕后最大赢家

值得一提的是,倘若紫金矿业顺利完成这笔收购交易,锂电池巨头宁德时代新能源科技股份有限公司(300750,下称宁德时代)将获益超过3亿。

根据公开信息显示,Neo Lithium前五大股东分别为:宁德时代持股约8%,Orn&Cie SA持股约5%,Waldo Perez持股约4%,Gabriel Pindar持股约4%,Black Rock持股约3%。

2020年9月,宁德时代以每股0.84加元的价格认购Neo Lithium股份超过1000万股,总投资858万加元(约合人民币4400万元),占其总股份的8%,成为该公司的第三大股东。

2021年2月,Neo Lithium宣布完成3020万美元的定增,宁德时代再度以每股3.05美元的价格,投资260万加元(约合人民币1344万元),维持其对Neo Lithium 8%股权的所有权,持有1130万股。

近一年的时间内,Neo Lithium每股交易价格从0.84加元涨至6.5加元,涨幅高达673.81%。如果按照紫金矿业此次每股6.5加元的收购价计算,宁德时代持股Neo Lithium的浮盈超6.7倍,收益约6232万加元(约合人民币3.2亿元)。

全球排名前5、预计年产2万吨:拟建成世界级大型锂盐湖基地

据了解,Neo Lithium为锂卤水开发领域的知名企业,总部位于加拿大多伦多市,主要在阿根廷从事勘探和矿产资源开发。其核心资产为阿根廷西北部卡塔马卡省的Tres QuebradasSalar(简称“3Q”)锂盐湖项目,Neo Lithium通过在阿根廷设立的全资子公司Liex S.A全资持有3Q项目,拥有13个采矿权,矿权面积总计为353平方公里,覆盖整个盐湖表面和卤水湖。

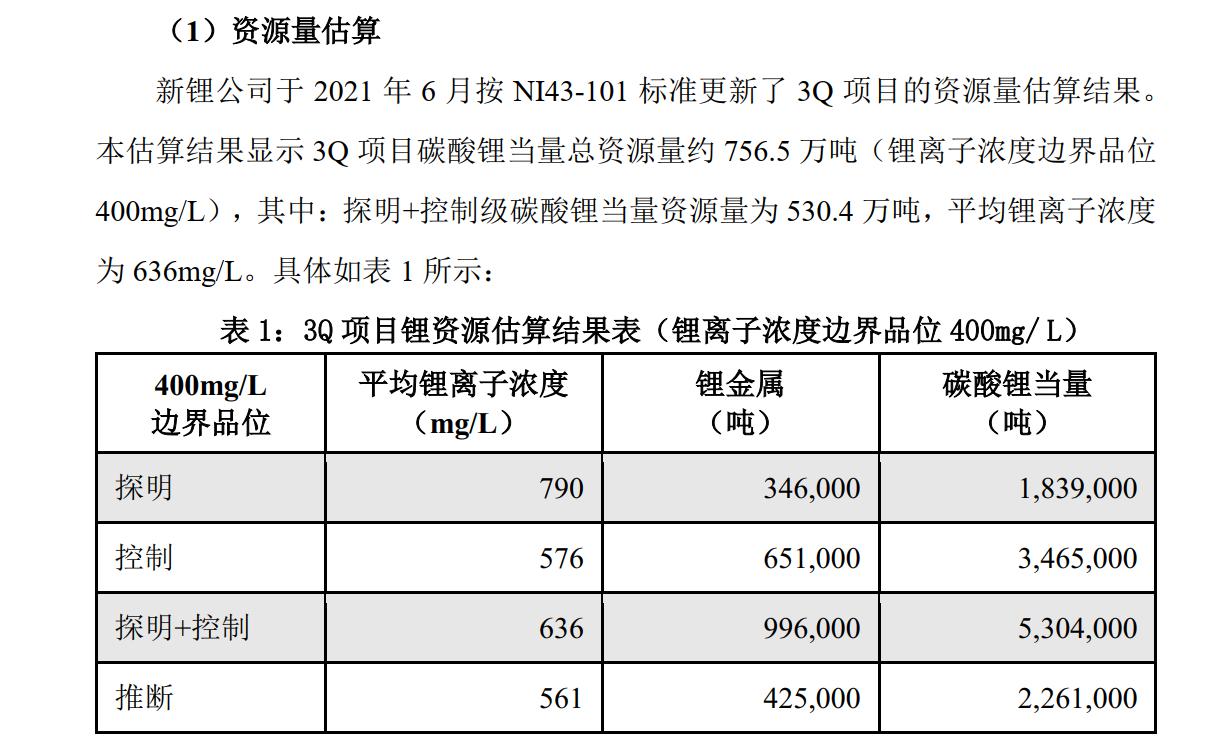

3Q项目区位图该项目资源量大、品位高、杂质低,开发条件好,具有较大的扩产潜力。总碳酸锂资源量约756.5万吨,平均锂浓度621mg/L,其中有168万吨高品位资源,平均锂浓度高达926mg/L,为全球同类项目中规模最大、品位最高的项目之一,体量在全球主要盐湖中排名前5,品位在全球主要盐湖中排名前3。

3Q项目区位图该项目资源量大、品位高、杂质低,开发条件好,具有较大的扩产潜力。总碳酸锂资源量约756.5万吨,平均锂浓度621mg/L,其中有168万吨高品位资源,平均锂浓度高达926mg/L,为全球同类项目中规模最大、品位最高的项目之一,体量在全球主要盐湖中排名前5,品位在全球主要盐湖中排名前3。 紫金矿业公告截图2016年以来,Neo Lithium已在盐湖区建成两套试验性蒸发池系统,并建有一座年产能40吨碳酸锂的试验工厂。今年6月,公司采用升级后的碱法,进一步微调了结晶以及其他必要的微调,最终实现纯度为99.891%的电池级碳酸锂。。

紫金矿业公告截图2016年以来,Neo Lithium已在盐湖区建成两套试验性蒸发池系统,并建有一座年产能40吨碳酸锂的试验工厂。今年6月,公司采用升级后的碱法,进一步微调了结晶以及其他必要的微调,最终实现纯度为99.891%的电池级碳酸锂。。 3Q项目开发时间表

3Q项目开发时间表针对此次预估的投资收益,紫金矿业表示,该项目初始投资为3.19亿美元,碳酸锂现金成本为2914美元/吨,预计年产2万吨电池级碳酸锂,投资回收期1.7年(不含收购资金和项目建设期)。项目资源储量大,有望扩产到年生产碳酸锂4-6万吨,具备建成世界级大型盐湖基地条件。

据紫金矿业公告显示,阿根廷法律规定采矿权的期限不受限制,只要矿权持有人满足阿根廷国家采矿法规定的义务,包括年度标准付款和最低投资承诺等,即可一直持有。同时紫金矿业也表示:“本次收购尚需获得新锂公司特别股东大会审议通过,以及中国政府或其授权的有关部门和加拿大有关监管部门以及加拿大相关法院的有效批准、通知或豁免。”

未来十年全球锂消费量增加3-5倍:锂价飙升加剧海外锂资源争夺战

此前,宁德时代和赣锋锂业针对加拿大锂矿商Millennial Lithium Corp.的竞购战刚刚告一段落。

被称为“有色金属一哥”的紫金矿业此次以50亿大手笔跨界进军锂矿行业,更将国内资本在锂电供应链领域的竞争推至阶段性高潮。

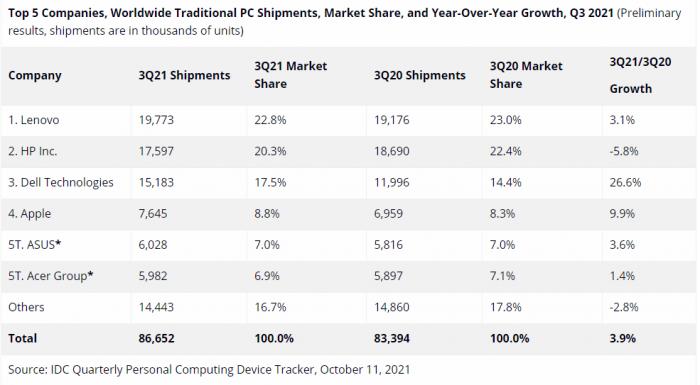

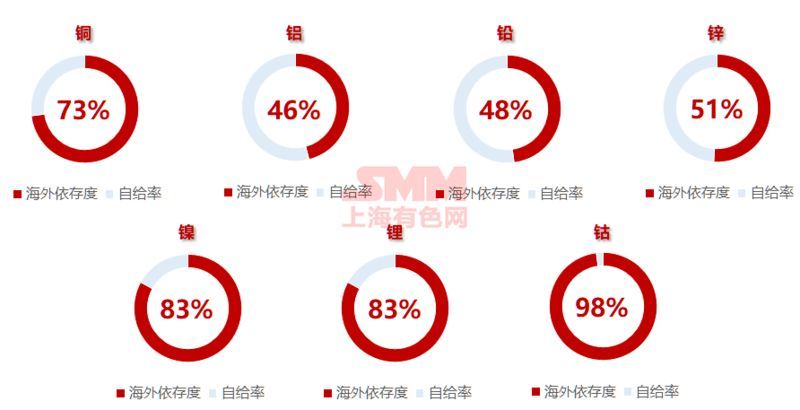

根据 Facts and Factors市场研究报告,全球锂化合物市场规模和份额收入预计将从 2019年的30亿美元增长到2026年的110亿美元,期间年复合增长率为20%。而上海有色网的数据显示,我国国内铜、铝、镍、钴等多种资源储量全球占比均小于5%,资源储量少,但需求大的现状注定只能依赖进口。尤其是铜、镍、锂、钴资源的对外依存度超过70%。

数据来源:上海有色网

数据来源:上海有色网在全球能源转型、市场规模不断增长的趋势下,国内的资源供应缺口也日益扩大。今年以来锂价格的飙升更让世界各地的优质锂矿成了企业竞相争夺的抢手资源。

据高工锂电(GGII)分析,目前碳酸锂价格已涨至14~15万元/吨,受下游需求旺盛和海外锂矿扩产不及预期等影响,碳酸锂价格或继续上升。假设碳酸锂价格上升至25万元/吨,其他材料价格维持当前水平不变,锂电电芯成本将上涨0.08~0.09元/Wh,较当前成本上涨12~18%,届时电池系统成本可能重回1元/Wh。

外媒INN对紫金矿业此次收购的前景颇为看好,其研究结果认为,预计未来十年全球锂消费量将增加三到五倍,将对电池供应链和整个锂市场构成巨大压力。“随着全球电池生产商继续扩大制造业务,Neo Lithium已做好了充分的准备。