原标题:豪掷450亿!这家300亿市值公司光伏项目落子包头

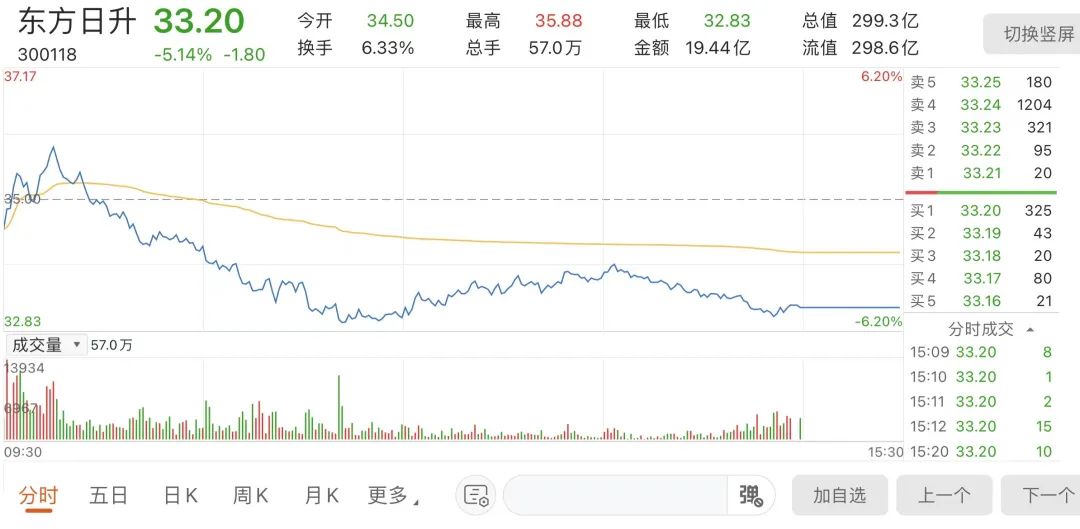

12月28日晚间,东方日升公告,控股股东林海峰将其所持部分股份解除质押。截至披露日,林海峰累计质押8548万股,占其持股的32.48%,占总股本的9.48%。截至12月29日收盘,东方日升报33.2元/股,跌幅5.14%,总市值299.25亿元。

前三季度净利下滑45%

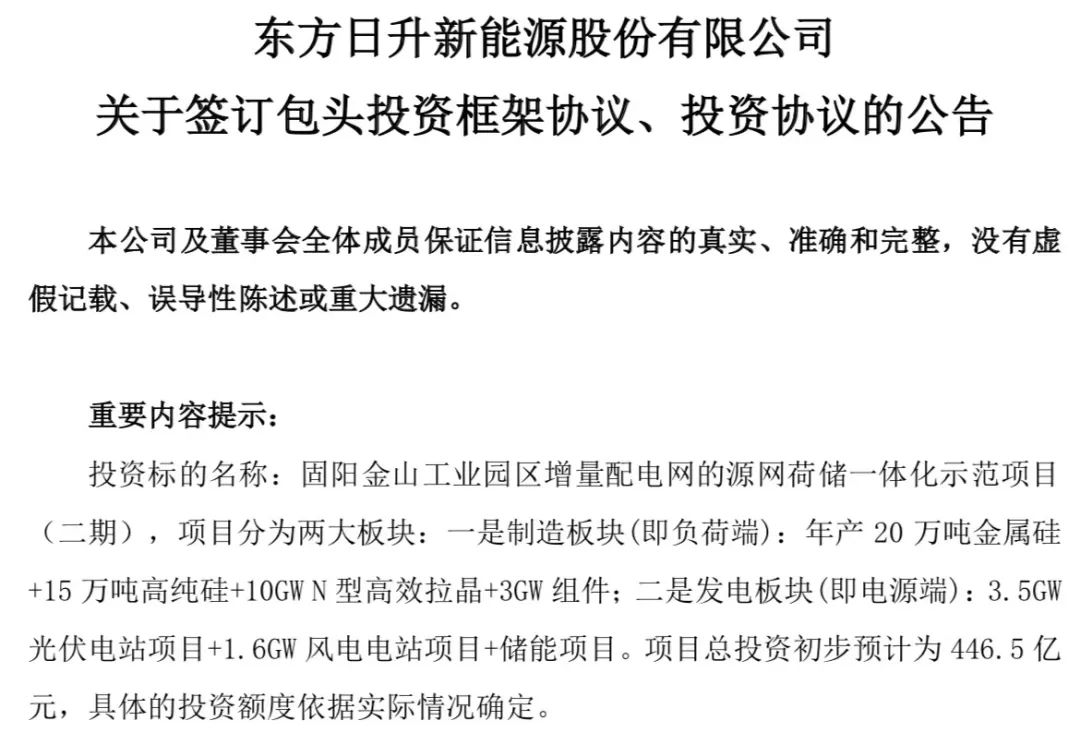

日前,东方日升向市场抛出一份近450亿元的投资蓝图。据12月27日晚间公告,东方日升称分别与内蒙古包头市政府签订《投资框架协议》,与包头市固阳县政府签订《投资协议》。东方日升拟通过全资或控股的子公司,在包头市固阳县投资固阳金山工业园区增量配电网的源网荷储一体化示范项目(二期)。

根据公告内容,项目分为两大板块,一是制造板块(即负荷端),筹建年产20万吨金属硅、15万吨高纯硅、10GW N型高效拉晶、3GW组件;二是发电板块(即电源端),投资建设3.5GW光伏电站项目、1.6GW风电电站项目、储能项目。项目总投资初步预计为446.5亿元,具体的投资额度依据实际情况确定。

前三季度,东方日升实现营收129.88亿元,同比增长19.93%,归母净利润3.54亿元,同比减少45.33%,扣非净利润亏损2.3亿元,同比下滑165.59%。

净利润大幅下滑的主因,仍是成本端承压。前三季度东方日升营业成本高达119.57亿元,较去年同期的85.48亿元增长39.88%。东方日升曾在半年报中透露,由于上游主要原材料价格阶段性快速上涨,而光伏组件环节的成本压力向终端客户传导较慢且较难,光伏产品的销售毛利率大幅下降,公司总体盈利水平受到影响。

东方日升处于光伏产业链中下游,电池组件业务占比高,易受原材料价格波动影响,业绩频繁波动。年报数据显示,2009年及2010年,东方日升归母净利润连续两年正增长,此后两年降幅却高达80.33%、988.4%,2013年回升后,2014年出现下滑,2015年及2016年再度暴涨后,又在2017年、2018年减少,随后在2019年同比上升318.93%,2020年则大降83.02%。

此次布局一体化项目,东方日升称旨在促进公司的光伏产业链集聚效应,完善公司晶体硅料、硅料拉晶、光伏电池片、光伏组件相关产品制造、光伏发电、储能等光伏产业链产能一体化布局。

账上仅有60亿现金

尽管愿景美好,但想要拿出近450亿元,对东方日升而言并非易事。截至三季度末,东方日升总资产为314.54亿元,这次一体化项目的投资规模相当于一个更加庞大的东方日升。此外,东方日升最新一期货币资金为60.71亿元,与446.5亿元的投资目标相差甚远。

东方日升表示,本次投资的资金来源为自有资金或自筹资金,若公司需要通过自筹资金方式解决,可能会增加现金流动性风险;可能存在资金筹措的进度或规模不达预期的风险,进而影响项目的投资金额及建设进度。

东方日升还身负日渐加剧的债务压力,前三季度,其资产负债比同比上升9.97个百分点至68.29%,达到同期历史高点。具体来看,应付票据及应付账款高达101.38亿元,有息负债包括短期借款39.71亿元、长期借款21.53亿元。拉长视线,2015年至2020年,东方日升资产负债比一直维持在54%以上。

33亿元募资折戟也让东方日升元气大伤。2月初,东方日升表示由于2020年扣非净利润预计亏损,决定中止33亿元可转债上市。这成为A股历史上首个可转债募资完成,但中止上市的案例。

6月24日,东方日升公告,收到证监会行政监管措施决定书。因公司在发行可转债过程中,存在“申请文件或信息披露资料存在相互矛盾或者同一事实表述不一致且有实质性差异”的情形,证监会决定对公司采取出具警示函,并同时采取六个月内(2021年6月18日至12月17日)不接受公司发行证券相关文件的监管措施。

接连抛售资产

深陷泥淖之下,“断臂求生”贯穿了东方日升的整个下半年。

6月17日,东方日升公告,拟作价3.55亿元,将持有的江苏九九久科技有限公司(下称“九九久”)12.76%股权转让给成都康晖大健康科技有限公司,前者主要产品为六氟磷酸锂,是锂电池电解液核心原料之一。而东方日升2019年收购九九久上述股权的价格为3.50亿元,两年仅增加500万元。九九久的质地也可谓上乘,2021年一季度其实现净利润1.7亿元,是东方日升同期的3倍。

不到十天,东方日升6月25日再度转让资产,计划将旗下3家电站的100%股权转让给湖北岚风能源发展有限公司,交易总价5.79亿元。

东方日升还因“贱卖”核心资产饱受争议。8月2日,东方日升公告称,公司拟将控股子公司江苏斯威克新材料股份有限公司(下称“斯威克”)50%的股权作价18亿转让给深圳市燃气集团股份有限公司。

对比2014年,东方日升4.68亿元收购斯威克85%股权的价格,这笔买卖显然是稳赚不赔。但市场的争议点在于,斯威克的估值究竟是多少?

东方日升对斯威克100%股权的估值是36亿元,而海通证券、申万宏源证券、中信证券等各大券商的研报中,对斯威克50%股权给出100亿元估值。另外,2020年斯威克在全球光伏胶膜市场排名第二,截至2021年4月封装胶膜产品的年产能达到约3.6亿平方米。业绩方面,斯威克也在持续向好,2020年净利达2.6亿元。2020年5月,东方日升还曾计划分拆斯威克至创业板上市。

为什么要甩卖优良资产?答案还是缺钱。东方日升8月9日回复交易所关注函称,根据公司对于运营资金需求的测算,未来核心业务的发展需要较多资金支持,希望通过本次交易获得更多资金。

10月17日,东方日升再度发布转让资产公告,拟出售4家子公司股权转让给深燃清洁能源,其核心资产为共计194MW光伏电站,交易总价为7.58亿元,预计产生税前利润2.37亿元;10月28日,东方日升称拟将其持有的澳洲132MW光伏电站项目以1.86亿澳元(约合人民币8.6亿元)转让,预计产生税前利润4298.93万元。

接连甩卖资产的同时,东方日升管理层也出现不小变动。7月21日,公司董事、副总裁、战略管理委员会委员黄强辞职,不再担任任何职务。9月2日,董事长、总裁谢健辞职,孙岳懋接任总裁,林海峰、伍学纲被补选为第三届董事会非独立董事。9月23日,林海峰被重新选举为董事长。

封面供图:张力