作者丨斗斗

编辑丨皮爷

出品丨数字化报

“鞋业大败退”正在整个行业内蔓延。除却已经宣告破产的富贵鸟,达芙妮、千百度、红蜻蜓等品牌的境况也令人堪忧。

刚跨入2022年的第一个月,昔日的“女鞋第一股”星期六就开始打算打包出售鞋类销售的相关业务及资产,仅保留鞋类商标的业务。

根据星期六发布的2021年全年业绩预告,其预计净利润为亏损4.3亿元至6.45亿元,仅因2021年四季度大幅度的打折清仓,导致公司全年利润损失了2亿至2.5亿元。

达芙妮同样如此,东方财富数据显示,2021年达芙妮国际实现总营收为0.86亿港元,同比减少71.78%。

然而不同于星期六、达芙妮等知名女鞋品牌的没落,百丽却走出了一条跌宕起伏的转型之路。

一、2万家门店的转身之困

改变正在发生。

2012年,百丽在中国大陆拥有自营零售店17564家,已经覆盖了中国大陆300多个主要城市,而且这个数字还在以每年1000到2000的数字在增长。麦当劳、肯德基也不过几千家。百丽是它们的5-10倍。

2013 年,百丽市值超过了 1500 亿港元,达到巅峰。

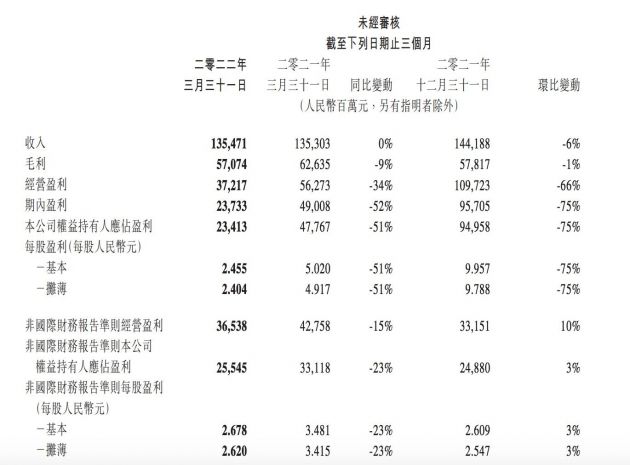

然而从 2014 年开始,百丽业绩开始走下坡路。2015 财年(截至2016年2 月底)百丽虽然同比微增 2%,销售额达到 407.9亿元,但净利润下降了38%,为 29.3亿元。

2017年5月15日发布的年报中显示,截至2017年2月28日,营收为417.07亿元人民币,同比上涨2.2%;净利润为24.03亿元,同比下降18.1%;鞋类业务门店数量再度减少到13062家,门店净减少数量约700家。

同年,高瓴集团收购百丽国际53%的股份,百丽国际正式私有化,从港股退市。至此,一代“鞋王”就此落幕。

就此时的百丽而言,企业内部的商业模式以及外部商业环境的变化是原罪。

就当下而言,百丽的成功得力于其率先完成了沿着产业链纵向一体化的布局,从产品的研发、设计-生产-分销-零售终端完全掌控在自己的手中,直接的效果就是销售规模和利润空间得到了明显的提升。

继而通过自有和代理的多品牌战略,在百货商场密集地开设柜台,直到控制了百货商场鞋业和体育服装柜台1/3至1/2的柜台面积。百丽对渠道和终端的控制力反过来强化了百丽对知名品牌商的谈判能力。

因此,百丽的自有品牌已经占到中国女鞋一线品牌的半壁江山。消费者来到百货商场,看到的是不同的品牌,琳琅满目的产品,价位不同,设计不同,其实,背后都是百丽在运营。

可以发现,与其说百丽是一个卖鞋的公司,不如更准确地说它是一家零售连锁企业,“自主品牌+代理品牌”的多品牌战略只是百丽商业模式的表象,而它的核心本质是一个“类房地产”的商业模式。在这个模式中百货商场这样一个优质的、相对稀缺的、不可复制的终端渠道资源成为核心资源。

然而这种模式是一把双刃剑。

首先,"纵向一体化"的业务模式为百丽带来了一定的局限性,比如会提高企业在行业中的投资,从而增加商业风险;在结构、技术、管理等方面产生能力不平衡,导致抗风险能力较差,不利于技术和产品研发创新的宽度和广度等等。

另外,百丽虽然牢牢把握住了终端零售,但随着电子商务的不断发展,互联网经济正在迅速崛起,而百丽所倚重的百货渠道正在不断老化,导致其门店业绩不断下滑甚至关张。

加之当时百货业整体萧条、品牌同质化严重、产品更新迭代缓慢、电商转型乏力等原因让百丽每况愈下。

根据百丽国际发布的2016/2017财政年度盈利警告显示,截至2017年2月28日,董事会预计百丽国际净利润同比减少约15%-25%,主要是由于鞋类业务表现持续疲软,导致部分与鞋类业务有关的商誉及其他无形资产因减值而需计提减值亏损。同时,鞋类业务的收入、毛利以及净利润较去年同期下降明显。

与净利下滑同时发生的则是"关店潮"。据2015/2016财年显示,百丽国际鞋类业务零售网点进入收缩状态,截至2016年2月29日,零售网点净减少366家至13762家门店。

与之对应的,百丽的一些布局也在同步推进。

例如,2016年百丽开始布局电商,百丽将之前成立的淘秀网和优购网合并为为优购时尚商城,然而,事与愿违,优购网最终却沦为清库存的打折平台。

根据百丽财报显示,其电商业务销售占比低于4%。截至2017年2月28日,百丽集团的鞋类业务门店数量再度减少到13062家,门店净减少数量约700家。

从本质来看,百丽电商转型失败,很大原因也在于它的价格策略,百丽线下的体量非常大,也很依赖于线下门店。而做电商业务很直接的问题是价格,线上的价格肯定不能比线下高,一旦线上卖得不好,渠道矛盾很可能让百丽减少或者放弃对线上的投入,从而保留和保护实体店,这样电商转型就被牺牲掉了。

对于百丽来说,需要的是从内到外的改造。

二、“品牌+零售”,走出“微笑曲线”

败也退市,成也退市。

和大多数传统公司一样,百丽的数据是分散而割裂的,底层数据的割裂,商场数据无法即使反馈品牌和商家;不同区域、不同渠道和不同门店的数据不通;宏观数据和微观决策也是割裂的,数据无法快速帮助一线销售人员解答,无法指导供应链及时调整。

客观来看,百丽需要面临的是全流程化的数据改造,即一双鞋所经历的供应链、设计制造、门店决策、会员管理等所有环节统统纳入数字化流程。

于是,高翎投资百丽之后,开始组建了数字化转型团队,并且要求团队人员都要去店里卖鞋。

北京朝阳区某百丽门店内,数字化团队的卖鞋人员正在忙碌地为顾客挑选鞋品,只为一个指标:试鞋率。即进店100人,假设有30人进行试穿,试鞋率就是30%。

这个指标很重要,因为只要客户能坐下来试鞋,购买的几率就非常大。

在卖鞋的过程,成员发现一个反常数据:有一款鞋试鞋率非常高,但是购买率却比其它鞋低。经过研究,以及与顾客进行沟通,发现该款鞋子虽然外观较为好看,但由于根部比较松,所以舒适感方面大打折扣。

于是百丽对这款鞋进行了优化,重新投放之后,却成了爆款。这成为数字化提升业绩的一个缩影。

在高瓴的赋能下,百丽尝试将设计、生产制造、仓储、销售、会员等流程全都纳入数字化系统。

在零售端,百丽时尚将所有的门店数据打通,采用“实时管理”模式。如果某个店铺有缺货,店长可以迅速查询到三公里内其他店铺货源情况;线上线下的货品也全部打通,实时「全渠道一盘货」,售货员在线上线下卖货的佣金都相同。

由此,百丽时尚实现了跨店、线上与线下货品调度的打通。并且在2018年,百丽时尚开始了线上线下库存的共享,以此实现对客户全场景的全触达与服务。

在供应链端,百丽时尚将原本的「订补模式」升级为「订补迭模式」,从订货50%、补货50%升级为订货40%、补货30%、迭代30%。

比如,百丽时尚通过数据分析发现冬季马丁靴的需求量越来越大,但2017年马丁靴只有1%的销售额。如果没有数据驱动,正常的逻辑下即便补一倍也只有2%。百丽时尚当时便先定了5个预售款,发现销量不错后5天后便又增加20款,到双十一又继续补货迎来一次销量爆发。

在产品研发方面,百丽时尚应用数字化技术,研究了近400万人的脚型数据,并基于此,固定鞋楦的后身部分、桥位部分,缩短鞋楦研发时间,大大提高了研发效率。

同时,其在定制化上也做了一些尝试,比如利用宽窄楦、大小码的标准化,解决顾客买不到合适鞋子的困扰。

根据弗若斯特沙利文的资料,受新冠疫情影响,中国时尚鞋履市场零售总额于2020年短暂下跌至1867亿元。但百丽时尚依然保持了稳健增长。招股书显示,百丽时尚净利润由19/20财年的17亿元增长至20/21财年的26亿元。

疫情期间逆势走出“微笑曲线”,从2020年疫情之初销售额下滑七成,到规模、利润同比均增长,百丽时尚仅用了半年的时间。

百丽呈现出来的新战略是:在数字化赋能基础上,以客户为中心,重构核心竞争力,实现了全渠道网络最大化、多品类全价值链快速反应,打造出“品牌+零售”双核驱动的数字化新范式。

三、二次上市下,再看百丽

百丽数字化转型初具成效的背后,一些新的产业发展模式正在被创新。

在数字化的助力下,百丽也获得“重生”,2022年3月中旬,百丽再次向港交所递交招股书,拟在香港主板上市。

在百丽数字化初具成效背后,离不开百丽自身的优势,即拥有超2万家门店、十几个品牌以及3亿~4亿用户。

在高瓴创始人张磊看来,百丽数字化转型成功离不开百丽自身强大的商业系统,即两万家门店、8万名员工,DUA超过600万,这比国内大多数APP都要多。

从百丽来看,品牌效应是其优势,但在业务模式上已经不再符合时代的特色。

为此,张磊开始对百丽进行了数字化和电商化的升级。为了将百丽旗下几个子品牌打造出差异化的特色,通过收购国外高端女鞋品牌等方式将百丽的业务线进行了全面的重构。

比如说百丽旗下的一子品牌滔博国际就被独立拆分,其业务包括代理阿迪达斯、耐克、彪马、匡威、北面、锐步、亚瑟士等诸多品牌的国内经销权。并于2019年完成了上市。根据财报,2020/2021财年,滔搏的营业收入已超过350亿元。

可以发现,百丽凭借着自身在供应链端的实力,拿下了大陆各地线下门店渠道,这些渠道资产使其在品牌代理上具有难以比拟的优势。

截至2020年2月29日止年度及截至2021年2月28日止年度,百丽的收入分别为201亿及217亿,增长率为8.1%;同期净利润分别为17亿元及26亿元,增长率为57.1%。

在财务数据上,百丽似乎已经回血成功了。但从毛利率方面来看,百丽近年的毛利率却维持在相对稳定的阶段,没有明显提升。

截至2020年2月29日及2021年2月28日止年度以及截至2021年11月30日止九个月,百丽的毛利率分别为65.3%、64.2%及65.6%。

这也在侧面反映了似乎看不见其有更多的盈利空间。“因为主营产品属于成熟产业,通过品牌赋能提升收益空间,65%的毛利率在服装鞋帽类、一定是具有品牌附加值,否则很难达到。而目前百丽应该以下沉市场为主,加上当前消费环境承压较大,想继续提高毛利率的难度只会更大。”一位业内人士表示。

另外,截至2020年2月29日及2021年2月28日止年度以及截至2021年11月30日止九个月,百丽线下销售渠道产生的收入分别占总收入的83.6%、78.5%及74.4%。

可见,近八成的收入来自线下,其线下线下收入仍不均衡。而受疫情影响,百丽或将付出更高的成本,面临相对较高的风险。

线上线下的不均衡发展也侧面反映出,百丽数字化仍处于一个需要不断升级、渗透的阶段。

如果说过去三年百丽鞋类业务的转型,还是主要依赖于零售效率的提升和电商渗透率的大幅提升,这三年间品牌转型初见端倪。

那么未来五年才是真正的战略变革,在组织发展及数字化赋能的支撑下,品牌矩阵的优化和品牌转型才是战略决胜的关键。

跳出企业内部的视角去看中国鞋类产业,百丽的前路仍充满挑战。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。