《投资者网》汤巾

编辑 胡珊

在资本市场的震荡起伏中,有人疲于奔命,找不到稳定航向;也有人穿越周期,把生活过成诗和远方。

如果能找到长期业绩优秀的基金,并选择坚守,投资者最终将收获“时间的玫瑰”。那么,哪些基金公司的投资能力值得信赖,能够真正帮助投资者实现资产增值?

近期,专业基金评测机构——晨星(中国)公布了最新的基金业绩TOP10榜单。汇丰晋信基金管理公司(下称“汇丰晋信”)因旗下多只产品榜上有名,而受到市场的瞩目。

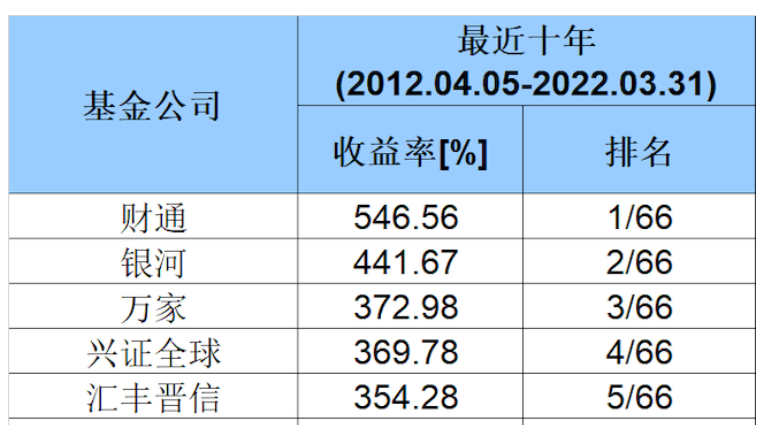

同时,在海通证券发布的权益类基金绝对收益排行榜上,截至2022年一季度末,汇丰晋信基金过去十年、过去三年收益分别排名行业第5和第8。

好土壤才能结出饱满的果实。这些亮丽的成绩单,源于汇丰晋信多年来构建的科学投研体系。依托于不断传承的方法论,该公司培养出一代又一代实力派基金经理,为产品取得可观回报提供了强有力的后盾。

基金业绩历久弥香

基金公司为投资者创造绝对收益,让投资者赚到钱才是硬道理,汇丰晋信用业绩证明了自身领先的长期投资能力。

天相投顾数据测算出的2021年基金产品赚钱榜单显示,汇丰晋信全年为持有人盈利60.48亿元,其中权益类基金盈利55.27亿元。

若将时间拉长来看,汇丰晋信各阶段业绩可谓是多点开花。据晨星公布的基金业绩TOP10榜单,该公司旗下多只产品位居前列。

具体来看,截至今年一季度末,黄立华管理的汇丰晋信大盘近十年年化回报为16.6%,排名同类第️1。吴培文管理的汇丰晋信价值先锋A近三年年化回报为20.39%,排名同类第6。

该公司基金投资总监陆彬掌管的几只产品也表现不俗。汇丰晋信动态策略混合A近十年年化回报为20.86%,排名同类第1;近三年年化回报为32.04%,排名同类第3;近一年回报率为17.39%,排名同类第7。汇丰晋信智造先锋A近五年年化回报为26.41%,排名同类第2;近三年年化回报达50.03%,排名同类第1。汇丰晋信低碳先锋A近三年年化回报为47.75%,排名同类第2;近一年回报为28.28%,排名同类第5。

不仅在晨星的榜单上收获颇丰,汇丰晋信还在海通证券发布的权益类基金绝对收益排行榜上表现耀眼。截至2022年一季度末,汇丰晋信过去一年、三年、五年、十年,收益率分别为12.09%、116.16%、84.66%、354.28%,在基金公司中分别排名17/153、8/128、38/106、5/66。尤其值得注意的是,该公司十年期权益投资能力跻身行业前五。

事实上,汇丰晋信一直专注于权益投资,在市场牛熊转换的考验中坚持打磨自己的投资能力,上述成绩的取得正是该公司长期深耕细作的成果体现。

海通证券权益类基金绝对收益排行榜前五名

数据来源:海通证券

数据来源:海通证券科学投研体系护航

汇丰晋信是由汇丰环球投资管理和山西信托共同持股的合资公司,融合了两大金融机构的专业实力及中外智慧。

成立17年以来,该公司坚持“长期做对的事”,以投资者利益出发,力求打造公募基金“精品店”,并且通过提供有特色和差异化的产品,来满足投资者的不同需求。

虽然客户最终得到的是产品的业绩,但客户真正买的其实是资产管理公司的“投研体系”。因此,汇丰晋信始终认为要“卖给”客户的不是过去优异的业绩表现,而是为客户管理资产的方法。建立一套科学合理、具有竞争优势的投研体系,才是资产管理机构的核心竞争力。

汇丰晋信的投研文化,正是通过打造一套有流程保障的价值投资体系,为客户提供“所投即所得”的基金产品。也就是说,公司旗下每一只基金都有清晰的产品定位,而且在投资过程中保持基金名称、业绩比较基准、主要投资方向三者完全一致,保持投资风格不漂移。让客户买到的产品,始终能与自己预期的投资目标相一致。

在投资理念方面,汇丰晋信总结了三个要点,即追求业绩的可解释、可复制和可预期。 业绩可解释,是指能够清楚地解释基金获取的超额收益来自哪里,而且这个来源真实可靠;业绩可复制,是指基金经理获取超额收益不是靠运气,而是有具体的投资策略和投资流程来保障;业绩可预期,是指公司所有产品的风险、收益特征清晰,能够让投资者相对简单地对基金业绩建立合理的预期。

和一些基金单纯选股的方式不同,汇丰晋信强调“流程”和“体系”的运用,希望把投资的科学和艺术有机结合起来,把获取收益和控制风险结合起来,依据严谨的分析和流程战胜市场。在管理组合时,采用系统化的方式来强化基金经理的洞察力并做出投资判断。

通过多年来一以贯之的科学投研体系,汇丰晋信能够有效地实现投资理念和方法论的传承,进而不断涌现出优秀的基金经理。

其中最有代表性的陆彬,自任职基金经理以来业绩表现出色,同类排名长期处在前2%,管理的汇丰晋信低碳先锋曾获得2020年普通股票型基金冠军。其投资风格偏好周期加成长,同时兼顾均衡,重视估值因子,力求选出高盈利下具有相对低估值属性的投资标的,重点挖掘持续成长特性突出的优质上市公司。

业绩亮眼的基金经理,不只是陆彬,黄立华,吴培文、侯玉琦、闵良超等人的长期业绩也可圈可点。在这些实力派基金经理的加持下,汇丰晋信投资业绩逐渐突围,成为近年来崛起的新锐基金公司之一。

投资主线聚焦优质成长

步入2022年,投资者迎来了一个不寻常的“多事之春”。面对内外交织的复杂环境,A股市场何时能迎来春天?估值逐步消化后,哪些行业和板块已具备投资性价比?汇丰晋信各位基金经理也发表了自己的见解。

闵良超认为,市场正处于经济和企业盈利承压的阶段,但这并不代表没有机会,因为基本面的风险已经得到较好的释放。从估值来看,经过前期的回调,当前风险溢价已经到了一个历史比较高的水平,隐含的投资回报率也相应较高。“我们认为当前A股迎来了较好的中长期布局期。”

陆彬则强调要相信常识,风险溢价数据直观代表了隐含的投资回报率水平。“站在一两年的维度,整个市场隐含回报率已经比较高了,不少行业和公司都出现了大的机会。随着市场情绪过去,聪明的资金、市场主流的资金都可能会相应做一些配置。”

立足当下,陆彬表示更倾向于2022年后面三个季度的投资主线是优质成长。具体包括:核心资产领域里面的新能源汽车、光伏、医药和互联网,以及TMT行业里面的计算机传媒,来作为主要的投资方向;一些PEG成长类的高端装备和新材料的公司;同时也会配置一部分价值类以及周期类的油气产业链的公司,来做整个风格的平衡和对冲,预防一些不可预测或者不可控的风险。

在吴培文看来,当前,很多具有成长性的行业和具有护城河的成长性公司,都陆续展现出比较低的预期,和比较低的估值,这很难得。所以今年主动管理的施展空间,可能比过去几年更大。

“在争取把握今年投资机会的时候,我们也要注意控制承受的风险。我们非常鲜明地提出,应该优先在预期比较低、估值比较低的行业与公司中寻找机会。”吴培文最后表示,“不管市场怎么样剧烈的波动,我们都会坚持采用经典策略和主动管理的规则化与流程化做好产品管理,持之以恒地做正确且简单的事。用长期的确定性,化解短期的不确定。”(思维财经出品)■