原标题:仁度生物:依托新冠检测业绩高增长或难持续,核心技术推广难度大

近日,上海仁度生物科技股份有限公司(以下简称“仁度生物”或“公司”)对上交所出具的对科创板上市申请文件的第二轮审核问询函完成了回复。此前,公司于2021年6月递交招股说明书(申报稿),并在8月对第一轮问询函完成回复。

图1:仁度生物IPO申报状态

图1:仁度生物IPO申报状态根据招股书,本次首发上市,仁度生物拟发行不超过1000万股,募集资金将用于精准诊断试剂和智能设备产业化研发项目和营销网络建设项目。

2020年至2021年上半年,公司依赖呼吸道系列中的新冠试剂和配套仪器实现收入大幅增长,随着新冠疫情的控制,公司业绩的高速增势或难持续。近日,同属医药生物行业的成大生物、可孚医疗上市首日即破发,公司未来或同样面临相关风险。

华盖低价入股又高价转让遭上交所两次问询

招股书显示,仁度生物的股权结构较为分散,公司控股股东、实控人居金良直接持有公司股份总数的26.1945%,并通过瑞达国际和公司持股平台上海润聪间接持股。截至招股书签署日,居金良合计控制公司32.47%的股份表决权。

根据招股书,2017年初,华盖医疗旗下的成都华盖及温州华盖以8.19元/1元注册资本的价格分别认缴公司新增注册资本2.2512万元及0.5628万元,华盖此次增资的价格较低;至2019年8月,成都华盖、温州华盖向高科新浚转让股权,转让价格为174.13元/1元注册资本。对于华盖低价入股后又高价转让的情况,上交所在9月发出的问询函中再次追问。

根据仁度生物最新的回复,华盖曾于2016年4月以较高的93.52元/1元注册资本入股且2017年增资入股的金额较低,通过平均计算不存在显著偏低情形。至2019年,公司获得全自动核酸检测分析系统(AutoSAT)的医疗器械注册证,自此获得较高估值,而该当时的转让价格已远高于公司首发上市约70元/股的预估发行价格。

研究发现,辽宁成大(600739.SH)、吉林敖东(000623.SZ)、健民集团(600976.SH)等医药行业上市公司参股华盖医疗。

依托新冠检测试剂及配套仪器业绩大涨,未来可持续性或存疑

仁度生物专注于RNA分子诊断领域,拥有RNA实时荧光恒温扩增(SAT)的独家专利技术平台,主营以该技术平台为基础的分子诊断试剂和设备一体化产品,为生殖、呼吸、消化、血液、食品、环境安全等领域病原体的诊断、防控和个性化诊疗提供解决方案。

2020年,仁度生物的业绩增长点为其新冠检测试剂盒和配套仪器,未来随着疫情控制,公司在常态化的经营环境下能否保持高成长态势或存疑。

2020年,公司实现的营收和归母净利润分别为2.5亿元和0.61亿元,同比分别增加152%和1541.45%,主要系新冠疫情下,公司新冠检测试剂盒和配套使用的AutoSAT仪器产生的收入增长明显。在呼吸道系列试剂中,2020年公司新冠检测试剂盒产生收入6850.74万元,占比27.41%,而公司的新冠检测试剂为封闭式产品,需配合配套AutoSAT仪器使用,使得当期公司配套仪器产生的收入增长迅猛。

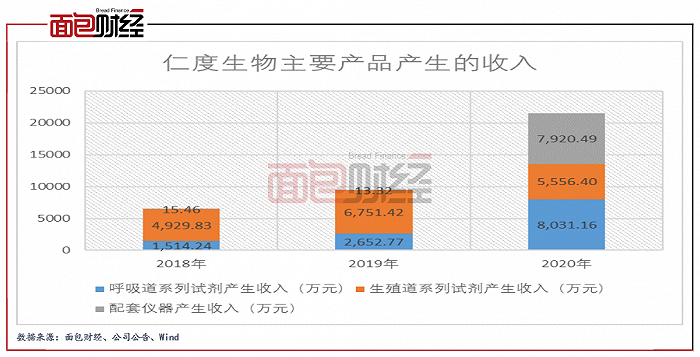

图2:2018年至2020年仁度生物主要产品产生的收入

图2:2018年至2020年仁度生物主要产品产生的收入2020年,新冠试剂和配套仪器合计产生的收入占总主营收入的比例超过六成,如剔除该部分因素,当年仁度生物的收入几乎与去年持平。

根据仁度生物对问询函的回复,在血液和HPV检测领域,公司技术研发时间较长,但并未成功进驻上述两大领域,从产品数量和市场规模上,相较于已占据主流地位的PCR技术产品,公司SAT技术产品的市场接受度较低。另外,在审批注册方面和市场竞争方面,公司可能面临一定难题。

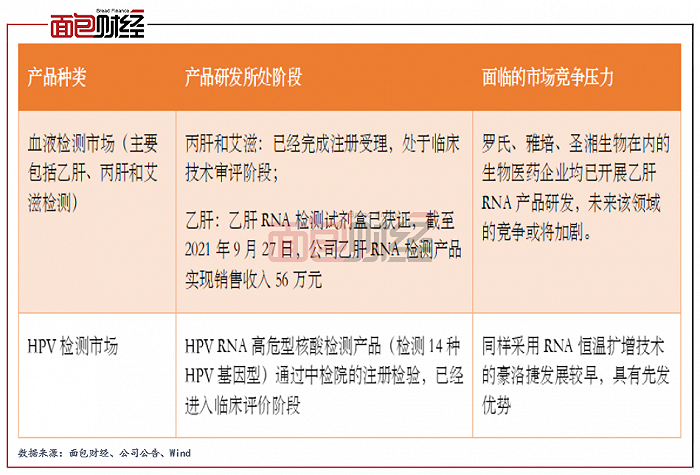

图3:目前仁度生物在血液检测市场和HPV检测市场主要在研产品

图3:目前仁度生物在血液检测市场和HPV检测市场主要在研产品本次首发上市,仁度生物拟募集资金7.01亿元,其中预计将4.55亿元投向精准诊断试剂和智能设备产业化研发项目,其中包括血液筛查类病原体检测项目、呼吸道病原体检测项目等。

销售费用率远高于同行均值

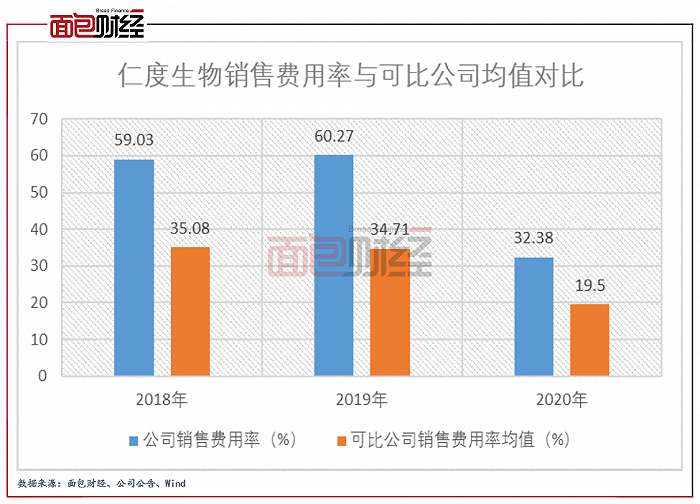

在费用构成上,2018年至2020年,仁度生物的销售费用率持续远高于同行,公司产品的市场推广可能存在一定难度。

图4:2018年至2020年仁度生物销售费用率与可比公司均值对比

图4:2018年至2020年仁度生物销售费用率与可比公司均值对比报告期间,公司产生的市场推广费占总销售费用的比例持续约为四成,占比较高。公司在招股书中称,公司的RNA分子诊断技术与传统PCR方法存在差异,需要加强市场推广来普及RNA检测技术,因此销售费用投入占比较高。2020年,虽然随着公司收入大幅同比增长,销售费用率有所下降,但仍远高于同行公司均值。况且如上文分析,如剔除新冠检测试剂盒和配套仪器产生的收入,公司收入的增长甚微,销售费用对公司盈利空间的挤占或将持续。

在首发募资用途中,公司拟将2.46亿元用于营销网络建设项目,该项目的建设周期为60个月,逾七成的募集资金将用于营销团队的建设。

新股赚钱效应下降,同行业公司成大生物、可孚医疗近日上市破发

2021年10月28日,医药生物行业的成大生物在上市首日破发,当日跌幅达27.27%。研究发现,该公司的发行价格为110元/股,发行市盈率为54.24倍,高于中证指数有限公司发布的行业最近一个月平均静态市盈率38.11倍。

此前,10月25日,同行业的可孚医疗也在上市首日破发,该公司的发行价格为93.09元/股,上市首日收盘价为88.97元/股,当日跌幅达4.43%

根据仁度生物预计募集资金净额和拟发行新股数量,公司预计的发行价格约为70元/股,2020年扣非后的基本每股收益1.78元/股,由此估算,公司的市盈率约为39倍,接近行业平均水平。但考虑到公司业绩的成长空间,公司未来可能也存在破发风险。