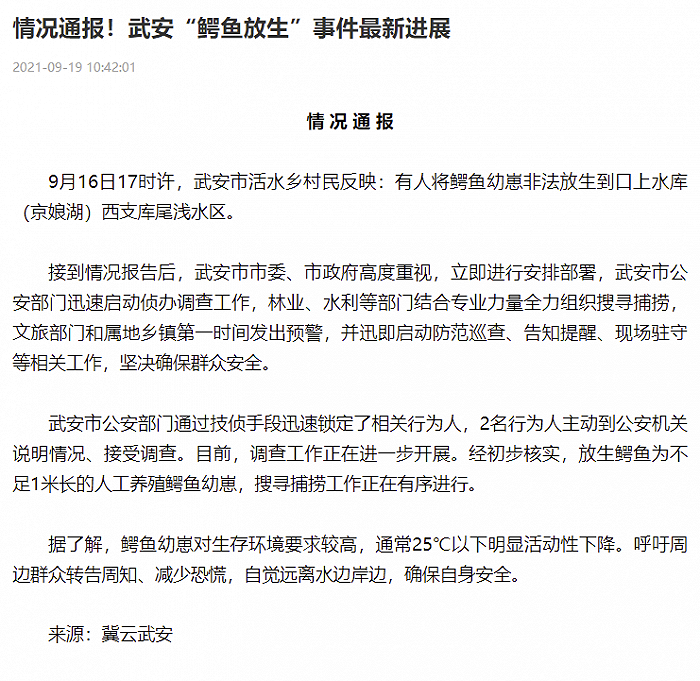

原标题:80家上市房企手持现金五年来首次下降,有息债规模逾7万亿 来源:澎湃新闻

9月19日,克而瑞研究中心发布的一则关于2021年上半年房企偿债能力报告显示,克而瑞监测的80家重点上市房企2021年上半年手中的现金持有量出现五年来首次下降,总有息负债增速也持续下降,规模较2021年初基本持平。

报告称,2021年上半年末80家重点上市房企的现金持有量为31977亿元,较2021年初微降0.2%,这是近五年来首次出现下降。随着近几年“房住不炒”的政策调控基调稳步推进,行业进入缓慢增长期,房企持有现金的增速呈现下降的趋势,由2017年、2018年的20%以上的增速下降到2019年、2020年的10%以上的增速。而自2020年下半年三条红线出台以来,房企持续加强降杠杆,融资性现金流出增加;叠加房贷集中度管理制度的“两条红线”出台,房企的销售回款周期加长,上半年部分房企的销售回款率有了一定程度的下降,从而导致了2021年上半年末房企整体现金持有量减少。

从各个梯队的表现来看,TOP10房企的现金持有量仍有优势,持有现金12662亿元,较期初下降1.48%。TOP11-30梯队以及TOP51+梯队的房企现金持有量较期初实现增长,其中TOP11-30的房企增长相对较高,增速为2.88%。

但需要注意的是,今年上半年只有50%的房企现金持有量较期初增长,而2020年这个数字为81%,占比较2020年减少了31个百分点。现金增长的企业中,仅有6%的企业增幅超过50%,而2020年末有占比25%的企业现金增幅超过50%。克而瑞认为,在降杠杆的大环境下,加上销售回款受到影响,企业现金增速下降在所难免。

有息负债方面,克而瑞统计的数据显示,截至6月末,80家重点房企的总有息负债规模为71185亿元,有息债规模保持7万亿元以上,较期初增长0.4%,增速较2020年的5.4%继续下滑。

克而瑞认为,房企的有息债增速在2017年到达高点后,近几年来,随着行业调控持续,并表债务增速持续下滑,特别是三条红线以来,受限于降档要求和政策对各档企业有息债增幅的限制,房企对自身的债务增量控制得相对较严,大部分房企维持“量入为出”的状态。

从有息债的期限结构来看,2021年上半年末80家房企的短期有息债20014亿元,较期初下降9.3%,这是继2020年末首次出现同比下降后,保持下降的趋势,并且降幅较2020年的2.8%扩大了6.5个基点;同时,2021年上半年末长期有息债51170亿元,较期初增长4.8%,增幅较2020年末增长了1.5个基点。房企净负债率同比下降4.53个百分点至66.54%,有约六成的房企净负债率实现了下降。通过调整优化,2021年上半年末有33家房企居绿档,较2020年末增加3家,橙档11家,增加3家,红档则减少了一半至4家。

自从2020年8月底政府颁布三条红线监管指标以来,三条红线就成为房企改善财务状况的一个重要衡量标准,上半年大多数房企都将改善三条红线指标作为财务工作的一个重点。

克而瑞统计的数据显示,从80家重点房企2021年中期的财务情况来看,其现金短债比的算数平均值为1.7,中位数为1.55;净负债率的算数平均值为80.42%,中位数为72.54%,现金短债比和净负债率两项指标基本都能达标。仅有剔除预收款后的资产负债率无论是算术平均还是中位数都均超70%。报告强调,虽然相较于期初有所改善,但多数企业仍然在此指标上踩线,未来将是房企改善的重点。

另外,今年上半年受制于融资环境的影响,加上三条红线的制约,不少开发商加大了债务偿还的力度。房企的短期有息负债在2020年末实现首次下降后,今年上半年继续下降,使得行业平均现金短债比在0.15至1.6,短期安全边界加强。2021年上半年末,80家房企现金短债比的加权平均值相较期初增长了0.14至1.6,达到近四年来最高值,房企流动性和安全边际有所提升。长短债比加权平均值较期初上升0.34至2.56,中位数较期初增加0.34至2.49,也是近四年来的最高值,债务结构优化成效持续显现,短期偿债风险有所降低。