今天,分享一篇IPO观察丨新湖期货年入77亿,遭证监会38问,“新湖系”资本版图再添一子?,希望以下IPO观察丨新湖期货年入77亿,遭证监会38问,“新湖系”资本版图再添一子?的内容对您有用。

红星资本局消息,近日,新湖期货IPO申请获证监会反馈。监管共提出38个方面的问题,包括公司实控人认定、合法合规和同业竞争等方面的情况。

招股书显示,2019年至2022年上半年,新湖期货的营业收入分别为58.45亿元、73.64亿元、77.6亿元和13.87亿元。扣除销售货物成本后的营业收入后,新湖期货手续费收入和利息净收入等与期货经纪业务相关的收入占比超过6成,为其主要营收来源。

值得注意的是,新湖期货实控人是曾经的温州首富黄伟,其通过新湖集团实控新湖中宝(600208.SH)、湘财股份(600095.SH)两家上市公司。如果新湖期货成功IPO,黄伟旗下上市公司将再添一家,也将成为A股第五家期货上市公司。

↑资料图 据视觉中国

↑资料图 据视觉中国2021年营收77亿

期货经纪业务收入占比超6成

公开资料显示,新湖期货成立于1995年,经中国证监会批准的主营业务包括期货经纪业务、期货投资咨询业务和资产管理业务,并通过全资子公司新湖瑞丰开展风险管理业务。

红星资本局注意到,2022年7月,新湖期货提交招股说明书,申请在沪市主板首发上市;近日,其又更新了招股书。

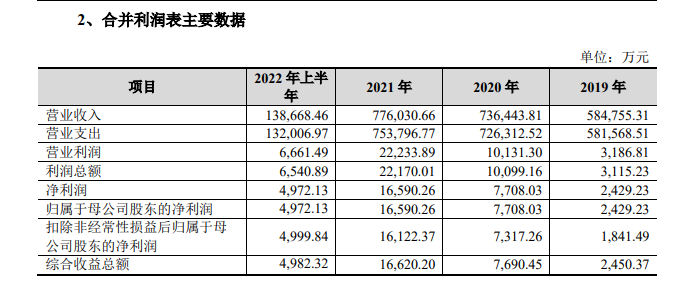

最新招股书显示,2019年至2022年上半年,新湖期货的营业收入分别为58.45亿元、73.64亿元、77.6亿元和13.87亿元;实现归母公净利润分别为2430万元、7708万元、1.66亿元和4972万元。

↑新湖期货招股书截图

↑新湖期货招股书截图对于2022年上半年营收规模明显缩小,新湖期货解释称,主要系2022年上半年上海疫情对大宗商品贸易带来影响,公司也采取了控规模降风险的策略,控制了基差贸易的整体规模,因此2022年上半年公司销售货物收入规模降低。

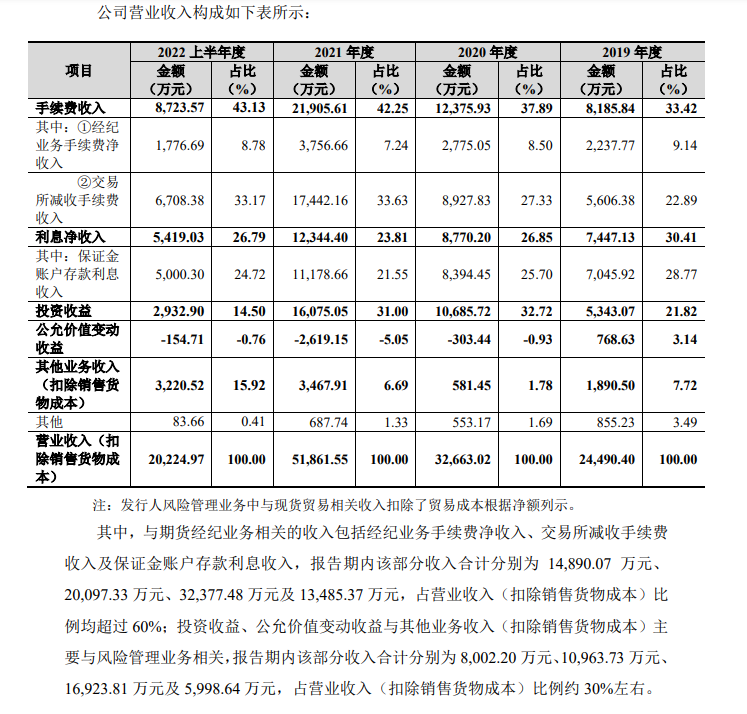

红星资本局注意到,虽然销售货物收入对新湖期货的营收规模造成一定影响,但这部分收入所带来的实际效益并不高。报告期内,扣除销售货物成本后的营业收入中,新湖期货手续费收入和利息净收入等与期货经纪业务相关的收入占比超过6成,其他与风险管理业务相关的收入占比约为3成。

↑新湖期货招股书截图

↑新湖期货招股书截图2019年至2022年上半年,新湖期货的手续费收入分别为8724万元、2.19亿元、1.24亿元、8186万元,占扣除销售货物成本后的营业收入比例分别为43.13%、42.25%、37.89%、33.42。其中,手续费收入的大头是交易所减收手续费收入,即期货交易所对各个期货公司缴纳的期货经纪业务手续费进行适当的减收返还,受各大交易所减收政策影响,减收品种及减收比例上均具有波动性。

利息收入主要源自客户保证金及公司自有资金存款产生的利息,是期货公司营业收入的重要组成部分。2019年至2022年上半年,新湖期货实现的保证金存款利息收入分别为7046万元、8394万元、1.12亿元及5000万元,占扣除销售货物成本后的营业收入比例分别为28.77%、25.70%、21.55%和24.72%。

值得注意的是,随着我国期货市场成交量的提升和期货公司自身实力的壮大,期货行业的竞争也更为激烈,但同质化也越来越明显,传统的期货经纪业务所产生的手续费收入仍是行业的主要收入来源。

据中期协披露,2021年我国期货公司手续费收入314.98亿元,占营业收入的比例为63.68%;2022年上半年手续费收入128.19亿元,占营业收入的比例为63.45%。

收入依赖期货经纪业务,受市场行情影响较大,让期货公司陷入“看天吃饭”的困境。另外,根据证监会期货公司分类评级结果,2022年新湖期货的净利润指标在全行业排名第22位,期货业务收入指标全行业排名第31位,并非处在行业头部地位。

在此背景下,新湖期货如何突出重围,打造新的利润增长点,值得关注。

实控人是前温州首富

“新湖系”资本版图或再添一子

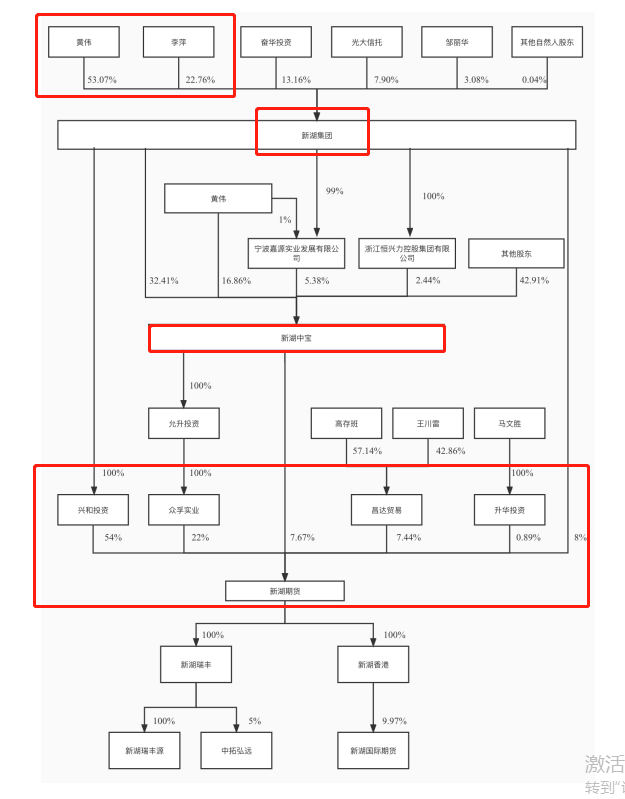

招股书显示,新湖期货的实际控制人为黄伟。黄伟通过公司控股股东兴和投资控制公司54.00%的股份,通过众孚实业、新湖集团、新湖中宝分别控制公司22.00%、8.00%、7.67%的股份,合计控制公司91.67%股份的表决权,为公司的实际控制人。

↑

↑新湖期货招股书截图

另外,IPO前,黄伟配偶李萍持有新湖集团22.76%的股权、间接持有公司5%以上的股份,二人持有的新湖集团部分股权存在质押。

监管要求新湖期货补充说明,报告期内未将李萍认定为共同实际控制人是否符合公司实际;李萍是否有重大违法情况,是否存在通过未认定李萍为共同实际控制人从而规避实际控制人变动、同业竞争等发行条件或股份锁定等监管要求的情形;黄伟所持新湖集团股权的质押原因及具体情形等。

红星资本局了解到,黄伟是曾经的温州首富,一手打造了“新湖系”资本版图。这意味着,如果新湖期货成功IPO,黄伟旗下的上市公司将再添一家。

据新京报报道,“新湖系”目前除了控股新湖期货、湘财证券,还以新湖中宝为控股平台,参股的金融企业包括盛京银行(02066.HK)、中信银行(600998.SH)、温州银行、阳光保险(06963.HK)、新加坡亚太交易所等多家传统金融机构。同时,“新湖系”还参股了趣链科技、51信用卡、万得信息等多家金融科技及互联网金融服务公司。

值得一提的是,“新湖系”近期拉开了减持序幕。

1月16日,大智慧(601519.SH)公告称,第二大股东湘财股份拟在半年内通过集中竞价方式减持不超过4000万股,占公司总股本的1.96%,减持价格不低于9元/股。以此计算,这笔减持最少套现3.6亿元。1月17日,湘财股份发布异动公告称,1月13日,公司控股股东的一致行动人浙江新湖集团股份有限公司通过集中竞价方式减持公司股票906.43万股。

一边推动旗下公司上市,一边逐渐减持套现,“新湖系”的资本大戏还在继续。

证监会发38条反馈意见

含合规合法、同业竞争等方面

近日,证监会官网披露了对新湖期货IPO的反馈意见,内含38项提问,除实控人认定外,监管机构还注意到了新湖期货的诉讼、仲裁及投诉情况等合规合法及同业竞争等方面。

新湖期货表示,证监会提及的公司及控股子公司报告期内涉及三起标的金额较大的重大诉讼、仲裁中,第一个是浙江万孚投资集团与新湖期货资产管理合同纠纷,目前已结案,法院没有支持浙江万孚投资集团要求新湖期货赔偿约8440万元的诉求。第二起和第三起的案由分别是销售合同纠纷和采购合同纠纷,新湖瑞丰为原告,涉案金额合计约614.93万元,目前两个案子尚未有最终结果。

合规性方面,报告期内,中期协曾对新湖期货及新湖瑞丰出具了约见高管谈话通知书;2019年初,新湖期货被上交所暂停股票期权经纪业务相关交易权限3个月的纪律处分。对此,证监会要求说明相关纪律处分、监管措施的过程、背景及具体原因和整改情况,补充披露公司内部控制是否存在缺陷。

同业竞争方面,证监会认为,黄伟所控制的湘财证券与新湖期货在资产管理、股票期权经纪业务方面具有一定的相似性,公司应说明在上述业务方面是否构成同业竞争。

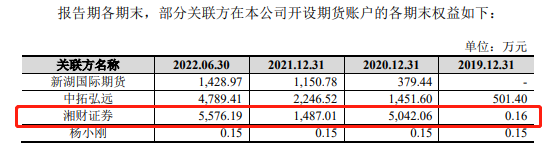

招股书显示,湘财证券与新湖期货存在关联交易。湘财证券在新湖期货开设期货账户,2020年、2021年、2022年上半年,权益分别为5042万元、1487万元和5576万元。另外,湘财证券还利用期货账户从事期货IB业务,具体包括协助办理开户、合同变更及销户手续,提供期货行情信息、交易设施等服务。新湖期货向湘财证券支付相应经纪服务费,2019年-2022年上半年,分别为65.89万元、79.82万元、99.23万元和46.54万元。

↑新湖期货招股书截图

↑新湖期货招股书截图由于湘财证券与新湖期货在资产管理、股票期权经纪业务方面具有一定的相似性。因此证监会也要求说明,是否共享销售渠道、相同客户等,对新湖期货独立性的影响等。

对此,新湖期货表示,湘财证券为公司提供的期货IB业务属于正常商业行为,服务费率处于市场上证券公司提供期货IB业务的费率区间内,整体金额较小,不会对发行人财务状况及经营成果产生重大影响,不存在利益输送情形。

红星新闻记者 谢雨桐

编辑 余冬梅