今天,分享一篇包凡失联余震持续,银团摸底华兴资本贷款风险,希望以下包凡失联余震持续,银团摸底华兴资本贷款风险的内容对您有用。

截至目前,在华兴资本方面,创投日报记者询问相关人士,均不愿再多说此事。而公司内部管理层也对员工表示,华兴资本运营正常进行,不要相信或散布谣言。

随着实控人包凡的失联,作为服务新经济金融机构的领头羊,华兴资本正在面临一场“关键人物”的风险。

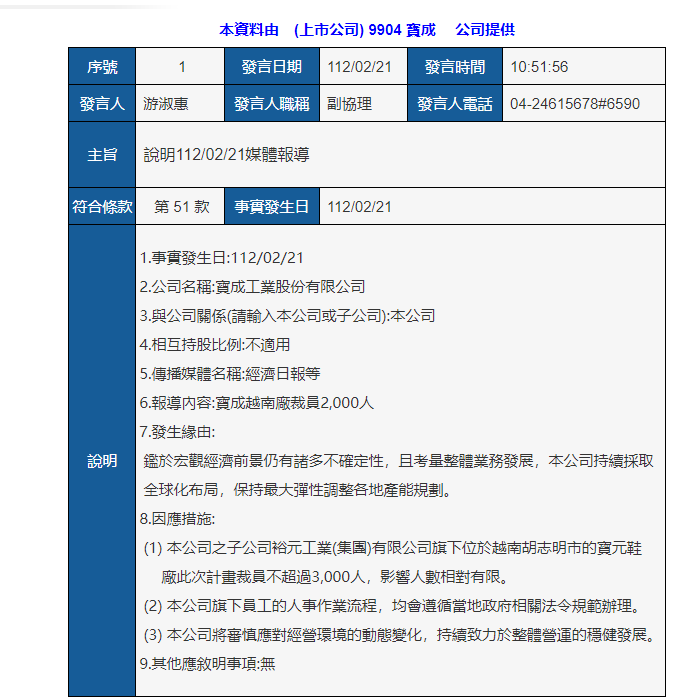

2月21日,创投日报记者从多个渠道获悉,与华兴资本合作的银团,正在摸底、评估贷款等往来业务风险。而作为银团,在“关键人物”触发风险之后,最先做的就是对华兴资本作出社会信用的评估。“这往往是压垮成熟企业的一根稻草。很多时候一旦实控人被带走,在没有抵押物的情况下,债权人会蜂拥而至,相信社会负面消息,纷纷启动诉讼和追查程序,以保证自身债权的安全。”一位大型金融机构人士说。银团开始排查华兴资本风险在创始人包凡失联事件爆发后,有银团开始对华兴资本进行风险摸排。根据2022年中期财报披露的信息,华兴资本控股于2021年5月与交通银行香港分公司及相关银团签订了本金总额最高为3亿美元的银团定期存款融资协议。值得注意的是,这些银团包括但不限于中信银行、招商银行、中国银行等,并且贷款机构均为香港或澳门等境外分公司。“对银团而言,当民营企业实控人被带走以后,通常会认为该事件将造成非常紧慌的社会心理。如果相关部门不及时披露,无论是包凡个人还是公司,银团们都不会去区分,而是统一的采取应对措施。”北京,一位银行间大型金融机构人士告诉创投日报记者。应对措施中,第一步就是诉讼。“这是金融机构普遍的做法。某种情况下看,诉讼是对债权的尽职调查;如果没有诉讼,银团风控人士反而可能被追责。华兴资本的这笔贷款,可能有抵押物;从流程上看,银团只需要走完诉讼流程,就可拿回贷款。”根据华兴资本披露的信息,该笔3亿美元的贷款是“定期存款融资协议”。另一位从事银行间并购业务的人士对创投日报记者表示,从字眼上看,“定期存款融资协议”有可能是一种类似存单质押贷款的融资。“即有资金实力的企业以自己的存款为别人提供贷款担保;又或者借款人以自己的定期存单为自己提供融资担保。”“华兴资本作为私募股权市场上一家知名公司,可能采取的是前者,因为企业贷款比较容易。这部分钱通过担保的形式,‘套’出来给华兴资本使用。”截至目前,在华兴资本方面,创投日报记者询问相关人士,均不愿再多说此事。而公司内部管理层也对员工表示,华兴资本运营正常进行,不要相信或散布谣言。“关键先生”包凡暂且不论华兴资本即将面对银团追责的风险,但从财务数据上看,华兴资本的崛起,绝不只靠FA(融资顾问)和代客理财那么简单。官网显示,华兴资本主要有三大业务,一是代客理财,即管理私募股权基金。二是,用自有资金做投资;三是融资顾问,也就是通常说的FA业务。作为知名的新经济服务金融机构,华兴资本最知名的就是各个项目的FA。“但如果只做FA(融资顾问),或者代客理财,华兴资本根本没必要向银行贷款,而且还是3亿美元的银团贷款。”采访中,有VC圈私募股权市场人士向创投日报记者提出质疑。在他看来,FA就是个顾问,在私募股权交易中是“出主意”的一方。从交易流程上看,也不需要承担任何风险,亦不会与银团发生关系;代客理财的基金管理业务,亦是如此。只需要LP募资,然后管理基金即可;银行方面,相关资金也不可能进入投资领域,用于基金投资。“除非是华兴资本自己要做投资,在自有资本金不足的情况下,利用银行贷款加杠杆,做借鸡生蛋的生意。”该私募股权市场人士认为道。而要做这些,人脉和资源比不可少,特别是还有存单担保的抵押贷款。包凡,作为华兴资本的创始人,自然是“关键先生”。股权穿透显示,华兴资本管理的华兴新经济基金,所属公司为上海华晟股权投资管理有限公司。背后出资人中,有光线传媒王长田的身影。早年间,王长田曾被称为是包凡的贵人,两人一同设立了华菁证券 ,后者改名华兴证券。上述私募股权人士透露,作为民营企业,要拿券商牌照非常难拿,但国内有一个政策允许香港企业和内地企业,一起在内地共同设立证券公司。“事实是,华兴证券在内地获批了,并且拥有券商的全业务牌照。但这些年,做保荐人业务并不是非常多,但有了投融资业务的许可。”“从发展上说,华兴证券将业务范围从境外扩大到了内地。但从业务闭环来看,可以通过境外银行套钱,之后再回流内地,以加杠杆的方式做投资。”另据上述大型金融机构人士透露,国内提供担保贷款的折扣,一般是9折。“即华兴资本要贷出3亿美元的资金,至少要需要3.3亿美元存款作为担保。这么多钱从哪里来,又是谁提供了担保,这些都值得深思……”“最赚不到钱”的FA业务从华兴资本在境外机构贷款,到在内地拿券商牌照……这些举动都透露着华兴资本,想要自己做投资。做投资的原因,应该是华兴资本意识到FA业务不赚钱的现实。上述私募股权人士表示,在一级市场上,FA在圈子里是最赚不到钱的项目。因为佣金率只有2%,按华兴资本2021年的净利润计算,16.24亿元的净利润需要做多少FA项目?FA相关人士亦透露,一个大案子从决策会到企业打款,最快也要6个月时间。更何况是一些小案子,费的精力、人力都不少。“属于最累、最苦的活儿。”在华兴资本有了全牌照后,FA项目中华兴资本服务于企业的同时,自己是不是也投了,这一点值得思索。“但这部分信息披露十分不对称,也没有足够的曝光度。”上述人士谈到。“从市值上看,最赚不到钱的FA业务,也不可能撑起华兴资本控股香港40亿港元的市值。”基金管理费方面,GP作为管理方,管理费也只有2%,有些仅为1.5%。根据华兴资本控股披露,截至2022年6月30日,基金投资管理费为2.51亿元,这一数字与2021年16.24亿元的净利润也相差甚远。诸多现实,均触发了华兴资本做投资的心。在贷款路径上,上述大型金融机构人士指出,华兴资本很巧妙,与境外机构相比,国内银行对贷款资金流向,监管得非常严苛,绝不可能流入到投资、理财领域。“但银团的境外分公司却有这种可能,同时在银团形成集团公司后,亦可能通过信托、保险、租赁、基金、证券等关联公司放出贷款。”除此之外,作为上市主体,华兴资本控股披露的3亿美元融资协议,或许只是冰山一角。“上市主体之外,华兴资本或许还有很大一部分贷款没有披露。”该人士说道。根据融资协议,如果控股股东包凡不再为公司直接或间接的单一最大股东,又或不再担任董事会主席,银团有权取消承诺并要求立即预付融资项下所有未偿还贷款。由此,包凡追寻的资本杠杆投资美梦,或将因为实控人的失联就此打碎。