原标题:1600亿天齐锂业再战港股,有“锂”就有底气?

在连续两年营收、净利润双下滑后,天齐锂业(002466.SZ)终于迎来业绩回春。在25.13%的营收增速带动下,净利润终于扭亏为盈。纵观过去几年的债务危机,最大的原因就是天齐锂业两次天价收购。

通过两次“惊天收购”,天齐锂业一举成为全球领先的锂业公司,但较为激进的策略,也让天齐锂业背负起高额债务。在行业走入低谷时,业内有人将天齐锂业称之为“失控的战车”。

守得云开见月明,今年以来,原料价格突飞猛进,锂精矿拍出天价,锂行业一个急转,进入上行通道。行业转好,天齐锂业也终于迎来黎明。今年以来,天齐锂业股价飞升,一年来,股价涨幅达到382.01%。

而这家从射洪市——距离成都两小时车程、名不见经传的小地方走出来的企业,几经生死考验、一度濒临破产,通过大举扩张的战略,如今市值已经超过1600亿。“中国锂王”成长的背后,充满冒险式的激进扩张。回过头看去,天齐锂业董事长蒋卫平直言:“不冒险,会失去发展的可能;冒险,还能放手一搏。相信时间会证明,我们当初的并购是值得的。”

回顾两笔“蛇吞象”的收购,正是天齐锂业崛起的两个关键点。

锂电先锋的崛起

20年代90世纪初,日本等国家已经生产出可重复充电、可商用的3C类锂电池。同一时间,中国也在探索相关产业的发展。1992年,四川遂宁市有一个县属企业“射洪锂盐厂”,因成本居高不下,且市场低迷等多重因素,让这家锂盐厂连年亏损,经营不善,至2004年改制前,累计亏损达6232万元,资不抵债,成为射洪县里一个沉重包袱。

也正是此时,蒋卫平并购了这家濒临破产的工厂,接过其全部债务。当时的蒋卫平或许难以预料,30年后的锂,将要成为21世纪的“能源金属”。在电动汽车和储能需求急速增长的当前,全球锂电池行业早已发生了翻天覆地的变化。而当初这家亏损的小锂盐厂,如今已发展成“中国锂王”。

从接手锂盐厂后,天齐锂业壮大的过程中,经过了三个重要的里程碑时间。第一个就是2010年,天齐锂业的上市,企业转向规范治理的上市公司;第二个就是收购泰利森,解决企业的生存发展问题;第三个是参股智利SQM,推动天齐锂业走向世界。

从某种意义上看,天齐锂业能得到今时今日的成就,与两则堪称传奇的并购不无关系。

在天齐锂业上市后的第二年,美国洛克伍德控股公司(Rockwood Holdings, Inc,以下简称“洛克伍德”)宣布以每股6.50加元的价格收购泰利森锂业有限公司(以下简称“泰利森”)100%的普通股股权。泰利森拥有这个世界上正在开采的储量最大、品质最好的锂辉石矿藏——格林布什锂矿,当时大约为全球供应65%的锂矿石产量。

当时,中国锂电企业主要从事的是加工生意,拥有的矿石资源并不丰富,国内矿石提锂厂商使用的锂精矿90%以上都是从泰利森进口的,而泰利森是天齐锂业唯一的锂精矿供应商。该矿若被美国并购,不论后期如何运营,都是如鲠在喉,将很大程度上遏制天齐锂业的生存和发展。

为此,天齐锂业开展了一次“倾家荡产式”的拦截收购。

泰利森需要的募资金额接近40亿元,但2012年,天齐锂业的总营收为3.97亿,净利润为0.42亿,总资产15.69亿元。也就是说,将天齐锂业打包卖了,也凑不够钱去买泰利森。为了这笔收购,蒋卫平四处奔走,几乎倾尽自己的家当,并赢得了中投公司以及工商银行等机构的支持,得以解决了资金问题。此后,通过子公司获得了泰利森19.99%股份,从而拦截了洛克伍德的收购计划,并在三个月时间内将泰利森收入囊中。

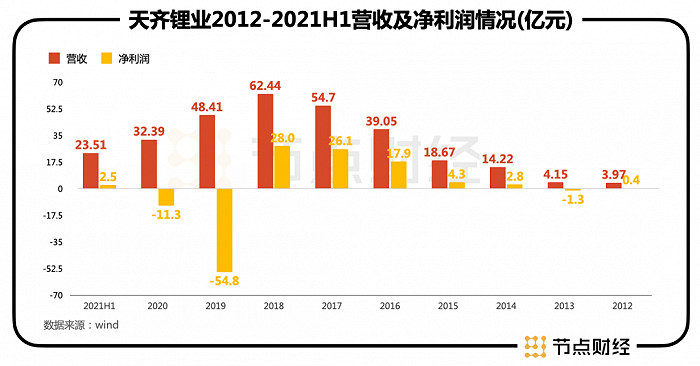

这笔“蛇吞象”的收购无疑是成功的,在完成收购的6年时间里,泰利森成为天齐锂业的现金奶牛。2013-2018年,天齐锂业营收快速增长,分别为4.15亿元、14.22亿元、18.67亿元、39.05亿元、54.70亿元、62.44亿元。2018年的营收较2012年翻了二十余倍。不仅营收猛增,天齐锂业也解决了上游原材料的命脉问题。在此之前,天齐锂业每年都要和泰利森进行艰难的价格谈判。虽说是多年合作伙伴,但每一次谈判都极为艰难。

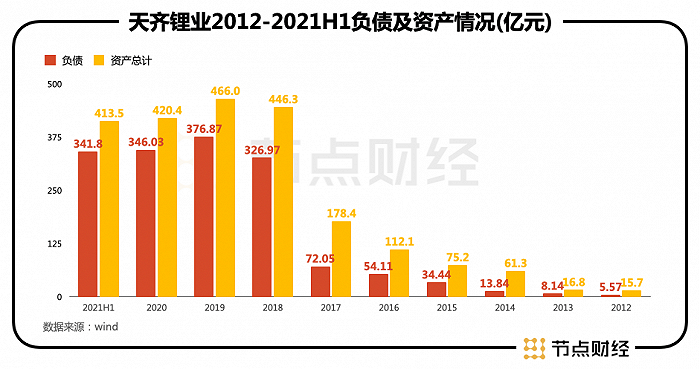

借由这一次收购,天齐锂业的总资产由2012年的15.69亿元攀升至2018年的446.34亿元,从四川西部县城的锂盐加工厂摇身一变,站上了世界锂行业的舞台。

募资还债、重战港股

蒋卫平曾将收购泰利森称之为“不得不发起的收购”,复盘这两次海外并购,他直言,收购泰利森,是为了不失去锂产业的话语权。“时机上讲可能不是最好的机会,战略上却必须动手,可以说是被逼上梁山。”

而2018年,天齐锂业收购SQM也如此。

SQM拥有全球最好的盐湖锂矿资源,不仅是天齐锂业欲将其收入麾下,国内不少企业也虎视眈眈。当时,曾有人表示,天齐锂业此去智利只会凶多吉少。果不其然,这一收购案还被闹上了智利宪法法院,不过,经历了不少波折,最终还是顺利完成了并购。

两次收购之后,天齐锂业拥有全球最好的两块锂资源,泰利森的锂矿供给全球约25%的市场份额,SQM是全球最大的锂盐生产商,供给全球约27%的市场份额。而天齐锂业也可以和美国雅保、智利SQM这样的国际巨头平起平坐。

但与第一次收购一样,天齐锂业在资金上十分紧张。当时,天齐锂业公告称,拟以40.66亿美元收购全球盐湖巨头智利矿业化工23.77%的股份,成为SQM第二大股东。其中,只有2.41亿美元来自天齐锂业自有资金,35亿美元则来自中信银行牵头的境内外银团,其资金杠杆达到6.18倍。

虽然完成收购,不过,在两次收购之后,天齐锂业负债累累,加之前两年,锂矿价格的持续下跌,整个锂矿行业低迷,让本就走在高压线上的天齐锂业一度濒临破产。

2019-2020年,天齐锂业营收骤降,分别为48.41亿元、32.39亿元。同比下滑了22.48%、33.08%。

过高的杠杆还与高额利息费用相伴而行,动辄20余亿的利息支出,导致了2019-2020年,天齐锂业净利润为-54.82亿、-11.27亿。纵观过去十年时间,天齐锂业只有在收购泰利森的2013年净利润为负。

这两年的低谷期,一方面是行业低迷,另一方面则是高额负债所致。2018年-2021年上半年,天齐锂业负债合计高达326.97亿元、376.87亿元、346.03亿元、341.80亿元。而在2017年,这一金额为72.05亿元,相较于今年上半年,增长了近5倍。

为了缓解资金上的压力,天齐锂业以增资扩股方式引入战略投资者澳大利亚上市公司IGO Limited的交易实施完成。国金证券指出,IGO资金到位后,天齐锂业的资产负债率将降至63%,剩余债务6.84亿美元于2022年底到期,12亿美元于2024年底到期,2021年业绩有望扭亏为盈。而另一个好消息是,天齐锂业宣布启动港股上市。

这不是天齐锂业第一次冲击港股。3年前,天齐锂业因资本市场变动以及锂矿价格暴跌,最后暂停了H股发行工作。有分析认为,若天齐锂业能成功在港股上市,并购SQM公司股权遗留下的债务问题或将缓解。

天齐锂业亦表示,本次发行境外上市外资股(H股)股票所得的募集资金在扣除发行费用后,用于现有债务偿还等项目。

重战港股,境遇却是大不相同。受益于下游新能源汽车的快速发展,未来锂需求将持续向好,天齐锂业的业绩反转将至?

锂价上涨,A股锂电双雄迎来黎明

不同于前两年行业遇冷,今年以来,锂电行业终于走出严寒。

9月,澳大利亚主力锂矿企业皮尔巴拉(Pilbara)结束了今年第二次锂精矿拍卖,成交价2240美元/吨,再一次刷新历史记录。而就在此前的7月下旬,皮尔巴拉矿业进行首次锂精矿拍卖时,竞价就从700美元/吨一路上扬至1250美元/吨,创造历史。

2个月时间,价格已经翻了2倍。

中信证券分析,锂精矿拍卖价格超预期将打开锂价向上空间,预计近期锂价大概率突破2017年高点并构筑新的运行平台,进一步提升锂板块公司盈利空间,锂板块在经历调整后将有望迎来新一轮普涨。

在原料价格上涨的带动之下,天齐锂业股价猛增。近半年以来,涨幅达到149.60%。行业上行,该板块的参与者股价都同步上涨。赣锋锂业成立于2000年,总部位于江西省新余市经济开发区。半年来,股价涨幅也达到了68.91%。

当前中国锂矿龙头主要有三家,分别是天齐锂业、赣锋锂业和雅化集团。不过,相对于前两家,雅化集团市值和规模较小。虽然都经历了过去两年行业的下滑,但赣锋锂业更快走出了低迷,今年上半年,赣锋锂业实现营业收入为40.64亿元,相比于天齐锂业23.51亿元营收,高出不少。

A股的“锂电双雄”,再一次正面竞争。对于天齐锂业而言,虽然手里有矿,但也要直视债务上的问题。对比看赣锋锂业,截至今年上半年,其负债合计为89.67亿,是天齐锂业的四分之一。

今年,我国提出“碳达峰”“碳中和”新目标。在节能环保的大背景下,锂电作为新能源、绿色能源的重要组成部分,迎来了绝佳的发展机遇。

回到1992年,天齐锂业还是一家小厂时,锂行业还不被看好。在双碳目标和新能源汽车行业如火如荼的发展之下,终端正极材料厂基本维持满产满销,用锂需求旺盛。

蒋卫平曾表示,上游锂资源供给的质量、品位和数量规模将决定了锂电行业发展的速度和质量。手握全球锂资源的天齐锂业,这一次,或许将真的掌握主动权。但业内仍有质疑,今年上半年净利润不足1亿的天齐锂业,如何撑起千亿市值?

3年前锂电价格的暴跌,也给出了警示,行业的发展与企业生存一荣俱荣、一损俱损,锂价格还能上涨到何时?在这个关键周期,能否消化掉巨额负债,成为天齐锂业当前最重要的命题。