随着小熊电器2021年的财报数据披露,也让市场彻底看到了小家电市场繁荣过后的泡沫。

年报显示,小熊电器营收净利双降的同时,业绩增速也出现了五年来的首次下滑,可见“创意小家电第一股”也支撑不住了。

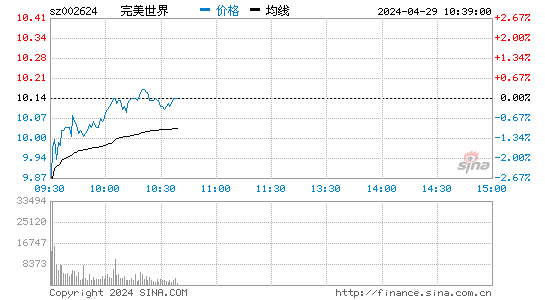

资本市场也早已给出自己的意见,自2020年7月小熊电器股价攀升至163.11元后便大幅回落。尤其是被进入到2021年后,小熊股价更是止不住地下跌,全年最大跌幅近七成,尽管年末有所涨幅,仍然没有维持住,截至目前小熊电器的股价相比今年开年高点跌去了40%。

业绩的不理想显然正加剧着小熊电器资本市场信任的滑落,而随着小家电风口的渐失,小熊电器正遭遇着前所未有的挑战。

业绩衰退早有迹象

经历了2020年业绩大涨后的小熊电器没想到次年便遭遇了业绩滑坡,年报显示,小熊电器2021年的营业收入为36.06亿元,同比下降1.46%,归母净利润为2.83亿元,同比下降33.81%,扣非净利润为2.58亿元,同比下降34.84%。这也是小熊电器自2017年以来营收、净利润和扣非净利润三项指标的首次下滑。

若从季度角度来看,小熊电器的业绩下滑更是明显。财报显示,小熊电器2021年四个季度的营收同比增速分别是22.66%、-25.72%、-6.29%、6.83%,在营收增速明显季度下滑的同时,小熊电器两个季度的营收增速出现了负增长状况,可见增长之乏力。

归母净利润和扣非净利润的表现更不乐观,财报显示,小熊电器2021年四个季度的归母净利润和扣非净利润同比增速四个季度分别下降12.82%、67.46%、26.25%、11.13%和15.97%、71.40%、21.90%、7.05%。可见小熊电器四个季度的净利润表现都是负增长,与此同时毛利率也从9.9%降至7.6%。

从品类上看,小熊电器电动类厨房小家电的表现最差,财报显示,小熊电器电动类产品的营收为5.97亿元,同比下降31.03%,占营收比例从上年同期的23.64%降至去年的16.55%,也从贡献营收的首位降至第四位。

而锅煲类产品、壶类产品与西式电器类产品营收贡献份额尽管有所增加,但最大营收额并没有超越上年同期电动类产品且其营收增速不及电动类产品下滑的大。财报显示,小熊电器前三位营收来源的营收同比增速分别为12.56%、11.50%、1.81%,三者增幅之和还没有电动类产品的降幅大,可见多增的结果依然没有一减所带来的影响大。

也就是说小熊电器整个2021年的业绩表现都是不太乐观的,厨房小家电业务作为其主要营收来源,营收占比超过八成,在营收出现增长乏力之后,显然更加剧这种负面影响。尤其随着整体大环境的变化,铜、铁等原材料价格不断升高,成本支出也在上涨。

财报显示,小熊电器2021年的原材料成本占主营业务成本的61.07%,同比减少15.05%,而营业成本同比减少1.98%至24.24亿元。也就是说随着小熊电器自营业务比例的增加,成本问题得到了很好的控制,但是其净利润降幅却远大于营收降幅,究其原因则是营销费用的拉涨效用失去了以往的表现。

这也导致小熊电器的营收总成本在营利下滑之下却实现了4.07%的增长,如此来看小熊电器净利润降幅大于营收降幅也就不难理解了,但是其营销打法所暴露出的问题也愈发严重了。

营销难拉新增长

回顾小熊电器的发展历程,从2011年营收亿元到如今的36.06亿元,十年间营收规模扩大了数十倍。归结其原因离不开互联网思维的运营,即将产品销售渠道与互联网进行更深的融合,以高性价比和低单价吸引更多的消费者来达到扩大营收的目的。

具体来讲,就是小熊电器依托线上市场,通过小红书等社交平台进行一系列的营销突出自身产品在颜值、品类等方面的优势,加深与年轻消费者之间品牌联结。由此小熊电器凭借着价格方面的优势,营收规模得以快速扩张。

财报显示,小熊电器从2015年到2020年的销售费用支出分别是1.04亿元、1.45亿元、2.47亿元、2.86亿元、3.96亿元、4.40亿元,从2016年起分别同比增长40.12%、69.83%、15.74%、38.52%、11.20%,与此同时小熊电器的营收增速分别是45.50%、56.17%、23.96%、31.70%、36.16%。

由此可见,小熊电器销售费用的增速走势与营收增速基本一致,也就意味着小熊电器的营销打法已经成为其规模扩张的关键因素,但是2021年业绩表现让其一贯的营销玩法失了效。

财报显示,小熊电器2021年的销售费用支出为5.53亿元,同比增长25.66%,而营业收入却下降了1.46%,净利润更是下滑了三成之多。而随着小家电需求端降低等不利因素的叠加,小熊电器未来的营销玩法很可能难以拉动新的增长。

此外营销玩法也让小熊电器的研发实力难以保持良好的市场竞争力。财报显示,小熊电器2021年的研发支出为1.30亿元,同比增长23.42%,仅为销售费用23.51%且低于其增速。

然而更有意思的是小熊电器研发人员在减少,销售费用却在增加,财报显示,小熊电器2021年的研发人员数量减少47人,同比减少14.73%,而销售人员增加了112人,同比增加14.34%。可见小熊电器的增长是建立在以营销为主导的销售体系下,市场核心竞争力并不在于产品本身,这或许是导致小熊电器频繁爆出产品质量问题的重要原因。

今年3月份,小熊电器的某款电水壶被江苏省消保委检查出沸水断电不合标准,去年5月份被上海市市场监督管理局抽查出旗下一款安抚奶嘴不合格,小熊电器的某款加湿器还被西藏市场监督管理局列入2021年第三批产品质量监督抽查不合格产品及企业名单里。网上投诉平台【进入黑猫投诉】及购物平台上小熊电器的产品质量出现问题更是屡见不鲜。

由此可见,小熊电器2021年业绩表现的不理想实际上是其营销玩法的某种必然,随着小家电市场同质化竞争的加剧,这一趋势将会更加明显。

竞争,市场的主题

经历了2020年厨房小家电市场虚荣随后走向滑坡的也不止小熊电器一个,定位中高端市场的北鼎与摩飞也是如此。前者2021年业绩大幅放缓,尤其是扣非净利润下滑近八成,后者国内的收入增速仅为10%,相比上年同期的130%可谓是断崖式减速。连与小熊电器同打性价比的新宝东菱2021年的营收增速也下降21%。

根据奥维云网(AVC)全渠道推总数据显示,厨房小家电共计12个品类的零售额为514亿元,同比下降14.1%;零售量达23744万台,同比下降13.5%。其中,线上市场零售额356.4亿元,同比下降9.7%;线下市场零售额157.2亿元,同比下降22.7%。

显然厨房小家电整体市场和企业都遭遇到了规模扩张问题,究其原因2020年的厨房小家电市场受黑天鹅事件的影响导致需求端出现了反常,随着消费需求回归平稳,市场增长自然难以为继。

比如咸鱼发布的2021年闲置top10家电中,第一名就是是空气炸锅,此外早餐机、破壁机也位列其中。厨房小家电二手市场的火热也从侧面说明其需求端已经是处于饱和状态,以年轻人为主要消费对象的厨房小家电市场自然很难保持更高的增长。

这也说明厨房小家电在消费者生活里所扮演的角色具有很低或难有必需性,一方面是厨房小家电满足的是消费者的猎奇需求,并非是饮食生活的必要性;另一方面则是厨房小家电对于生活品质的提升有限,还存在使用、卫生清理等方面的问题。由此带来的消费体验很难支撑起更多的小家电购买以及潜在消费人群的意向。

而且市场竞争也愈发同质化,营销玩法更是行业主流,比如北鼎股份2021年的销售费用支出为2.16亿元,同比增长29.41%,占总营收的25%。厨房小家电中高端市场都大打营销牌可见整个市场竞争的激烈。小熊电器在其年报里也表示未来的竞争会受制于竞争对手的价格战、广告战等因素的影响,无不在说明整个市场环境竞争的加剧。

由于小家电市场的低门槛属性,导致玩家数量众多。据不完全统计,在小家电百万级相关企业中,超过半数的为批发和零售业。也就是说市场技术创新将极大承压,市场中如小熊电器一样的研发投入不及营销投入的企业不在少数,即便是苏泊尔等老牌企业研发投入较高,也难以相比其营利规模及增速。

如此来看,厨房小家电品牌的核心竞争力难以从产品本身有很好的提高,即便是智能化也要面临价格难题,那么未来的竞争势必会更加激烈。由此小熊电器如何突围将决定其未来的市场地位,但从其过往的资本市场表现来看,很难抱有更乐观的态度。