原标题:资管新规过渡期临近,银行理财子公司转型提速 来源:21世纪经济报道

图片来源:视觉中国

图片来源:视觉中国2021年是资管新规过渡期的最后一年,银行理财市场的净值化转型已进入冲刺阶段,理财子公司也逐渐成为银行理财市场的主角。预计随着资管新规过渡期的结束,理财子公司将成为银行资管业务的主要载体,银行理财行业的发展也将步入全新的阶段。随着A股上市银行半年报披露完毕,各家银行理财子公司的经营状况随之浮出水面。

01. 理财子公司整体盈利能力大幅度提升

综合上市银行半年报披露情况来看,2021年上半年,理财子公司运营状况有以下特征:

▍整体盈利能力大幅度提升

在已公布的上市商业银行半年报中,有18家上市银行披露了理财子公司的经营情况。整体来看,这18家上市银行理财子公司全部实现盈利,总盈利额为101.18亿元。理财子公司的利润来源主要包括投资管理费和销售服务费,投资管理费包括固定管理费和浮动管理费。2021年上半年理财子公司净利润会出现明显增长,一方面是由于理财子公司新发理财产品规模不断增加,另一方面则是因承接母行的理财产品越来越多,产品管理规模大幅上升,使得净利润增速也大幅提升。

▍单个理财子公司盈利能力差别较大

2021年上半年,在已披露业绩的18家理财子公司中,兴银理财业绩最为突出,报告期内实现净利润19.83亿元,较2020年全年利润增加6.38亿元,增幅达47.43%,一举成为2021年上半年“最赚钱理财子公司”。从母行类型来看,股份制银行理财子公司“业绩”相对优异:18家理财子公司中,2021年上半年净利润排前5的均为股份制银行理财子公司,分别为兴银理财、招银理财、信银理财、平安理财和光大理财,分别实现净利润19.83亿元、15.57亿元、9.9亿元、8.20亿元、6.91亿元。

2021年上半年净利润排行榜榜五之后,才是6家国有大行理财子公司:名次依次为交银理财、农银理财、建信理财、中银理财、中邮理财、工银理财,分别实现净利润6.06亿元、5.85亿元、5.29亿元、4.85亿元、4.47亿元和3.33亿元。其中,建信理财净利润同比增幅较高,超过300%。六大行的理财规模不输股份行,但盈利能力差距还是较为明显。

▍理财市场集中度大幅上升

理财产品规模方面,截至2021年6月底,共有11家A股上市银行理财子公司披露了理财产品规模,合计达到10.09万亿元,其中,招银理财以2.64万亿元位居首位,较上年末增长7.76%,且均为表外理财产品;兴银理财规模达1.61万亿元,较上年末增长9.02%;工银理财、农银理财的产品规模也在万亿以上。根据银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2021年上)》显示,截至2021年6月底,理财产品存续规模达25.80万亿元。按规模计算,上述11家银行理财子公司贡献了近全市场一半的理财产品规模。随着资管新规过渡期时限逐渐临近,商业银行理财业务将全部纳入子公司,从现有情况来看,新增理财子公司数量有限,理财市场集中度或将继续提升。

▍净值型产品逐渐占据主导地位

面对资管新规过渡期倒计时,今年上半年理财产品净值化转型提速明显。根据《中国银行业理财市场半年报告(2021年上)》,2021年上半年,理财产品存续规模为25.80万亿元,同比增长5.37%。其中净值型理财产品占比近八成,存续规模为20.39万亿元,相较于去年同期提高了23.9个百分点。具体到理财子公司看,招银理财管理的理财产品余额为2.64万亿元,较上年末增长7.76%。其中,新产品余额占比为80.68%,达2.13万亿元,占比较上年末提高了12.92个百分点。兴银理财管理的理财规模为1.61万亿元,较期初增加1331亿元,增长9.02%;其中,符合资管新规的新产品规模为1.35万亿元,占比达83.69%。而农银理财管理的理财产品余额达1.12万亿元,均为净值型理财产品。

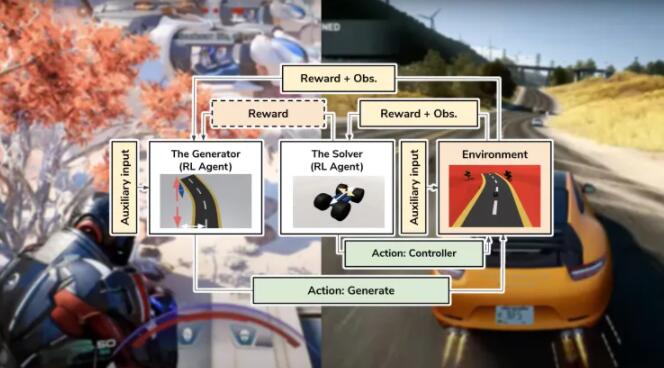

▍积极培育权益类投资能力

与商业银行内部的理财业务相比,理财子公司的优势,除了产品端销售门槛降低外,投资范围的扩大,也让理财子公司可以为客户提供更为丰富的产品体系。也正因为此,各家理财子公司纷纷将培育权益类投资能力作为中长期发展的重点之一,同时在产品端也展开了初步的尝试。从目前的情况看,相关工作仍处于起步阶段,股份制银行相对更积极。截止到2021年6月末,已备案的银行理财子公司产品中权益类产品达到14只,其中8只是在今年发行并成立,光大理财及招银理财各有3只权益类理财产品,是目前市场上发行权益类理财产品最多的银行理财子公司,宁银理财、信银理财、华夏理财各有两只,工银理财、贝莱德理财各有1只。

02. 过渡期临近,理财子公司仍面临一定调整压力

伴随着2021年底资管新规过渡期的逐渐临近,我们发现,部分商业银行(特别是国有六大行)及其理财子公司仍面临一定的调整压力,具体表现在:

▍部分商业银行理财产品尚未转移至理财子公司

在已经获批开业的理财子公司中,部分商业银行已将存量理财业务逐步迁移至理财子公司,但产品迁移过程中仍然存在一些问题,主要体现在,按照监管层的态度,理财子公司应“洁净起步”,因此,银行对不合规产品的整改效率也影响理财子公司的承接节奏。从2021年半年报中我们不难发现,国有商业银行由于既有产品存量较大,迁移节奏相对较慢,如,建设银行及其理财子公司产品规模合计18493.93亿元,其中建设银行理财产品规模9031.27亿元,建信理财子公司产品规模9462.66亿元,考虑到资管新规过渡期即将结束,相关工作仍比较繁重。

▍非净值型产品仍占据一定的比例

资管新规过渡期即将结束,银行理财的整改工作正处于最后冲刺阶段,在推进“老产品”压降的同时,部分银行的净值型产品比重已持续上升至80%以上,但也还存在一些挑战。

从部分银行披露的信息看,比如建设银行半年报显示,截至2021年6月底,建行净值型理财产品1.23万亿元,较年初增加2416亿元;保本理财产品283亿元,比年初减少了285亿元;兴业银行半年报显示,6月末标准净值型理财余额9953.12亿元,新增1630.42亿元,净值型产品占理财总量的82.97%。从公开数据中不难发现,各家银行非净值产品仍占有一定比例,而且,部分净值型产品在估值上也面临与其他资管机构一致性的要求,相关调整预计还需要一定的时间。

03. 银行理财行业将步入全新阶段

理财公司快速发展并成为理财市场的主体,顺应了资管新规的要求,不仅为资管市场的发展注入了新生力量,也开启了银行理财业务规范、可持续发展的新阶段。与之相对应,配套的理财监管细则不断完善,9月8日,银保监会发布《理财公司理财产品流动性风险管理办法(征求意见稿)》,旨在加强理财产品流动性风险管控,保护投资者合法权益,进一步夯实了理财公司的监管制度体系。此外,理财行业的集中登记、第三方托管和信息披露等中介性服务不断发展,理财市场基础设施建设不断完善,也为理财子公司发展创造了更为适宜的市场环境。

按照监管的意图,到2021年底,理财子公司将完全代替商业银行,承担理财产品的设计及销售工作,理财产品将由净值型理财产品替代固定收益类理财产品,理财产品潜在风险将由投资者承担。鉴于此,我们认为,理财子公司应当从以下几个方面提升自身能力,以适应监管及市场的要求:

▍提升产品管理能力

伴随着全面净值化时代的到来,理财产品线的安排、标的资产的行情、理财子公司投研能力、全面风险管理能力都将成为净值型理财产品业绩基准的有力支撑。如兴银理财的“天天万利宝”固收+产品,其超额收益不仅提升公司业绩,更有助于吸引更多潜在投资者。理财子公司刚成立不久,短期内,与公募基金的合作是其首选。从已披露的公募基金中报数据来看,多家银行理财子公司出现在上市基金的前十大持有人名单中,借道公募基金委外投资仍为银行理财子公司参与权益市场的主要方式之一。

▍拓宽合作渠道

理财子公司的业绩源于其产品规模的不断扩大,除母行代销以外,拓宽合作渠道是眼下的当务之急。如交银理财实现行外代销产品余额1764.11亿元,占比17.13%,行外代销规模在理财子公司中排名第一。我们认为,委外代销业务不仅能拓宽理财子公司合作渠道,也是拿不到理财子公司牌照的中小银行进入理财业务的唯一渠道。

▍强化投资者保护与教育

打破刚兑实现投资风险的买者自负,是资管新规的核心要义,也是银行理财产品净值化转型的主要目标。在这个过程中,提高对投资者权益的保护和教育是非常重要的基础性工作。一方面,需要进一步强化理财业务从设计、销售以及投资等各个方面的投资者保护和信息披露要求,压实受托人责任,这也是目前各类理财子公司监管制度(包括销售新规、流动性风险管理规定等)重点规范的领域。理财子公司需要根据相关要求,逐步完善相关管理制度,切实做好对投资人合法权益的保护。另一方面,也需要针对理财净值化之后,理财产品风险、收益特征的变化,加强与投资者的沟通、教育,培育更为理性的投资理念,为理财产品的转型创造更为良好的市场环境。

▍引进国际上成熟的战略投资者

与欧美等发达经济体相比,我国资管业务发展时间较晚,理财子公司更是刚设立不久,各项业务仍处于摸索阶段,适时引进国际上成熟的战略投资者是当下理财子公司优先考虑的选项。通过引入外资战略投资者,可逐步解决发展瓶颈问题,借助国际先进经验,进一步完善公司治理结构及产品体系,从而更好地服务投资者。