2021 年第三季度银行业罚单数量及金额统计

整体上看,2021 年第三季度,中国人民银行、银保监会和外汇管理局针对银行业金融机构和个人共开出 1,476 张罚单,其中 1,149 张涉及罚金,共计罚金 87,819.80 万元人民币,其中人民银行开具 253 张罚单,银保监会开具 945 张罚单,外汇管理局开出 278 张罚单。我们关注到第三季度公示中,608 张处罚信息为监管机构 2021 年新增发现的,同时还包括 2020 年度的 2 张罚单和 2019 年度的 4 张罚单在 2021 年第三季度首次披露。2021 年第三季度,机构罚款金额较上个季度增加 2.2%,个人罚款较上个季度增加 6.5%, 合计罚款较上个季度增加 2.84%;罚单数较上个季度降低 7.7%。

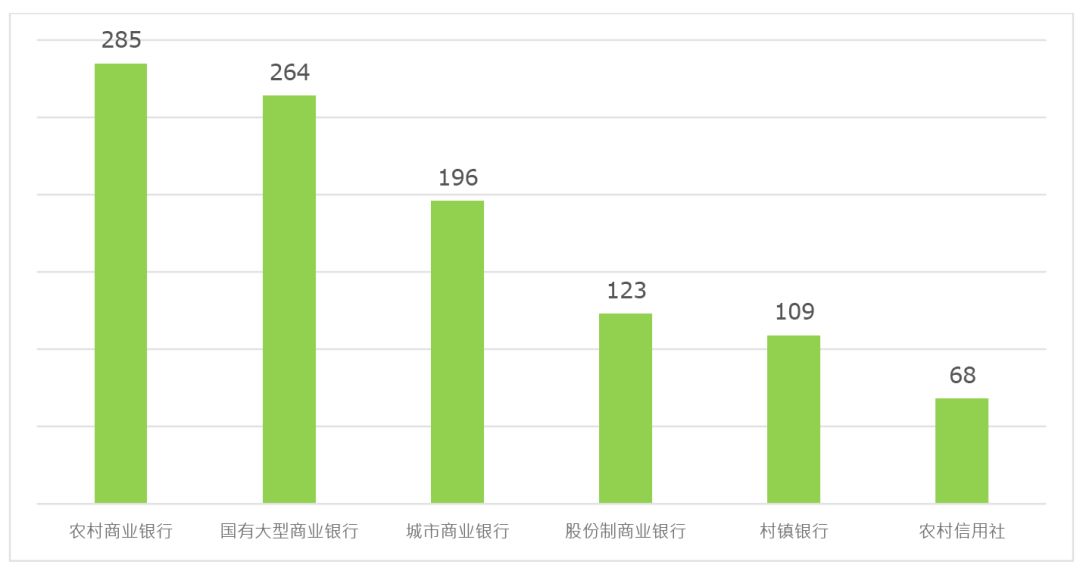

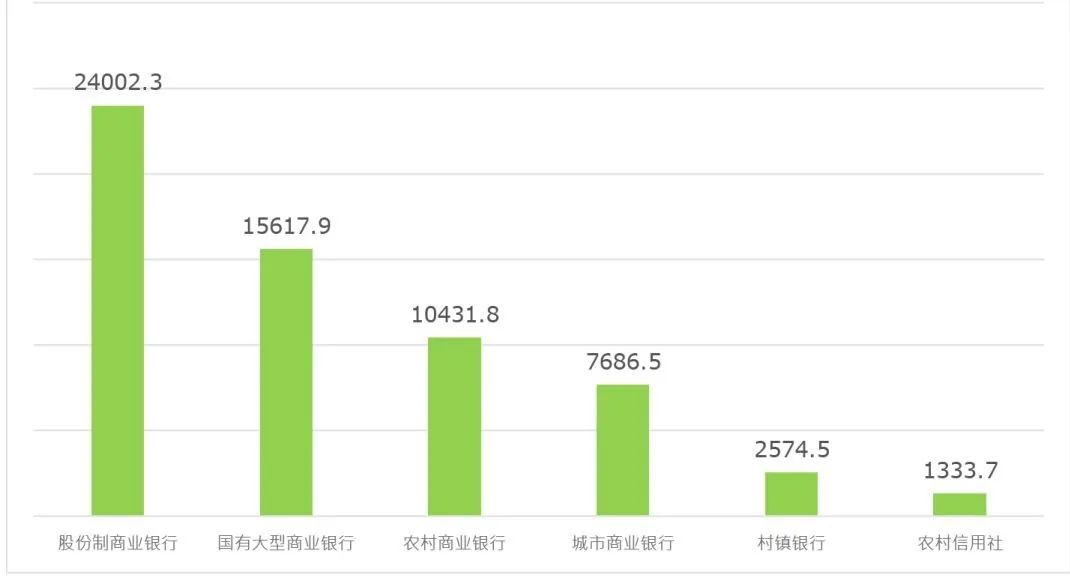

从被罚机构类型上看,股份制商业银行涉及罚单 123 张,罚金 24,002.3 万元人民币,其中罚金占比达 27.33%;国有大型商业银行涉及罚单 264 张,罚金 15,617.9 万元人民币,罚金占比达 17.78%;农村商业银行涉及罚单 285 张,罚金 10,431.8 万元人民币,罚金占比达 11.88%;城市商业银行涉及罚单 196 张,罚金 7,686.5 万元人民币,罚金占比 8.75%。四者合计罚金占所有银行业金融机构罚金的 65.74%。主要机构类型所涉罚单及罚没金额信息详见图 1 和图 2。

全部机构罚单中,我们注意到上市金融机构(A 股或 H 股)共被开具 347 张机构罚单,罚单数量占全部金融机构处罚总量约 27.96%;涉及罚没金额约 44,289.02 万元人民币,占所有机构罚金的 45.37%。

图 1 2021 年第三季度罚单数量主要机构类型分布(单位:张)

D.FINE 个人问责情况分析

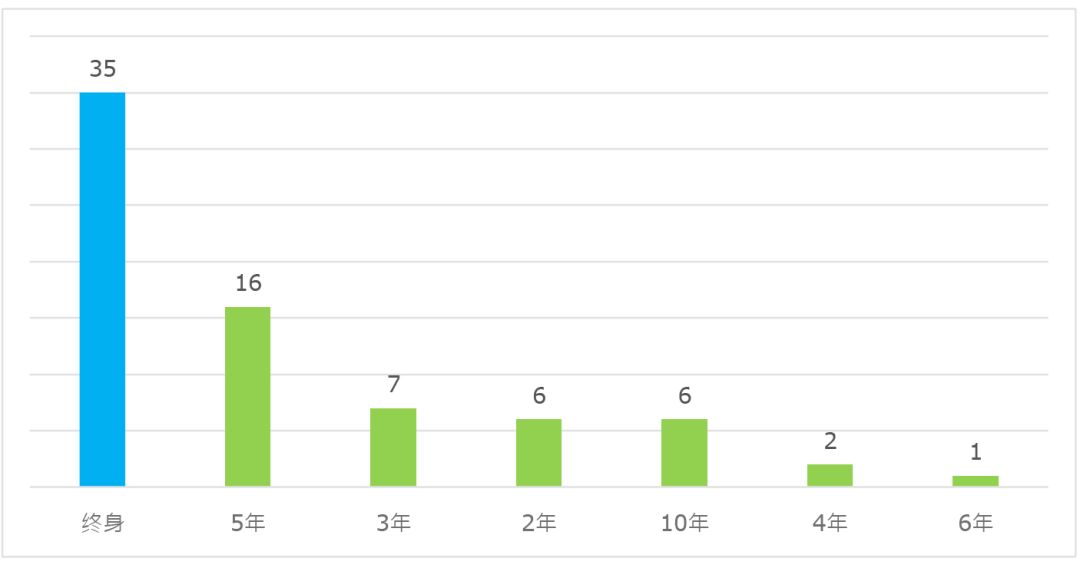

从个人被问责的角度看,第三季度监管处罚主要涉及禁止从事银行业工作年限或取消高管任职资格年限、警告和罚款等。2021 年第三季度个人受到处罚 1,085 人次,其中,取消终身任职资格或禁止终身从事银行业工作共计 35 人次。从事由维度看,个人受到处罚较多的原因主要涉及信贷管理、违规操作、运营管理和审慎交易等。而终身的处罚占比较高,更是警示从业人员应合规展业,勤勉尽责。

图 3 2021 年第三季度个人禁止从事或取消任职资格情况分布(单位:张)

D.FINE 区域罚单聚焦

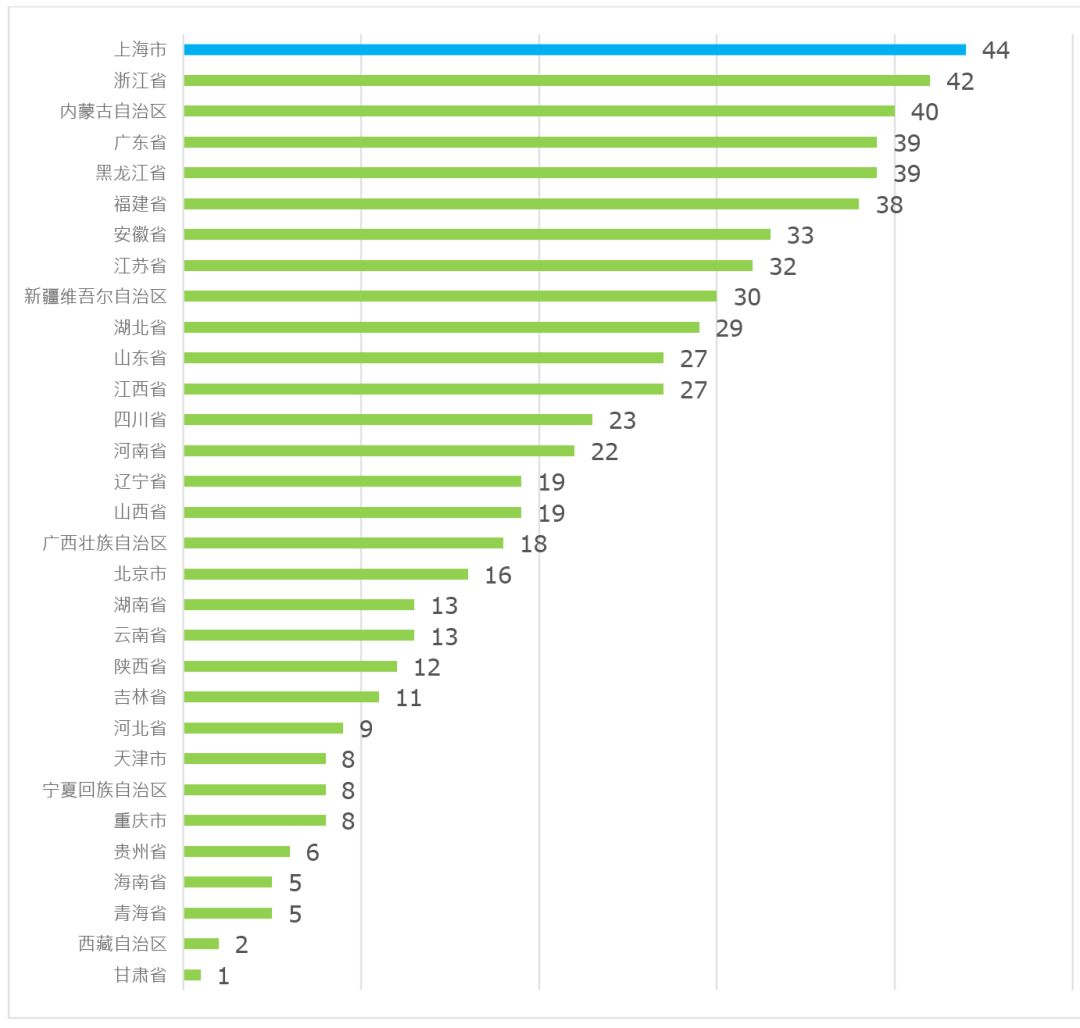

经统计,第三季度监管针对银行业金融机构开出的罚单涉及 31 个省市。从罚单数量上来看,第三季度有 9 个省份的罚单数量超过 30 张,包括浙江省、内蒙古自治区、上海市、黑龙江省、福建省、广东省、安徽省、江苏省和新疆维吾尔自治区。

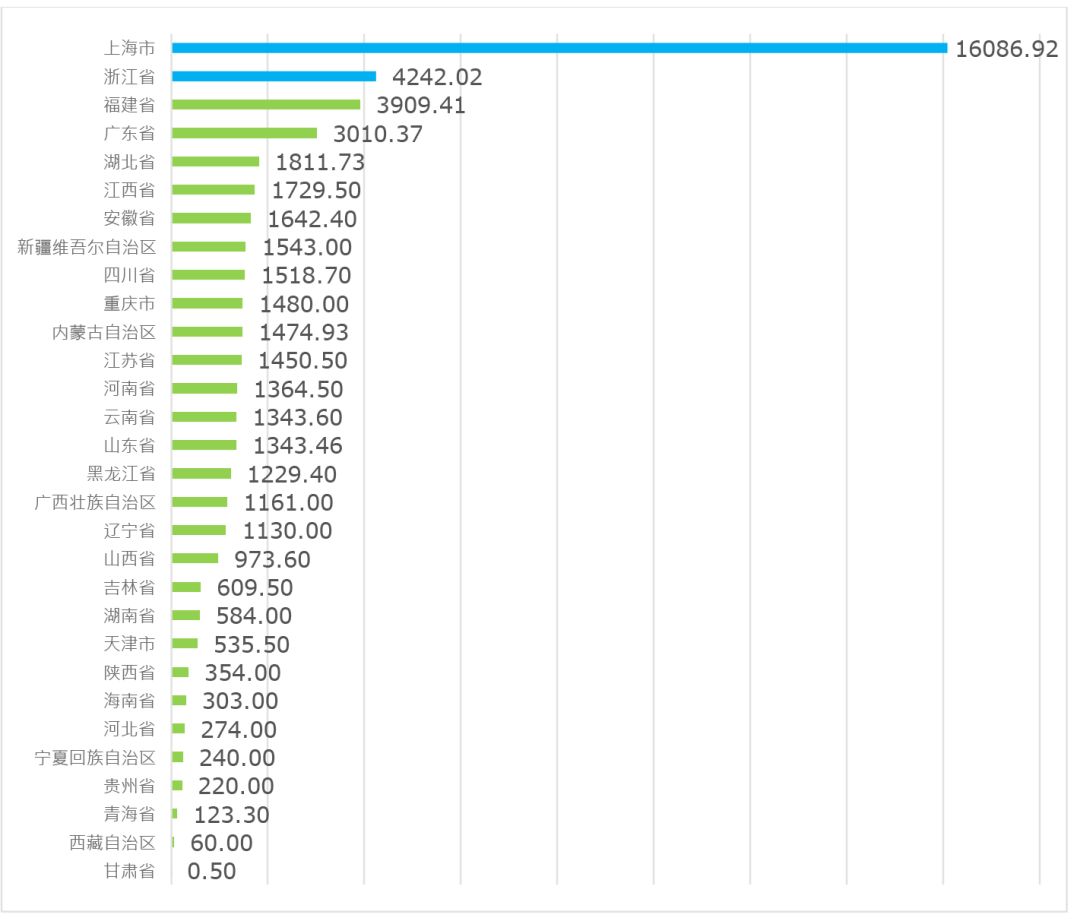

从罚没金额上来看,除北京外(机构总部处罚不作为对比参照)第三季度罚没金额排名前列的省份包括上海市、浙江省、福建省和广东省等,全国银行业金融机构罚没总额达 74,414.61 万元人民币,其中浙江省近三个季度连续出现在罚没金额 TOP5 榜单中。此外,还有 19 个省市季度罚没金额超过 1,000 万元人民币,包括北京市、上海市、浙江省、福建省、广东省、湖北省、江西省、安徽省、新疆维吾尔自治区、四川省、重庆市、内蒙古自治区、江苏省、河南省、云南省、山东省、黑龙江省、广西壮族自治区、辽宁省。上述省市罚没金额合计为 70,137.21 万元人民币,约占全国的 94.25%。主要地区涉罚单及罚没金额信息详见图 4 和图 5。其中,上海市罚没金额高达 1.6 亿元人民币,浙江省罚没金额超过 4,000 万人民币:

上海市共开具罚单 44 张,涉及罚没金额为 16,086.92 万元人民币;

上海市第三季度迎来两张大额罚单,分别为浦发银行 6920 万罚单和交通银行 4100 万罚单,两张罚单均在 7 月 13 日同一天出具,理财业务领域问题在两张罚单事由中占比较高,这也是本期处罚分析的重点领域。

浙江省共开具罚单 42 张,涉及罚没金额为 4,242.02 万元人民币。

浙江省两笔较大金额罚单主要聚焦在反洗钱客户身份识别领域问题,分别为浦发银行杭州分行 430 万元人民币和浙江萧山农村商业银行 427.2 万元人民币。

图 4 2021 年第三季度罚单数量区域分布(单位:张)

D.FINE 洞察

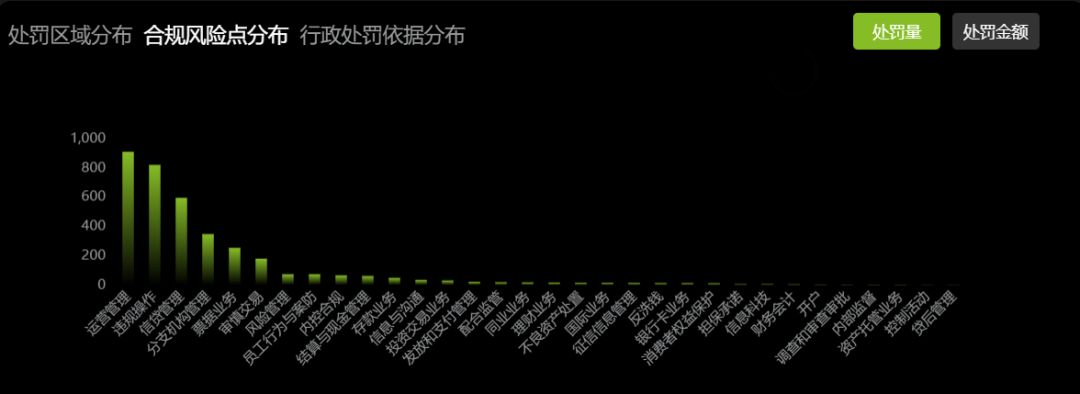

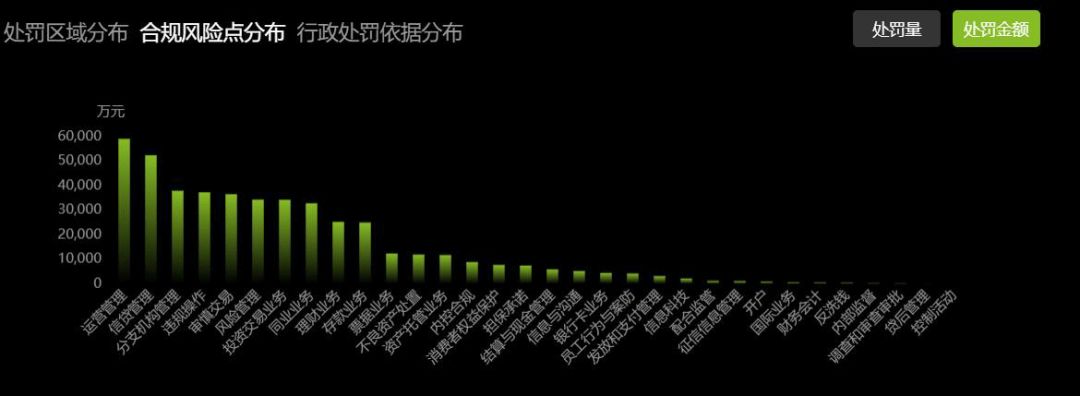

通过对第三季度监管处罚信息分析,结合 D.FINE 合规风险分析分布图,我们发现在第三季度的罚单信息中,对于风险管理、投资交易业务、同业业务和理财业务,虽罚单数量占整体比例较低,但从罚单金额来看,前述领域的处罚力度与同期其他领域罚单在处罚金额方面差异较大,这部分罚单具有低发生频次、高处罚额度的特征,银行业金融机构应重点关注前述领域内部控制的有效性,尤其是关键风险节点的内部控制有效性问题,主动思考流程中自动化控制的必要性。

D.FINE 案由解析

我们对第三季度罚金超过 1,000 万元人民币的 4 张银行业金融机构罚单的处罚案由进行分析:处罚案由出现较多的领域包括同业业务、理财业务、信贷管理、内控合规和存款业务等。

同业业务

同业业务交易对手名单调整不及时;将同业存款纳入一般性存款核算;同业账户管理不规范;违规增加政府性债务,且同业投资抵质押物风险管理有效性不足;同业业务未实行专营部门制;同业业务交易对手管理不健全;同业业务统一授信管理不到位同业业务交易对手名单制管理落实不到位;同业存款记入其他企业存款核算;同业投资投后检查流于形式。理财业务

理财业务和同业业务制度不健全;理财业务数据与事实不符;部分理财业务发展与监管导向不符;理财业务风险隔离不到位,利用本行表内自有资金为本行表外理财产品提供融资;理财资金违规投向土地储备项目;理财产品相互交易调节收益;面向非机构投资者发行的理财产品投资不良资产支持证券;公募理财产品投资单只证券超限额;理财资金违规投向交易所上市交易的股票;理财资金投资非标资产比照贷款管理不到位;私募理财产品销售文件未约定冷静期;开放式公募理财产品资产配置未达到流动性管理监管比例要求;理财产品信息登记不及时;理财产品信息披露不合规;利用理财资金与他行互投不良资产收益权,实现不良资产虚假出表;净值型理财产品估值方法使用不准确;未严格执行理财投资合作机构名单制管理;使用理财资金偿还本行贷款;理财产品发行审批管理不到位;权益类理财产品投资非权益类资产超比例;公募理财产品持有单只证券市值超比例;投资集合资金信托计划人数超限;出具与事实不符的理财产品投资清单;投资者投资私募理财产品金额不符合监管要求;理财产品资产配置与产品说明书约定不符;理财产品信息登记不规范;理财业务流动性风险管理不审慎;理财投资股票类业务管理不审慎;理财产品托管不尽职;理财产品未实现账实相符、单独托管;理财产品投资清单未反映真实情况,合格投资者认定不审慎。信贷管理

未严格审查委托贷款资金来源;违规向委托贷款借款人收取手续费;未对信贷资产收益权转让业务对应资产计提资本;委托贷款委托人资质审查不审慎;违规发放流动资金贷款用于固定资产投资;授信额度核定不审慎;向无实际用款需求的企业发放贷款导致损失;突破产能过剩行业限额要求授信;项目贷款未按规定设定抵质押担保;贷款风险分类不审慎;信贷资产买断业务贷前调查不尽职;向借款人转嫁评估费用;违规向委托贷款借款人收取手续费;未落实委托贷款专户管理要求;借助通道违规发放委托贷款,承担实质性风险。内控合规

监管检查发现问题屡查屡犯;配合现场检查不力;内部控制制度修订不及时;未向监管部门真实反映业务数据。存款业务

结构性存款产品衍生品交易无真实交易对手和交易行为;为无衍生品交易资格的机构发行结构性存款提供通道;结构性存款未实际嵌入金融衍生品。D.FINE 合规风险提示

通过解析监管机构披露的行政处罚信息发现,监管持续提高对于银行业不合规行为的打击力度。随着资管新规过渡期临近结束,银行理财业务在加速净值化转型的同时,频频因为各种违规事由受到监管重罚。第三季度,监管对多家大型银行开出巨额罚单,总体来看,理财业务经营过程中违规销售理财产品、资金投向不合规、风控管理不到位、信息披露不合规四大环节是重点监管领域。资管新规、理财新规下银行转型是大方向,监管高压态势不减。

我们重点列示了与银行理财业务相关的法律法规:

《商业银行理财业务监督管理办法》(2018 年 9 月颁布,简称 “理财新规”)

《关于规范金融机构资产管理业务的指导意见》(2018 年 4 月颁布,简称” 资管新规 “)

《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》(2018 年 7 月颁布)

《关于进一步明确规范金融机构资产管理产品投资创业投资基金和政府出资产业投资基金有关事项的通知》(2019 年 10 月颁布)

《标准化债权类资产认定规则》(2020 年 7 月颁布)

《商业银行理财子公司管理办法》(2018 年 12 月颁布)

《商业银行理财子公司净资本管理办法(试行)》(2019 年 11 月颁布)

资管新规和理财新规等法律法规对投资者适当性管理、产品销售的合规管理、信息披露、业务运作、净值化管理、风险管理等方面进行了明确要求,银行业金融机构需要不断提升自身合规建设,完善内部管理机制,继续落实监管要求,加快推进理财业务转型。

重要合规风险点:

理财业务制度不健全,内控管理不完善;

理财业务整改转型不符合监管要求,理财业务发展与监管导向不符;

违规调整理财产品收益;

理财产品收益兑付不合规;

违规调节理财业务利润;

产品管理不规范,未完全执行 “穿透式管理 “要求;

未严格执行理财投资合作机构名单制管理;

理财产品相互交易调节收益、使用理财资金偿还本行贷款;

理财业务数据与事实不符;

理财产品未准确登记、报告和披露底层资产信息。