原标题:泡泡玛特难续高增长神话 来源:连线Insight

3月26号午间,泡泡玛特发布了其赴港上市后的首份年报。

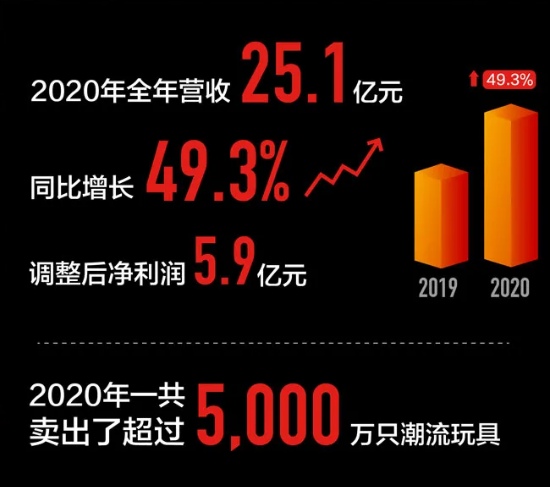

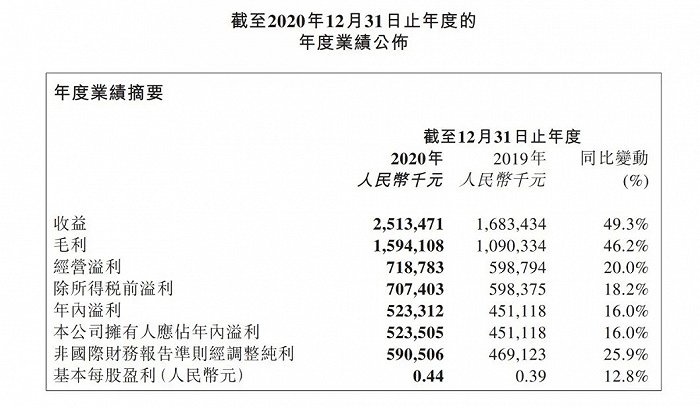

财报显示,泡泡玛特2020年全年营收25.13亿元,同比增49.3%。调整后净利润5.9亿元,同比增长25.9%。全年共售出了超过5000万件潮流玩具。

受此消息影响,其股价盘中一度涨逾4%,现跌1.02%。截至发稿,泡泡玛特股价报53.6港元,当前总市值为751.44亿港元。

去年底泡泡玛特风光上市,市值一度超过千亿港元,也因此饱受泡沫论的争议。

上市之前,泡泡玛特在过去几年保持了营收和净利润的惊人增长。招股书显示,2017年至2019年期间,泡泡玛特收入分别为1.58亿元、5.15亿元和16.83亿元,连续两年同比增长225%以上。

其中,2017年至2019年的净利润分别为160万元、9950万元和4.51亿元。2019年全年净利润较2017年全年,翻了288倍。

高增长的业绩,也支撑起此前泡泡玛特一路高涨的股价和市值。

不过,最近一个月以来,泡泡玛特的股价持续大幅跳水,至今市值已蒸发百亿美元。

此前曾有分析认为,泡泡玛特股价异动是由于财报可能不及预期。财报发布前,泡泡玛特上市联席保荐人之一的中信里昂证券曾发布研报称,泡泡玛特2021年-2022年销售预计下调9%-10%,纯利润下调10%-11%。

观其2020年年报,49.3%的营收增长、25.9%的利润增长,增长确实不如往年。

图源泡泡玛特招股书

再看泡泡玛特的库存周转,存货周转天数由2019年的46天上升为78天。尽管财报中提到,主要由于IP数量及新品的增加,导致储备货品量相应地增加,但泡泡玛特在供应链、数字化能力上还需增强。

不过,这份财报也有亮点。

此前泡泡玛特2款IP产品就占据了总营收的一半以上,被质疑营收过于依赖头部IP,存在较大风险。

但2020年,在传统头部IP Molly和PUCKY之外,The Monsters (LABUBU)和Dimoo销售占比不断攀升,不同IP的占比更加均衡。

一直以线下渠道为优势的泡泡玛特,在2020年发力线上渠道,收入达到9.51亿元,同比增长76.5%。在天猫2020年双十一期间总销售额超1.42亿元,成为第一个进入“双十一亿元俱乐部”的品牌。

目前泡泡玛特还处于整个行业的头部位置,多年以来,其形成了线上线下的全面布局,在IP打造和运营、全产业链发掘上有着诸多尝试。但不可忽视的是,如今越来越多的玩家顺势崛起。

从52TOYS、美拆等老玩家,到名创优品推出的潮玩集合店TOPTOY,再到腾讯、百度等互联网巨头,都渴望打破泡泡玛特独占鳌头的格局。

潮玩行业正在走入新的时代,泡泡玛特之外,每一位玩家都相信,多强争霸的时代终将来临。

泡泡玛特虽已上市,但在市场还未形成完全领先的地位,在产品质量问题上也遭遇诸多质疑。如今放缓的增长也给泡泡玛特蒙上一层阴影。未来其是否还能续写高增长的神话?

1、“围攻”泡泡玛特

2020年底,泡泡玛特在港股上市。上市前,这家曾经主营“潮流杂货店”的公司成功转型潮玩领域,实现了盈利、版图扩张和上市的三连跳,但这家巨头的困扰也越来越多。

除了市值争议,泡泡玛特CEO王宁可能面临的最多问题便是,当更多竞争对手进入潮玩领域、在不同维度与其抢食,泡泡玛特又该如何甩开这些对手?

国内潮玩行业以盲盒为爆点,从2018年开始逐渐爆发。这一年,IP衍生品综合服务商“萌奇文化”、艾漫等玩家率先尝试盲盒的销售模式。

此后该领域的不少设计方、生产商、渠道商或是跨界创业者都曾试图挤入潮玩行业,比如潮玩社交电商平台美拆创始人于瀛,便是在同年年初看到了中国潮玩消费的崛起,而后离开游戏行业,进入潮玩市场创业。

潮玩行业甚至也出现了巨头的身影:优酷曾推出乡村爱情系列盲盒;B站则在2020年8年收购了潮玩衍生品公司ACTOYS;2021年年初,腾讯推出“嚯APP”,其中涉及潮玩业务;百度也打造潮玩项目“热度潮玩”,抢占潮玩市场。

其中名创优品是较为激进的玩家。2020年底,名创优品推出独立品牌TOPTOY,定位为类似“酷乐潮玩”的潮玩集合店。TOP TOY在营销、宣传上也极为高调,并重仓线下,大量门店直接铺进热门商圈的黄金位置。

TOPTOY创始人兼CEO孙元文在接受“新商业情报NBT”采访时表示,自从在广州最大的商场正佳广场开了第一家店后,至今TOPTOY已经在广州、深圳、天津、西安等5个城市开了9家店铺。

孙元文宣称,今年TOPTOY就要把100多家店铺完。

他们看到的是一片日渐火爆又仍具巨大潜力的市场。根据若斯特沙利文的研报,2019年中国潮玩的零售市场规模约207亿元。而该机构预期,2024年中国潮玩的市场规模将增至763亿。

同时,虽然泡泡玛特在潮玩领域市场份额颇高,销售数据也很亮眼,但在市占率上并未与其他竞争对手拉开太大距离。

从2019年数据统计来看,泡泡玛特的市占率为8.5%,而后四名的市占率分别为7.7%、3.3%、1.7%及1.6%。这意味着目前潮玩行业极其分散,而泡泡玛特与第二名的差距仅为0.8%,并无太大优势。

潮玩的广袤市场还未被完全发掘,泡泡玛特之外,更多玩家还有较大的发展空间。

泡泡玛特的上市,更是制造了一个优秀的范本。据上市保荐人摩根士丹利方面称,泡泡玛特曾创造了消费品行业在港股IPO时市盈率的最高纪录。

泡泡玛特从财报数据到市值的表现,吸引了一众投资者的涌入,只为寻找下一个泡泡玛特。

2020年潮玩行业融资热度极高。

5月,美拆宣布获得青松基金千万元的PreA轮融资;

6月, Suplay宣布获得由源码资本独家投资的数百万美元PreA轮融资;

7月,“着魔”宣布完成了IMO创投的天使轮融资以及梅花创投、九合创投、微影资本的A轮融资,两轮融资总额为数百万美元。

潮玩从小众走向大众的过程中,泡泡玛特是不可忽视的存在,但它也只是潮玩市场的一个切面,此后行业将从多重维度上爆发,想要保持竞争力并不简单。

2、泡泡玛特形成壁垒了吗?

当下,泡泡玛特依然是其他玩家需要面对的最强劲的对手。

2015年底,泡泡玛特CEO王宁专门前往香港,签下了Molly设计师Kenny Wong(王信明)。起初泡泡玛特同时售卖办公文具、电子产品等周边商品,但渐渐发现店内50%的销售额都来自几款潮流玩具,便开始全面转向潮玩。

IP是潮玩领域玩家的核心竞争力之一,其中以自研、永久性独家的自有IP尤为重要。五年前开发的Molly,一直支撑着泡泡玛特的发展。根据其招股书显示,截至2020年6月30日,泡泡玛特共运营93个IP,包括12个自有IP、25个独家IP及56个非独家IP。

越来越多的玩家也在发展自有IP,但规模明显较小。例如在不久前被金运激光收购的IP小站(IP Station),截止2020年5月共引进开发共12个IP盲盒系列,其中一款IP“UNI”为原创设计,其余均为独家或非独家IP授权。

在单个IP的“吸金”能力上,虽然多强格局产生,但玩家们还是很难赶超泡泡玛特。

Molly在2019年帮泡泡玛特赚了4.56亿元,而据三文娱报道,ACTOYS的《喵喵满袋·摇摆铃铛》在2019年卖了约150万只,仅使得ACTOYS年度收入接近亿元。

线上数据方面,去年双十一期间,天猫、京东的潮玩榜单中,52TOYS、寻找独角兽、迷你世界等公司的单品,与泡泡玛特的单品销量差距不大。

比如在天猫榜单的“优选整合公仔销量榜中”,截至11月12日17时,泡泡玛特的Dimoo太空旅行系列盲盒销量为8284件,位列第一。而位列其后的寻找独角兽的新品F·UN×卓大王日记系列盲盒,月销量也达到了7667件。

可以预见的是,“IP焦虑”已经不仅仅是泡泡玛特一家的问题,随着整个潮玩行业的发展,最终也会陷入抢独家版权、抢设计师的战争中。

目前业内推广IP的方式主要有线上、线下潮玩展以及潮玩社区。目前泡泡玛特在线下潮玩展上已有一定品牌优势,每年都会集结大批玩家和设计师参展,但在线上潮玩展和潮玩社区上,还给其他玩家留有机会。

另外,目前泡泡玛特在IP实力上占有极大的优势,但全周期潮玩生态链的打造构建尚未成熟。

近段时间出现的二次销售事件以及大量消费投诉,也让泡泡玛特持续陷入风口浪尖之中,关于公仔的制作瑕疵等产品质量问题,指向了泡泡玛特供应链的不稳定,这将影响其产品竞争力。

未来IP价值的打造、供应链实力,都将是玩家有别于其他竞品的核心优势,也决定了未来潮玩品牌的话语权。

3、潮玩生意还能怎么做?

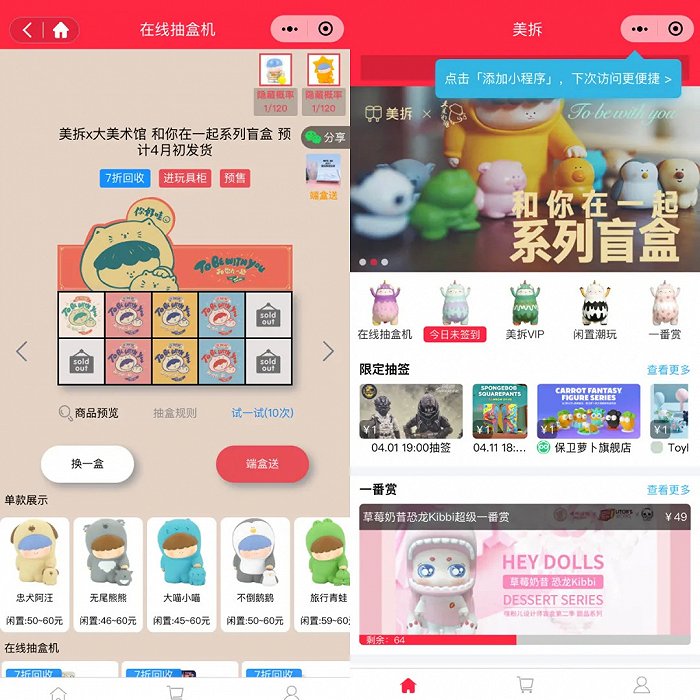

为了避开以线下零售店为主的泡泡玛特,许多玩家走的是电商化路径:在小程序为主的线上渠道,通过分享裂变的方式拉新。以“分销+采销”的模式,增加库存流通,做得是渠道商的生意。

潮玩行业在线上还有较大的空白,有机会跑出来新的头部玩家。

不过,泡泡玛特也早在2018年在微信上线泡泡抽盒机小程序,而后推出天猫旗舰店。据其财报数据,这一收入在2018年达到2300万元,在2019年增长到2.712亿元。

想要与泡泡玛特错位竞争,但许多玩家还停留在通过补贴低成本获客的阶段,未来提升毛利率的方式还是要积累设计师资源以及自研能力,目前部分平台也已推出自研产品。

美拆小程序截图

线上之外,许多玩家将根据地扎在了线下。目前老玩家中以酷乐潮玩为代表,定位于潮玩行业的“杂货店”。

新入局的TOP TOY则在产品结构上有些特殊,相同的产品TOP TOY可以比泡泡玛特的价格更低,但不同于酷乐潮玩的平价路线,商品价格覆盖39元至上万元不等。

对于TOP TOY的低价策略,业内多有关注,但此前王宁则表示,同行的低价策略不会对泡泡玛特造成冲击,明年将重点推出更多收藏线(数量更稀少,单价更高)的潮玩。

潮玩是否能扩展下沉市场这一问题,还需持续关注。

另外,酷乐潮玩、TOP TOY都更偏向于渠道商的身份,相比泡泡玛特,他们在与更多品牌合作时更有优势,更利于扩充自己的产品品类。

对于TOP TOY而言,前车之鉴在于,早期泡泡玛特也曾与潮玩集合店合作,部分产品在其门店中售卖,但随着泡泡玛特自营渠道的崛起,两者的合作也戛然而止。

这也意味着,重渠道商角色的玩家,最终很难拿到热销的授权,还是需要打造自己的爆款。

无论是主攻线上还是主攻线下的玩家,从线上线下渠道,到设计师发掘、IP运营以及供应链能力等,需要面临的难题还有很多。

黑蚁资本创始合伙人何愚曾对媒体提到,泡泡玛特作为潮玩行业唯一一个IP全产业链公司,已经搭建起一头连接消费者、一头连接IP设计师的双边平台。

他表示,“从互联网平台的发展历史可以看到,有效的双边平台是非常难得的,而一旦形成,就具备极高的壁垒。”

而在泡泡玛特被拥护的反面,也有更多人相信,国内潮玩市场尚属初期竞争阶段,一定会有下一个泡泡玛特诞生。

一批批新老玩家的入局和崛起,预示着国内潮玩行业的好戏已经开场。