原标题:互联网巨头为何不放过“菜篮子”?一个超级风口雏形初显 来源:腾讯深网

图片来源:图虫创意

图片来源:图虫创意文 | 深网腾讯新闻 柳斯

经历一年资本的血拼后,互联网巨头们仍丝毫没有停止“all in”社区团购的迹象。尽管这场血拼背后伴随着对过度补贴和市场价格秩序被扰乱的声声质疑。

5月底,社区团购平台“十荟团”因不正当价格行为被市场监管作出150万元人民币顶格处罚,并被责令江苏区域停业整顿3日。这称得上是社区团购行业走到今天收到的最严厉的一次处罚。而早在这之前,市场监管总局就早已对这场巨头游戏格外关注。

从腾讯、阿里、京东投资社区团购初创企业,到阿里、京东亲自下场,再到去年夏天滴滴、美团、拼多多纷纷大举入局,如今社区团购这条赛道上的选手已经悄然拉开了距离。“2021年的夏天将会是战局关键”,一位社区团购人士对《深网》称,“因为天气炎热,夏季会给生鲜食材的供应链、物流带来严峻考验,这将会是一个重要分水岭。”

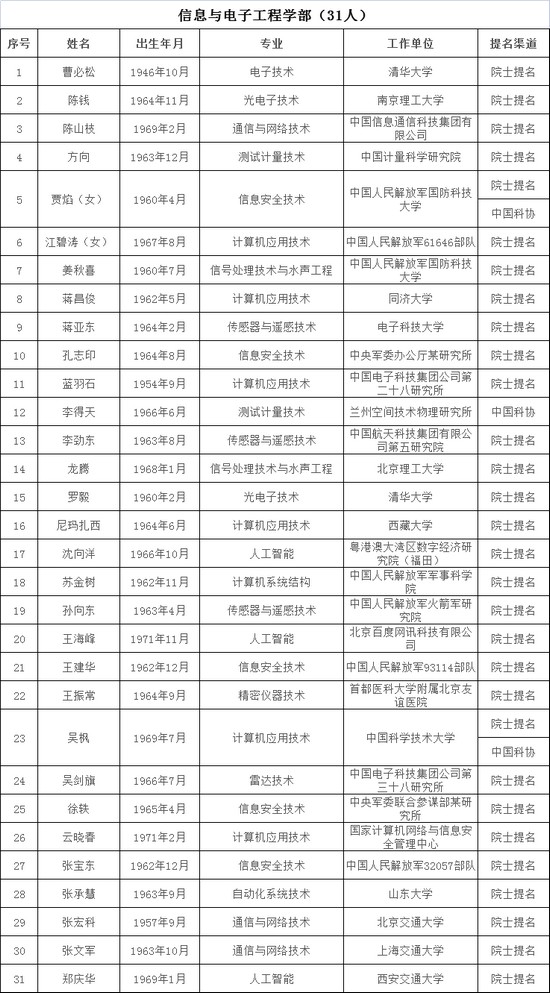

从竞争格局来看,多多买菜、美团优选位列第一梯队;盒马、橙心优选、兴盛优选、京喜拼拼、十荟团位列第二梯队。《深网》独家获悉的一份行业数据显示,近期美团优选排名前三的某省日订单为400万单,峰值达500万;该省多多买菜日订单峰值800万,排名第一;京喜拼拼为180万,排名第三;市场占有率方面,二三线城市多多买菜约50%,美团优选约30%。

伴随着巨头业务布局的逐渐深入,诸多疑问也随之而来。为什么市场监管和舆论质疑没能让巨头稍稍按下停止键?在补贴带来的巨大亏损下,到底是什么支撑着巨头们继续投入?社区团购是否呈现出下一个超级风口的迹象、又会在未来给新零售产业链带来哪些新的改变?

多位从业者对《深网》表示,之所以拼多多、美团、滴滴“all in”社区团购,是因为这很有可能是它们未来第二增长曲线,而对于腾讯、阿里、京东等巨头来说,社区团购并非主业,更多是一种战略布局和业务补充。

无可否认,社区团购已经成为巨头之争,背后映射的则是巨头在流量增长见顶中萌生的焦虑,以及冲击为数不多有可能诞生万亿级增量市场的决心。

补贴收紧,巨头开启第二轮激战

在经历了2018-2019年的首轮洗牌后,社区团购行业在2020年疫情期间重新站上风口,在巨头和资本裹挟下再次冲顶。

与上一次创业潮相比,社区团购行业的大盘已经发生翻天覆地的变化,腾讯、阿里、京东,美团、拼多多、滴滴取代初创公司成为行业焦点,老牌企业兴盛优选、食享会、十荟团则频繁获得巨头资本加持。一位早在2016年就勘查过社区团购行业的投资人对《深网》直言,这已经不再是普通量级的资本可以参与的“游戏”了。

回顾过去几年互联网曾如日中天的新兴行业,诸如团购、电商、O2O等等,多数初创企业在经历洗牌后死掉或者被吞并成为定律,这往往要经历3-5年时间。例如2010年团购雏形初现,2014年倒闭潮来临,到2015年美团点评合并宣告本地生活格局终极形态成型;又或者2016年共享单车初现萌芽,2017年巨头资本入场开启淘汰赛,直至2018年ofo、摩拜单车遗憾退场。

现在,社区团购战线明显被拉短。尤其在过去的2019年和2020年,巨头资本入场以后,行业融资速度迅速加快,其背后是业务规模的扩张和竞争的白热化。

《深网》对市场中几家主流社区团购平台融资历程进行梳理。兴盛优选从2019至今完成6轮融资,累计金额约50亿美元;十荟团在此期间完成6轮融资,累计金额超过11亿美元;由同程旅行孵化的同程生活同期完成6轮融资。资本的天性是不断寻找收益的最大可能性,巨头公司以及具有巨头资本扶持的创业公司才更有可能具备这种可能性。

华创资本曾参与过每日优鲜、十荟团融资,其合伙人王道平在一次演讲中直言,“以一个创业公司发展的速度来看,基本上社区团购日订单要从0做到100万,一年之内是可以发生的,现在巨头进入之后甚至可以做到千万,如果看之前的生鲜电商发展速度做到千万量级则需要三年甚至更长的时间。”

对照来看,2020年6月上线的滴滴橙心优选在11月时实现了日订单超700万,年底就已突破1000万,耗时7个月;对比2017年成立的兴盛优选,直到2020年双11才突破1000万大关。巨头资本的作用可见一斑。

不过,与投入初期相比,补贴正在收缩。核心在于,初期平台靠低价和补贴可以实现用户和团长的规模化增长,但持续的低价则是考验的平台运营效率和供应链能力,即所谓的精细化运营。

《深网》独家获悉,美团优选内部评估业务进入相对平稳阶段,收缩补贴以谋求良性发展。评估的基准是,二三线城市中多多买菜与美团优选市占5:3;一线城市差距较小,但在下沉城市前者优势更明显。

《深网》还了解到,橙心优选现也一改原来疯狂冲单势头,现在更注重精细运营,比如怎么提升用户体验,怎么提高履约效率。《深网》此前从一位供应商处获悉,橙心优选在长沙上线第一天爆单拿到200万单,不过有三分之二的订单无法按时配送,导致一些用户申请退款。“一开始是为了要声量,但长期补贴没办法持续,总归是要收紧的。”

补贴收缩的另一个表现是团长佣金减少。初期平台通过高佣金吸引团长来实现用户的规模起量,但当团长规模过剩就进入到佣金收缩期,以此实现团长洗牌,收入向腰部及以上团长集中。《深网》了解到,今年以来社区团购主要平台佣金比例下降了约3%至8-10%。而在去年上线初期时,这一比例为15%-20%。

“all in”vs战略补充:抢占下一个超级风口

巨头all in 的决心,来自于社区团购能够提升生鲜行业的在线渗透率。下一个超级风口的雏形正在显现出来。

根据国家统计局数据测算,2019年生鲜农产品产量约12亿吨,生鲜农产品产值约7万亿(初级农产品),如果再加上生鲜加工、仓储、流通,整个市场交易额超过20万亿,但目前线上渗透率仅为7.9%;横向比较同期社会商品电商的渗透率水平,零售总额达41万亿元,线上渗透率接近30%。

“巨头加入社区团购的本质,是看中了过去电商渗透率一直跨不过去的那部分市场。大几万亿市场规模的风口机会不多了。”一位早期参与过社区团购投资的投资人对《深网》称。

社区团购的出现帮助生鲜电商摆脱了一个重要的发展桎梏。一线城市跑通的生鲜电商前置仓模式(比如每日优鲜等)成本过高,对比前置仓和社区团购的均单履约成本即可知,前者通常为6元,后者为1元;客单价方面前者约60元,后者约15-30元;加之不同线级城市收入和消费水平,高成本的生鲜电商并不能在二线及以下城市同样实现规模化交付。

而社区团购的“预售+次日达+自提”商业模式则很好解决了生鲜产品在物流供应链路中各环节的效率提升和成本优化问题。从使用链路上来看,用户通过团长在群内推送的小程序或自主在App内下单,平台会在每晚11点或12点截止收集用户订单信息,汇集后发送给供应商;供应商按照商品数量经由省中心仓、城市网格仓分拣、运送给团长,再由用户到团长处自提,一般在隔日下午2点或4点前完成履约。

“社区团购创造高频生鲜可以交付的以销定采模型,洗到大量过去没有渗透到的高频用户,引流后逐渐渗透到高毛利的其他日用品类,这也是社区团购的盈利模式。”上述投资人对《深网》称。由于生鲜产品具备不易保存、需要快速周转、运输条件高等特质,以销定采可以最大程度降低商品损耗,用户自提还节省了“最后一公里”配送成本。

《深网》从其内部人士处获悉,美团优选的仓储要求快速周转,卖的好的商品会被保留,卖不动的会被迅速撤下。“美团库存周转率非常快,不让压货。”

《深网》从滴滴内部了解到,滴滴认为社区团购是当下进入生鲜赛道最优的商业模式。“此前,滴滴高层一直为错过外卖这个机会感到遗憾,他们认为社区团购这一波机会一定不能再错过。”

黄峥的同门师妹阿布被委以重任,亲自率队多多买菜。去年上线前,她曾率领几名同事花了近两个月时间在武汉和南昌试着把市场跑通,又用两个月时间将业务推进120个城市,内部看来竞争形势非常激烈。虽然拼多多尚未披露多多买菜的业务规模,但当前的用户粘性以及购买频率的提高,让拼多多决定在物流基础设施、数据算法等科技持续投资,以便让系统更好地适配多多买菜业务规模和提升效率。

今年第一季度财报显示,拼多多营收成本为107.461元人民币,同比增长487%,分析人士普遍认为成本大增一大因素是社区团购的持续投入,在5月26日晚间的电话会议上,拼多多CEO陈磊谈及拼多多的社区团购品牌“多多买菜”时介绍,拼多多的移动平台属性以及拼团模式非常适合食品和日用品交易。

“我们通过多多买菜看到了消费者旺盛的需求。”陈磊介绍了多多买菜的农产直连(农户、农商)模式,认为通过多多买菜,拼多多与社区建立了紧密合作。“项目启动以来,拼多多在全供应链环节直接或间接带动数百万人就业。”

美团因为持续投入社区团购,导致其在2020年四季度由盈转亏,并在2021年第一季度亏损扩大至48亿元,但包含美团优选在内的新业务该季度收入同比大涨136.5%至99亿元,超过到店酒旅成为美团第二大收入来源。

盈利尚且遥遥无期,但这个万亿级市场本身就很具备吸引力了。它有机会成为拼多多、美团、滴滴的第二增长曲线,也可以成为腾讯、阿里、京东现有业务探到下沉市场的重要战略补充。

巨头流量增长见顶,瓦解下沉焦虑

巨头不愿按下停止键,一方面是来自万亿市场的诱惑,另一方面也要瓦解流量见顶的焦虑。

一二线城市流量的饱和使巨头进入到存量竞争,下沉低线城市的挖掘成为突破目标——渗透到更多三四线城市县,以及偏远的农村地区获得更多新用户。而社区团购的低价、次日达特质恰好满足这些地区用户的消费诉求。

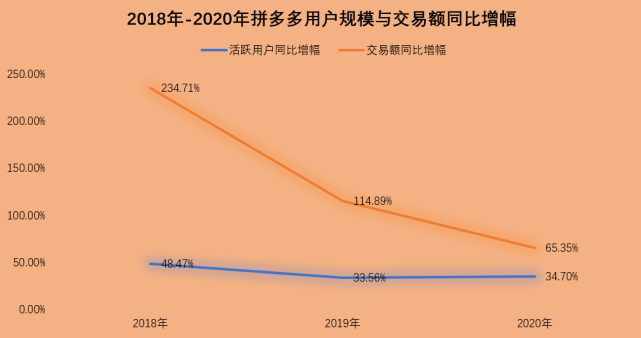

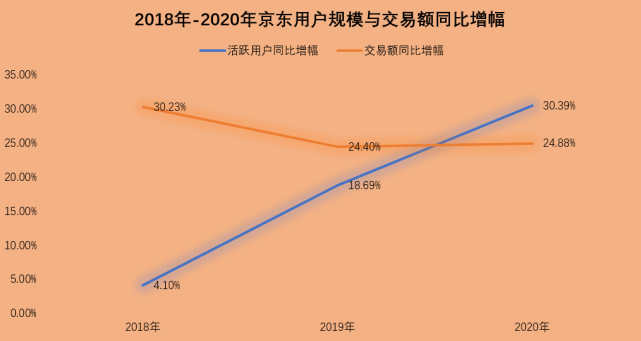

回顾过去阿里、京东、拼多多在高速发展时期,其交易额规模增长的核心驱动是用户数量的增长。而随着存量市场的用户数量趋于饱和,平台增速也在逐步放缓,各家都开始着重挖掘下沉市场寻找增量。

可以看到的是,阿里过去为了深入下沉市场大力投入淘宝特价版。在具体用户规模上,阿里2021财年全球年度活跃用户达10亿,中国零售市场年活跃用户数达到8.11亿,其中新增用户七成以上来自下沉市场。

从下沉市场中走到“五环内”的拼多多,截至2020年底活跃买家数达到7.884亿,从2015年至今也不过六年时间,这个数字超越了阿里同期的7.79亿。下沉市场的巨大潜力由此可见。

京东方面,截至3月底年度活跃用户达到4.998亿,与阿里的差距在缩小。虽然增长幅度达到29%,但实际上其用户规模已经连续两个季度增长放缓。京东内部视下沉市场为重要的新用户来源,一季度下沉市场贡献的新用户占比首次达到81%。

对于美团拼多多而言,扩张已有线上零售交易的新机会已经不多,而社区团购背后代表的正是长期无法被被电商化的一个庞大市场。

另外从社区团购的使用方式和拓展来看,团长通过微信群分享平台团购小程序,用户点击链接下单购买。

微信小程序的诞生和普及所代表的私域流量增长,也在一定程度上加速了社区团购的发展速度。

平台与传统品牌博弈:催生新的自有品牌

社区团购是一个全新的赛场,它可能会掀发一场新零售行业的重大变革,甚至是对新零售的品牌体系带来重构。

回顾传统零售初次受到电商行业带来的巨大冲击时,诞生了像韩都衣舍、阿芙精油这样依靠电商做起来的品牌。这种现象也将出现在社区团购中。

一位社区团购供应商创业者对《深网》表示,在一个新的电商市场和新的秩序下,必然会诞生符合这个市场发展规律的公司及品牌,“社区团购有社区团购市场的属性、价格、运作规律,市场都是独家性的,想在这个市场里面做深做久,势必得符合这个市场的规律。”未来必定会出现符合平台生态基因和平台一起成长起来的企业或者品牌。

上述的品牌重塑最有可能来自于三个层面。一是完全新兴的面向社区团购市场的品牌;二是由传统品牌打造的社区团购专供品牌;三是由社区团购平台推出的自有品牌。

一位对接美团优选、兴盛优选等平台的供货商分析,社区团购本身具备很强的地域属性,品牌可以直接推出社区团购专供品牌,并将这部分团购业务交给区域经销商来代理。

第三种自有品牌则可以对照Costco。云九资本执行董事是松鼠拼拼的早期投资方,其创始人沈文杰在接受《蓝洞》采访时表示,未来可能诞生大量(平台)自有品牌或者定制商品,就像Costco拥有大量自有品牌商品。流通成本降低,交付成本降低,核心成本结构就会变得非常有竞争力。商业零售最终胜出的一定是这种效用和效率的结合。

巨头中,盒马已经率先走出这一步,成立新品孵化中心并计划年内孵化100个新品牌,“打造以盒马为中心的新零售商品生态链,形成类似苹果的App开发者生态圈”,据透露未来盒马内50%的商品是在外面买不到的。

愿景是美好的,但在实现的路上并非都是坦途。

为了快速抢占市场,各大社区团购平台都打出了价格撒手锏,尤其是在去年上线初期,大大压低了产品价格“赔本赚吆喝”。而这直接导致平台与品牌之间出现短期内没有办法完全调和的矛盾。

传统供货渠道中,品牌方在拓展市场时通常会按照地理区域来对经销商进行划分,品牌有定价权并和对渠道的管控,而社区团购平台的低价可能会打破这种价格体系和渠道体系的平衡,甚至出现跨区域窜货,这都是被品牌方所抵制的。

一方面,品牌方有赖于社区团购平台规模订单扩大销路;另一方面,他们又苦于平台的低价补贴。导致的结果是,品牌商在内部开始想办法抵制这些社区团购平台。尤其是在2020年底,可口可乐、金龙鱼、香飘飘、紫林醋业、华海顺达、卫龙商贸等品牌方相继发布通知对经销商供货社区团购平台作出要求,目的就是为了防止经销商低价向社区团购平台供货,扰乱产品价格体系。

某品牌方从业者对《深网》直言,品牌方的态度现在很纠结,就像当年面对淘宝、京东发展起来的状况一样。“在一定程度上抵制平台也是正常现象,品牌现在还没想明白到底应该怎么应对。”

至于整个社区团购的链条里,代理商贸公司也是存活其中的重要角色之一,他们具备品牌资源,是品牌方/区域经销商与平台的重要连接器。《深网》此前从湖南长沙多位供应商处了解到,他们的目的多是“占坑位”,“通过平台赚取的利润并没有比传统零售渠道多,甚至还要承担损耗,但这是一个‘不允许错过的机会’,即便亏本也要想尽办法拿到供应资格。”

“大鱼吃小鱼,快鱼吃慢鱼”,社区团购的终局将会是几家巨头在优势业务区域内不断博弈。所谓零售行业革新,本质上是再次拉近了消费者和商品的距离,降本增效。只要有需求,市场就会存在,社区团购不会陨落,它最终会归于常态化成为新零售的重要组成部分,并对中国消费结构带来新的改变。