原标题:33家千亿房企市值仅百亿,市场错了吗? 来源:第一财经

销售额和市值,究竟哪个是评估房企价值的标尺?

一边是不断攀升的销售金额,另一边是持续低迷的市值,不少年销售过千亿的房企,市值仅在百亿边缘徘徊。第一财经统计显示,2020年销售过千亿的房企中,有33家的市值仅为几百亿,其中17家的市值不足200亿,最少的一家仅有约80亿人民币。

在人们购房诉求依然高涨,核心城市房价屡控屡涨的背景下,地产股的崩塌显得格外魔幻。

有房地产业内人士感叹,房企挣的钱不是钱。而多家房企的控股股东也不断通过增持等方案护盘,以此向资本市场展示企业价值。然而,地产股的热情始终无法被点燃,资金对于地产的悲观态度仍旧占主流,难道市场真的错了吗?

对此,一位地产行业分析是向第一财经表示:“资本市场对于房地产的估值是合理的。”在资本市场看来,地产这是一个高风险的行业,它不断提高的销售规模从哪里来?就是从高负债和高周转这两个方面而来。因此就存在双重风险,一旦周转慢了或者一旦不允许加高负债,风险都会上来。

破净,千亿房企集体尴尬

根据克尔瑞数据,2020年我国百强房企实现销售操盘金额15350.3亿元,较2019年增长13.3%;实现销售全口径金额17186.8亿元,较2019年增长12.4%。

近5年来,“增长”是房企销售规模不变的趋势。由于房企整体销售金额的持续增长,各个梯队的房企入榜门槛均有不同程度的提升。从十强到百强,销售金额在近5年间均实现翻番。

“千亿俱乐部”也在不断纳新,从2016年起,销售额超千亿房企数依次为12家、17家、30家、34家、43家。销售额在3000亿以上的房企从仅有恒大(03333.HK)、万科(000002.SZ)、碧桂园(02007.HK)3家,扩充至2020年的9家。位居首位的碧桂园更是在向着8000亿不断迈进。

截至2月23日收盘,在43家破千亿房企中,有33家房企市值未能达到千亿,27家房企市值不及500万。其中,融信中国(03301.HK)的市值为95.2亿,是“千亿俱乐部”中市值最低的,且是唯一一家市值不及百亿的房企。

和地产股的整体趋势一致,千亿房企也难免陷入“破净潮”中。43家千亿房企中有半数房企破净,远洋地产(03377.HK)和富力地产(02777.HK)的市净率不足0.5。

暴雷,风险仍未完全释放

虽然跻身千亿规模的房企数量在增加,但从资本市场的视觉来看,优秀的公司却并不多,因为房地产的红利来自于财务杠杆和规模扩张,一旦财务杠杆受到限制,规模增长就会下降,而增速下降的行业,在资本市场是不受追捧的。

与此同时,房地产行业过去多年累积的债务风险正在不断暴露出来,这也增加了投资的风险。

根据贝壳研究院数据,自2017年起,房企偿债规模呈现直线上升趋势,偿债压力加剧。2020年,房企偿债规模约为9154亿元,同比增长28.7%;2021年到期债务规模预计将达到12448亿元,同比增长36%,历史性突破万亿大关。由于房企债券融资发行中期集中在3-5年,因此房企将在后续的3-5年内继续背着沉重的债务负担,承担较大的现金流压力。

高负债的风险已经开始显现。接连出现爆雷现象的泰禾集团(02007.HK)、福晟、华夏幸福(600340.SH)均受高负债所累。深陷债务困境后,资本也在快速撤离。目前,泰禾集团的市净率为0.45,市值为78.9亿元;华夏幸福的市净率为0.6,市值为290亿元。近半年来,泰禾集团和华夏幸福的股价已累计下跌了38.66%和57.01%。

泰禾和华夏幸福都曾经在股市上各领风骚,有过一段高光时刻,而今深陷债务危机,将许多投资者掩埋,这加深了市场对于地产股的担忧。

与此同时,对高负债的限制来自于外部监管。“三道红线”政策发力已半年有余。在“红线”的高压之下,房企投资被迫降速,降杠杆、去负债成了当下整个行业发展的主要命题。同策集团董事长孙益功在2020中国房地产金融年会上表示,“三道红线”确实在供应端引发了很多变化,房企买地的热情所有下降,越来越多的企业把项目股权拆分出来降低负债率。

降速,成长空间受制约

同策研究院在报告中称,不少头部房企在2020年调整了此前的规模优先战略,不提规模增长目标,甚至下调目标。

如万科提出做好精益运营,提升经营效益;新城控股(601155.SH)将重心转为提质,销售目标同比下调9%;建业地产(00832.HK)也将销售目标下调了20.9%;世茂集团(00813.HK)将2021年销售额增长率的预期定在10%以上,相较于此前三年间超过50%的复合增长率释放出了明显的减速信号;金科股份(000656.SZ)联席总裁方明富明确了金科股份将在未来5年内从高速度发展转向高质量发展,年复合增长率从过去4年间的近50%降低至15%以上。

“三道红线”试点之初,“控规模”“重利润”“谨慎扩张”“不以规模为首要目标”等措辞即已出现在多家房企的2020中期业绩交流会上。据了解,“三道红线”的政策范围将在2021年进一步扩大,从原先的12家房企扩增至30家。随着“红线”的覆盖范围逐渐扩大,地产行业也将正式告别规模高速增长时代。

对高周转的控制则源于内部管理。对于受到融资制约的房企而言。“高周转”成了加快回款、提升收益、盘活现金流的重要途径,但能否保持住较高的周转率则考验着房企的运营能力和销售能力。

纵观A股市场的房企数据,不少房企的存货周转率存在逐年降低的趋势。从近三年及一期的存货周转率来看,泰禾集团从0.15到0.02一路走低。而多数房企存货周转率的降低出现在2019年度到2020年三季度之间,如华夏幸福从2019年度的0.22大幅降至2020年三季度的0.14,中南建设(000961.SZ)从0.4降至0.22,大悦城(000031.SZ)从0.34降至0.12,荣盛发展(002146.SZ)从0.33降至0.18,金地集团(600383.SH)从0.30降至0.16,招商蛇口从0.24降至0.11,蓝光发展(600466.SH)、阳光城(000671.SZ)、上实发展(600748.SH)、世茂股份(600823.SH)、保利地产(600048.SH)、首开股份(600376.SH)、滨江集团(002244.SZ)等多家房企均在这一期间出现存货周转率“腰斩”的现象。而上述在列的房企中,超过六成企业的市净率在0.9以下。

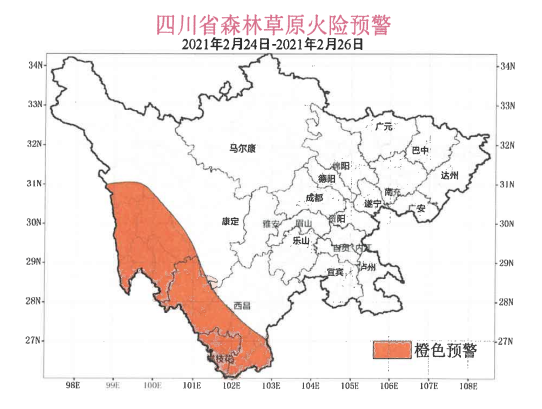

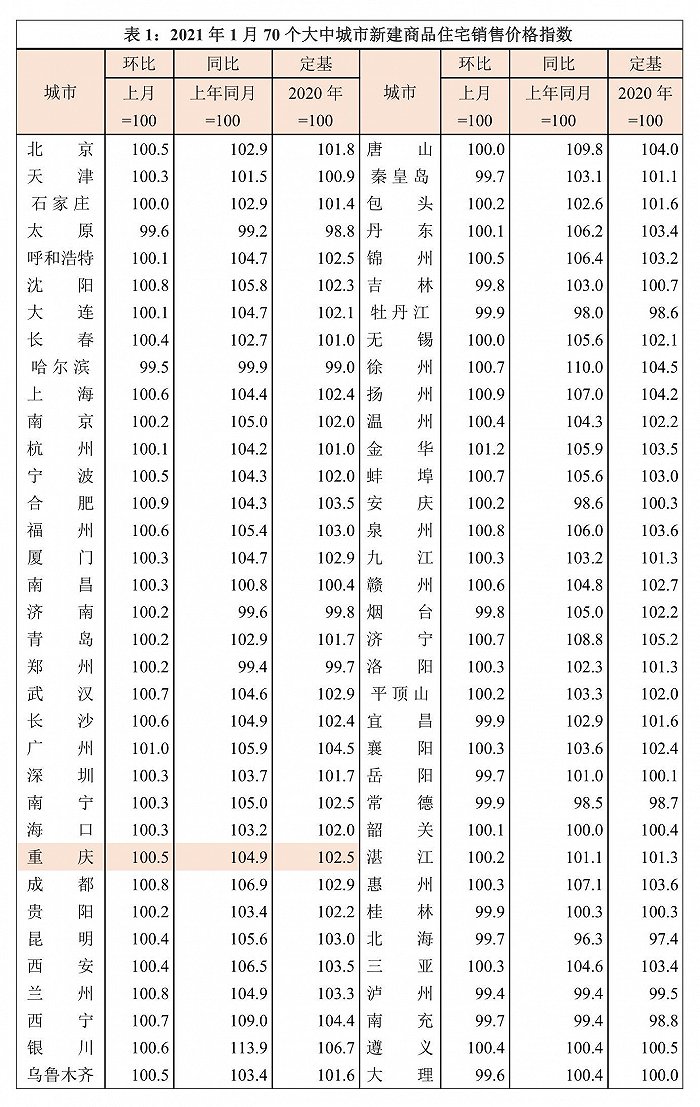

除了“高负债+高周转”双重风险叠加的行业特性外,房企的低估值还来自于政策环境的严格管控。2020年下半年,全国范围内超过30个城市陆续加码楼市调控政策。年底的银行房贷新规在“三道红线”之上又为房企融资绑上了两条“上限”。2021年以来,宁波、成都、深圳、广州、杭州、北京、上海又依次出台楼市调控新政,强化了购房资格、信贷政策、违规惩罚等多个市场行为维度的规范力度。

“高风险和严控带来的后果是,机构不太可能把房地产企业作为重点的投资对象。”上述分析人士谈道,“环境限制较大,加上风险不可控,这个行业的高增长已经不见了,大家对行业没有增长预期。没有增长预期的企业,市值一定会降下来。”