原标题:4天减少210.61亿对外担保余额,招商蛇口隐形负债不容忽视

(文/解红娟 编辑/马媛媛)虽然土拍遇冷已成市场共识,但这并不影响“地王收割机”招商蛇口继续高溢价扫货。

12月1日,上海第三批集中供地开拍第三天,招商蛇口以总价45.29亿元竞得浦东新区高行镇(高桥新市镇北社区Y00-0402单元)E01-06地块,楼面价35684元/平方米,溢价率9.39%。

值得一提的是,上海第三轮集中供地延续“举牌竞价+一次书面报价”规则,并设定地块起始价格、中止价和最高报价,而最高报价一般为起始价的110%,即每宗地块溢价10%即封顶。

据了解,该地块为居住用地,出让面积7.93万平方米,起拍价为41.4亿元,上限价45.04亿元。开拍后20分钟,该地块报价49轮,由于触发45.04亿元的中止价,进入一次性报价阶段后被招商蛇口拿下。

58安居客房产研究院分院院长张波表示,浦东高行的地块本身区位较好,受到众多房企的追捧并不意外,虽然是上海第三批供地中房价最高的一块住宅用地,但1.6容积率和12.69万方建筑面积给到开发企业不小的发挥空间。

据了解,该地块房地联动价70300元/平方米,即使溢价拿下,每平方米也有近3.46万元的盈利空间,扣除建筑成本后利润依旧可观。

张波进一步指出,对于房企来说,虽然目前融资压力大,但对于足够优质的地块,只要有可能都不太会放弃,除非自身已经陷财务危机,并且今年拿得优质地块的房企,都有可能在明后两年内在销售市场上取得更好的成绩,这也是不少头部房企在当下情况逆势拿地的重要原因。

“事实上,很多企业也想拿这块地,只是资金并不充裕,例如绿地集团。”业内人士指出,万科、中海、华润等有力的竞争对手今年又不能在上海拿地,就轮到招商捡漏了。

但在其大手笔拿地背后,仍有一些问题不容忽视。

年度目标完成率不足9成

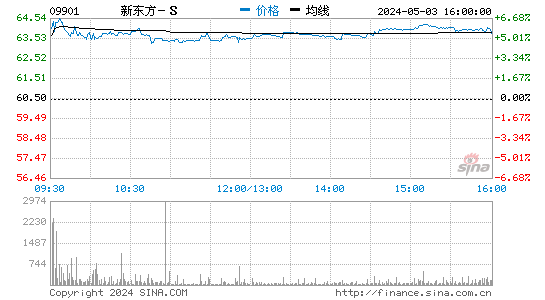

亿翰智库数据显示,2021年11月,招商蛇口实现合同销售面积109.66万平方米,同比下降13.66%;合同销售金额253.04亿元,同比下降13.52%。

事实上,招商蛇口单月销售额已经连续5个月下滑。数据显示,2021年7月至10月,招商蛇口分别实现合同销售金额203.04亿元、203.52亿元、233.29亿元和165.45亿元,较2020年同期分别下滑11.17%、24.07%、21.72%和36.44%。

尽管招商蛇口在年底发力销售,但情况并不如意。截至2021年11月底,招商蛇口累计销售金额2828.1亿元,实现合同销售面积109.66万平方米。

此前在招商蛇口2020年度业绩会上,董事总经理蒋铁峰表示,招商蛇口2021年销售目标为3300亿元,较2020年实际完成情况增长近20%。目前招商蛇口可售货值2300亿元,只需要按照60%的去化率即可完成目标,“并且今年有很多新增项目可以上市”。

据此计算,招商蛇口仅完成年度目标的85.7%。要想在年底如约达成目标,招商蛇口必须在最后一个月内完成471.9亿元的销售额,几乎是其任一单月销售额的两倍。

上海中原地产首席分析师卢文曦表示,如果招商蛇口在年底推出北上广深的高端项目,还是有可能拼一拼,但从目前来看,招商蛇口完成年度目标难度很大。

业绩欠佳并不影响招商蛇口逆势拿地。国盛证券报告显示,2021年前三季度,招商蛇口拿地总金额为1549.3亿元,同比增长62.2%;新增土储建面1080.9万方,同比减少3.4%。面积口径和金额口径的投销比分别为104.1%和64.3%,已超过规定范围。

观察者网了解到,被纳入“三道红线”试点的几十家重点房企,已被监管部门要求卖地金额不得超年度销售额40%。这一比例限制不仅包括房企在公开市场拿地,还包括通过收并购方式拿地的支出。

与此同时,招商蛇口权益比例不断走低。国泰君安证券报告表示,2021年10月,招商蛇口以71亿元新增7个项目,权益建面合计53万方。同时,招商蛇口整体土地投资力度继续维持高位,前10月累计约103%,但同时公司权益比例较低,仅47%。

1元转让旗下子公司

招商蛇口一直因位居A股房企榜首的永续债金额和过半的对外担保余额被业内质疑,而近期,其对外担保余额发生了巨大变化。

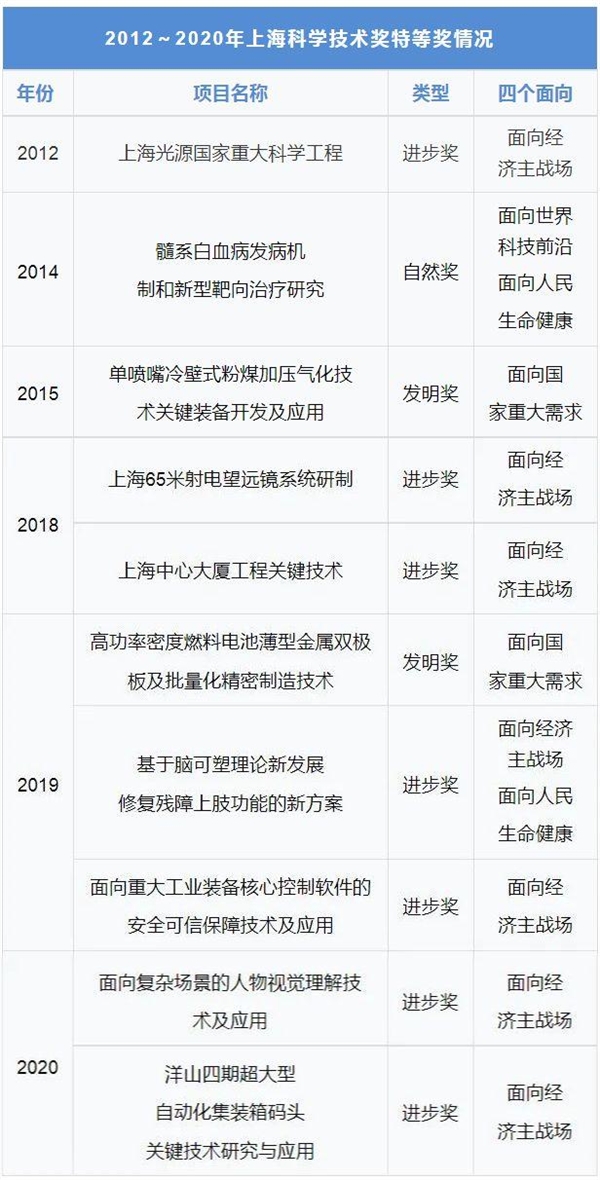

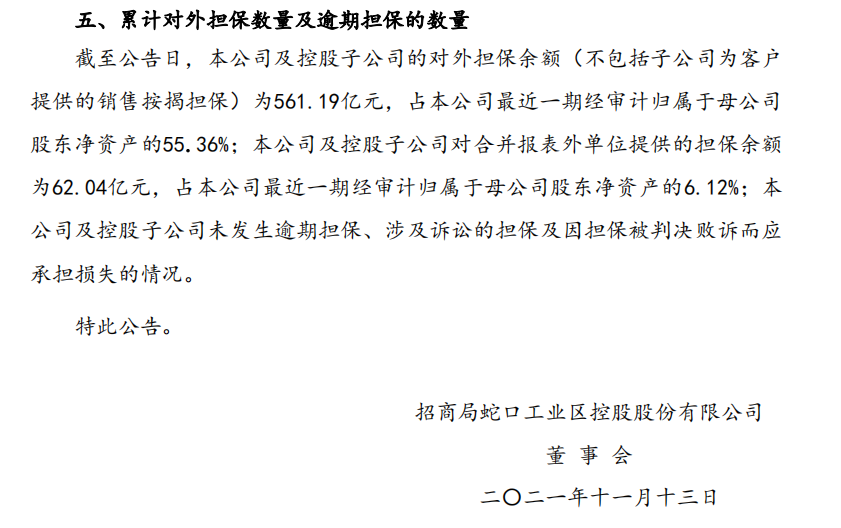

数据显示,截至11月13日,招商蛇口及控股子公司的对外担保余额(不包括子公司为客户提供的销售按揭担保)为561.19亿元,占本公司最近一期经审计归属于母公司股东净资产的55.36%;本公司及控股子公司对合并报表外单位提供的担保余额为62.04亿元,占本公司最近一期经审计归属于母公司股东净资产的6.12%。

截至11月17日,招商蛇口及控股子公司的对外担保余额(不包括子公司为客户提供的销售按揭担保)为350.58亿元,占本公司最近一期经审计归属于母公司股东净资产的34.58%;本公司及控股子公司对合并报表外单位提供的担保余额为62.04亿元,占本公司最近一期经审计归属于母公司股东净资产的6.12%。

换句话说,招商蛇口在4天内,减少了210亿的对外担保余额。观察者网就此向招商蛇口方面确认,截至发稿,暂未回复。

业内人士指出,从公告上看应该是取消了部分子公司的担保,但涉及资金较大,很难确认是否会对公司正常经营产生影响。

更为诡异的是,招商蛇口还于近期以1元的底价,在北交所挂牌转让深圳市嘉城置地有限公司(简称“深圳嘉城置地”)51%股权。

资料显示,深圳嘉城置地成立于2017年8月3日,属国有控股企业,主要经营范围包括房地产开发经营、物业管理、房地产经纪、房地产信息咨询、自有物业租赁、商业运营管理及咨询等。

股权结构来看,深圳嘉城置地由深圳招商地产和深圳亿合控股有限公司(简称“深圳亿合控股”)两家公司控股,分别持股51%和49%。

目前,深圳亿合控股有限公司已将其持有的该公司股权全部对外质押;转让方招商蛇口认缴标的企业注册资本人民币510万元,尚未实际缴纳。

财务指标方面,2020年度,深圳嘉城置地未实现营收,其资产总计、负债总计、所有者权益均为0元。截至2021年9月30日,深圳嘉城置地无营业收入,资产总计为0,负债总计为0。

众联智询副总裁蒋凯表示,这是典型的承债式收购,即将项目和债务同时转让给接盘方。不过,具体债务数量要看财务尽调数据,每个项目债务数据都不一样,且转让51%股权不完全意味着会同步转让51%的债务。

值得一提的是,深圳亿合控股于2020年2月被最高人民法院所公示的失信公司;还曾因未按时履行法律义务,在2020年9月被法院强制执行。